Azionario in difficoltà

“Tutti di natura politica gli eventi potenzialmente market mover del mese – scrive Walter Demaria di RendimentoFondi.it nel report mensile con la view dei mercati – ad iniziare dal Consiglio europeo passando per le tensioni in seno al Governo Tedesco. Di fatto, dopo la BCE la palla è passata in mano alla politica e a quello che sarà, forse, un processo di ridefinizione dei contorni di un Unione Europea troppo sbilanciata a favore di alcuni a scapito di altri.

Vi è poi la questione dei dazi di Trump che tiene banco, oltre ad alcuni rumors che sono circolati nei giorni scorsi, secondo i quali Trump sarebbe intenzionato ad abbandonare il WTO, cosa che inevitabilmente porterebbe uno sconvolgimento per l’economia mondiale, con prospettive poco rassicuranti per Cina ed Europa.

Si vedrà nella pratica se e cosa accadrà, anche perché gli stessi rumors sostengono che la bozza della Casa Bianca (ammesso e non concesso che esista davvero) difficilmente sarà approvata dal Congresso poiché questo significherebbe far crollare l’ordine mondiale su cui si regge il libero commercio voluto proprio dai governi USA degli anni ’90.

In questo clima i mercati – scrive Walter Demaria di RendimentoFondi.it nel report mensile con la view dei mercati – ovviamente soffrono un po’ e anche considerando il “fattore” stagionale, ci sta che la volatilità aumenti in questi mesi estivi. Segnali di rallentamento giungono anche dai dati macro delle aree sviluppate, con l’Europa potenzialmente più vulnerabile per tutto quanto visto sopra.

Leggi in prova 24 ore il portale del risparmio gestito Fondi di Investimento ed ETF http://rendimentofondi.it/pagina-registrazione-free/

Lo sappiamo e siamo abituati al fatto che i mesi estivi siano caratterizzati da mercati volatili e rendimenti azionari poco attraenti, e per le prossime settimane questa “attitudine” dei mercati potrebbe essere più accentuata a causa della perdita di slancio dell’economia globale unita ad una riduzione degli stimoli monetari. A ciò si aggiungano la tensioni generate dalla vicenda dazi e il possibile ridimensionamento di precedenti attese sugli gli utili societari, che forse in alcuni casi sono state esageratamente ottimistiche.

Pertanto, una certa prudenza sul comparto azionario ci pare cosa saggia, per lo meno nel breve termine, ed è per questo che stiamo tornando a rivalutare il settore obbligazionario. Per carità, anche il mercato delle obbligazioni è in una situazione tutt’altro che semplice, ma in alcuni settori ha senso iniziare ad aumentare un po’ i pesi.

Di fatto bisogna accettare che i principali indicatori del ciclo economico iniziano ad indicare che la crescita economica globale proseguirà a rallentare – seppur molto gradualmente – nei prossimi mesi, soprattutto nei Paesi sviluppati. Il problema è che la maggior parte dei dati negativi dipendono dal ridimensionamento del “sentiment” positivo di consumatori e aziende; questo elemento potrebbe far sì che si tratti di un rallentamento relativamente transitorio, ma è chiaro che non è possibile saperlo ora.

Se consideriamo che il livello dei tassi d’interesse – a livello globale – è ancora favorevole all’attività economica è certo possibile che l’attuale rallentamento sia solo passeggero, di fatto un momento di riflessione; tuttavia, al momento il contesto macro è relativamente meno favorevole per l’azionario o comunque per altri asset rischiosi, come ad esempio le obbligazioni High Yield.

Leggi in prova 24 ore il portale del risparmio gestito Fondi di Investimento ed ETF http://rendimentofondi.it/pagina-registrazione-free/

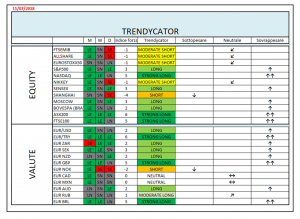

Come sappiamo la FED ha già ben avviato il programma di inasprimento della politica monetaria – scrive Walter Demaria di RendimentoFondi.it nel report mensile con la view dei mercati – ed è chiaro che qualche ripercussione sul comparto azionario ci sia, anche se al momento abbiamo l’impressione che i mercati non abbiano ancora prezzato del tutto tale restringimento dei cordoni della borsa, ed è quindi possibile che l’impatto si faccia sentire più avanti. Come si vedrà più avanti nelle sezioni tecniche del report, anche le evidenze grafiche sono concordi sia con i fattori “stagionali” sia con i fattori macro e sostengono la nostra ipotesi di preferenza per le obbligazioni rispetto alle azioni.

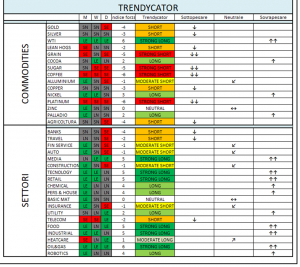

Come abbiamo visto, gli indicatori anticipatori dei mercati sviluppati paiono più deboli, denotando quindi un’economia globale col fiato un po’ corto; questo ci suggerisce di essere cauti quindi sia sull’azionario sviluppato sia sui settori più sensibili al ciclo economico, prediligendo eventualmente i settori difensivi che tendenzialmente meglio sopportano un rallentamento del ciclo economico.

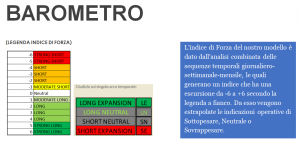

Anche le tabelle della forza relativa ci indicano, ad esempio, una migliore condizione per i beni di consumo di base – scrive Walter Demaria di RendimentoFondi.it nel report mensile con la view dei mercati – e per il comparto sanitario, mentre paiono decisamente deboli i finanziari. Questo è normale e compatibile con il fatto che i titoli finanziari hanno sofferto recentemente le preoccupazioni per l’aumento dei tassi di insolvenza, poiché le società stanno riducendo le emissioni di debito High Yield, privilegiando modalità di finanziamento molto meno liquide come ad esempio i prestiti e il collocamento privato. Sempre a livello di settori paiono ben impostati sia gli industriali sia i tecnologici, come risulta anche dalla sezione “Barometro” poco sotto e che anche a livello grafico confermano una certa tenuta.

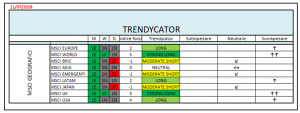

A livello di aree geografiche, l’economia della zona Euro ha recente vissuto i momenti più critici, causa le inquietudini politiche; per ciò che concerne il nostro Paese è rientrata la fase acuta di avversità nei nostri confronti, ma dobbiamo mettere in conto la possibilità, almeno per qualche tempo, di un ritorno di attacchi nei nostri confronti. Inoltre, chiaramente pesano anche le questioni dei dazi imposti dagli USA, poiché economie europee come la Germania sono pesantemente orientate all’export, e ovviamente ciò che minaccia di danneggiare le aziende esportatrici è fonte di preoccupazione.

Leggi in prova 24 ore il portale del risparmio gestito Fondi di Investimento ed ETF http://rendimentofondi.it/pagina-registrazione-free/

Sempre prudente – scrive Walter Demaria di RendimentoFondi.it nel report mensile con la view dei mercati – la nostra visione sull’azionario USA, poiché se da un lato i titoli tecnologici sono stati il principale motore dall’altro lato una buona parte di operatori ritiene le loro valutazioni elevate. In base alle stime di una primaria casa d’investimento, si ipotizza che la crescita degli utili USA non solo non riesca a raggiungere il 10% atteso dagli analisi per il 2019 ma si ritiene anche probabile che il ritmo della crescita economica abbia raggiunto il suo picco nel secondo trimestre dell’anno.