Combatti l’inflazione con i certificate !

Il verdetto della prima parte dell’anno e un possibile scenario per autunno e inverno. Con una selezione di strumenti potenzialmente protettivi in presenza di un prolungamento dei trend inflattivi. In questo editoriale il commentatore di lungo corso LORENZO RAFFO spiega come fare per proteggersi da questo mostro dalle cento teste. Lo riproduciamo integralmente da LombardReport.com

“L’inflazione correva così in fretta che a ogni passo la scarpa destra costava più di quella sinistra”.

Questa frase di Eros Drusiani, autore di programmi televisivi, è più realistica di quanto forse non si creda.

Si pensi che le previsioni per la Gran Bretagna (d’accordo è tutta un’altra storia!) parlano di un picco al 18% per gennaio 2023. Intanto il record all’8,4% su base annua in Italia pone non solo problemi di vita quotidiana ma anche di salvaguardia del patrimonio di chiunque.

Costituisce nondimeno un test sulla bravura di chi gestisce denaro per conto dei propri clienti, una specie di cartina di tornasole con la quale decidere se il consulente (sempre che ne abbiate uno!) vale la fiducia conferitagli.

Andiamo però alla sostanza delle cose. In questo quadro così confuso c’è chi peggiora la situazione, trasferendo una volta di più i capitali – anche modesti – oltre frontiera. Ciascuno ha diritto di fare quello che vuole ma aggiungere costi ingenti e spesso occulti all’inflazione è una scelta errata. Lo si valuti.

Leggi LombardReport.com in prova per 3 giorni FREE >>

Vogliamo raccontarvi ora cosa è successo e cosa sta succedendo sui mercati, analizzando asset e rendimenti. Quindi di fatto quali hanno battuto l’inflazione e quali no, osservando che chi legge LombardReport è un investitore evoluto: può quindi prendere in considerazione anche forme di collocamento più eterogenee.

| Chi ha vinto (su 1 anno) | Chi ha perso (su 1 anno) |

| ● Il cross Usd/Try (+119,5%)

● La Borsa turca (+115%) ● Il gas naturale (+96,2%) ● Il petrolio (Brent +35,3% – Wti + 32,6%) ● Il cross Usd/Jpy (+20,5%) ● Varie Borse emergenti (+20% circa) ● Le commodities agricole (+18%) ● I titoli di Stato Usa corti (+14,2%) ● Il nickel (+12,6%) ● Azioni “value” dell’S&P 500 (+8%) |

● Le criptovalute (un disastro!)

● L’argento (-25,7%) ● L’Hang Seng cinese (-23,3%) ● Il Nasdaq (-22%) ● I titoli di Stato (in media -20% circa) ● Il Dax tedesco (-19%) ● Il Ftse Mib (-17,6%) ● Il platino (-16,5%) ● Il cross Eur/Usd (-15%) ● Gli indici total bond (-12%) |

Naturalmente questa è una sintesi di alcuni degli asset più significativi. La lista potrebbe proseguire ma la nostra ricerca è stata volutamente sommaria. Per esempio non abbiamo inserito i bond inflation linked, che hanno svolto meravigliosamente bene il loro ruolo, sebbene la vastità di emittenti e di valute non renda facile una schematizzazione.

Cosa affiora dal tutto? Quello che già si sapeva.

Proteggono in genere dall’inflazione:

● I bond “inflation”

● Le Borse dei Paesi emergenti

● Le commodities

● Alcune valute (ma su questo fronte la situazione cambia di volta in volta).

Al tutto si aggiunge logicamente la complessa panoramica dell’azionario dei Paesi sviluppati, che ha evidenziato forti differenze fra le varie tipologie di sottostanti, alimentando un confronto che in questa fase non avrebbe senso approfondire.

Sottolineata la totale scomparsa dell’oro, che sembra ormai non svolgere più lo storico ruolo di hedge dall’inflazione, è ancora tempo per intervenire a protezione di una tendenza che durerà forse per qualche tempo e che comunque non appare destinata a scomparire del tutto, salvo cataclismi socioeconomici.

Se nella prima parte dell’anno le quattro voci sopra esposte hanno effettivamente dominato la scena antinflattiva, cosa potrebbe succedere nella seconda parte del 2022?

Qualcosa sta cambiando nella valutazione dell’industria finanziaria. Torna infatti d’attualità l’azionario, soprattutto se la discesa dovesse proseguire ancora per qualche settimana. Azionario però selezionato e soprattutto gestito con pignoleria.

Cominciando da quello dei Paesi emergenti, che nelle fasi di surriscaldamento dei prezzi hanno storicamente sovraperformato il capitale di rischio dei Paesi sviluppati.

Leggi LombardReport.com in prova per 3 giorni FREE >>

► “Emerging” dunque!

Difficile ipotizzare le evoluzioni dei singoli mercati, ormai troppo numerosi e spesso in controtendenza fra loro. Meglio puntare su indici globali per attenuare eventuali scivolate di singole Borse nazionali. Abbiamo inserito anche un Etf obbligazionario “inflation”: svolge infatti un implicito importante ruolo di hedge sull’inflazione europea.

Fattore decisivo nell’individuazione: le elevate dimensioni del fondo

| Etf | Caratteristiche | Livelli da seguire |

| iShares Emerging Markets (Isin IE00BKM4GZ66) | Tutti i mercati emergenti – Valuta denominazione Usd – Ad accumulo – E’ l’Etf con maggiore capitalizzazione del settore | Ultima quotazione: 28,9 euro. Al ribasso: 27,4 euro. Al rialzo 29,3 euro |

| Amundi Emerging Markets (Isin LU1681045370) | Tutti i mercati emergenti – Valuta denominazione Eur – Ad accumulo – E’ l’Etf a maggiore capitalizzazione fra quelli “emerging” in euro | Ultima quotazione: 4,625 euro. Al ribasso 4,44 euro. Al rialzo 4,83 euro |

| Invesco Emerging High Dividend Low Volatility (Isin IE00BYYXBF44) | Replica titoli dei mercati emergenti ad alto dividendo e bassa volatilità – A distribuzione – Rendimento delle cedole fra il 6 e l’8% negli ultimi anni | Ultima quotazione: 23,33 euro. Al ribasso 21,4 euro. Al rialzo 24,6 euro |

| SPDR Emerging Inflation Linked Local Bond (Isin IE00B7MXFZ59) | Bond inflation di Paesi emergenti espressi nelle diverse valute locali sebbene quella di denominazione sia l’Usd – A distribuzione – Rendimento delle cedole 2022 stimato fra il 12 e il 14% | Ultima quotazione 46,1 euro. Al ribasso area 45 euro. Al rialzo area 50 euro |

► Bond “inflation” inevitabilmente

Chi agisce poco in finanza non ha saputo cogliere un’occasione fantastica, sebbene questa tipologia obbligazionaria sia effettivamente complessa e richieda una conoscenza specifica, che solo l’esperienza affina. Ci sono ancora opportunità da afferrare? Sì, sebbene ci si debba concentrare ora solo su alcune scadenze (non troppo lunghe) e dare per scontato che i rendimenti in corso non potranno essere così elevati ancora per tanto tempo. Se fosse diversamente l’economia crollerebbe.

Leggi LombardReport.com in prova per 3 giorni FREE >>

Fattore decisivo nell’individuazione: la quotazione su Borsa Italiana

| Bond | Caratteristiche | Livelli da seguire |

| Bund€i 0,1% Ap26 Eur (Isin DE0001030567) | E’ il Bund più corto (fra quelli quotati in Italia) e il suo capitale è indicizzato all’inflazione europea (yield in corso sul 6,7%) | Quota leggermente sotto i 106. Un livello ottimale di entrata? Sui 100 |

| Btp Italia Gn30 Eur (Isin IT0005497000) | Non si può non avere in portafoglio un titolo indicizzato all’inflazione italiana, distribuita semestralmente con la cedola (yield in corso 9,5%). La scadenza è lunga ma… | …quota sotto 100 e ciò lo favorisce, mentre gli altri Btp Italia prezzano sopra |

| Btp€i 0,65% Mg26 Eur (Isin IT0005415416) | Si tratta di uno degli indicizzati all’inflazione europea più volatili in assoluto. Attualmente rende circa il 9%. Come hedge è un ottimo strumento | È tornato sui minimi fra 100 e 101 euro. Probabilmente scenderà sotto la pari in presenza di tassi Bce in salita |

| Oat€i 3,4% Lug29 Eur (Isin FR0000186413) | Un’emissione francese del 1999 gode di una cedola base elevata, una delle maggiori in assoluto del contesto “inflation linked”: ecco perché è stata inserita nella lista. Il rendimento in corso sul 5,5% è favorito dall’andamento dell’inflazione europea cui è indicizzato. Se questa scendesse (il che dovrà certamente avvenire) la protezione del tasso base sarebbe importante determinando un rialzo della quotazione nel medio termine se la Bce dovesse inserire la retromarcia | È certamente caro, poiché quota sui 128 euro (i 135 esposti da Borsa Italiana sono farlocchi!). Un rialzo dei tassi da parte della Bce potrebbe farsi sentire nel breve termine, rendendo ipotizzabile una discesa fra qualche mese sotto i 120 euro |

► Le azioni meno impattate dall’inflazione

La lista sarebbe più lunga di quanto forse non si pensi. Riguarda aziende con un marchio forte e un importante peso operativo (se non addirittura monopolistico), in grado di trasferire i costi crescenti al mercato. L’abbiamo semplificata con tre titoli italiani e un certificato specifico.

Fattore decisivo nell’individuazione: titoli quotati su Borsa Italiana

| Certificato/Azione | Caratteristiche/Attività | Livelli da seguire |

| Vontobel Strategic Certificate (Isin DE000VX32Q42) | Ha come sottostante il Vontobel Inflation Influenced Index, costruito tenendo in considerazione aziende con griffe robuste e un’importante quota di mercato, tale da consentire di trasmettere i costi crescenti ai consumatori. Inoltre, l’indice è basato su società attive in settori difensivi e che offrono prodotti e servizi primari. Il certificato è a replica lineare (1:1) e non ha una data di scadenza prefissata | È sceso meno dei maggiori indici europei. Quota attualmente sui 103 euro, sebbene si sia visto anche sui 95 euro. Gli scambi sono andati un po’ scemando negli ultimi tempi ma il mercato non ha forse capito il ruolo protettivo dello strumento |

| Enav | Società per azioni italiana che opera come fornitore in esclusiva di servizi alla navigazione aerea civile nello spazio aereo di competenza nazionale | Ultima quotazione: 4,11 euro. Al ribasso 3,87 euro. Al rialzo 4,37 euro |

| Inwit | Società per azioni italiana attiva nel settore delle infrastrutture per le telecomunicazioni elettroniche (reti wireless, tralicci per le antenne, cablaggi, parabole, impianti tecnologici per vari settori) | Ultima quotazione: 9,358 euro. Al ribasso 8,7 euro. Al rialzo area 10,2 euro |

| Terna | Società per azioni italiana operatrice delle reti di trasmissione dell’energia elettrica | Ultima quotazione 7,2 euro. Al ribasso: attenzione è vicina all’importante supporto di 7,08 euro. Al rialzo area 7,6 euro |

► Infine i certificati con premi fissi

È una tipologia di strumenti che trova fautori incondizionati o detrattori. A giudizio dell’estensore di questo report da qualche anno sono diventati fondamentali in qualsiasi portafoglio, in ottica di rendimento e di protezione dell’inflazione, pur con inevitabili punti deboli. Oggi analizziamo una nuova serie appena entrata sul mercato e che gode di strike iniziali riadeguati all’attuale situazione delle quotazioni di Borsa.

Leggi LombardReport.com in prova per 3 giorni FREE >>

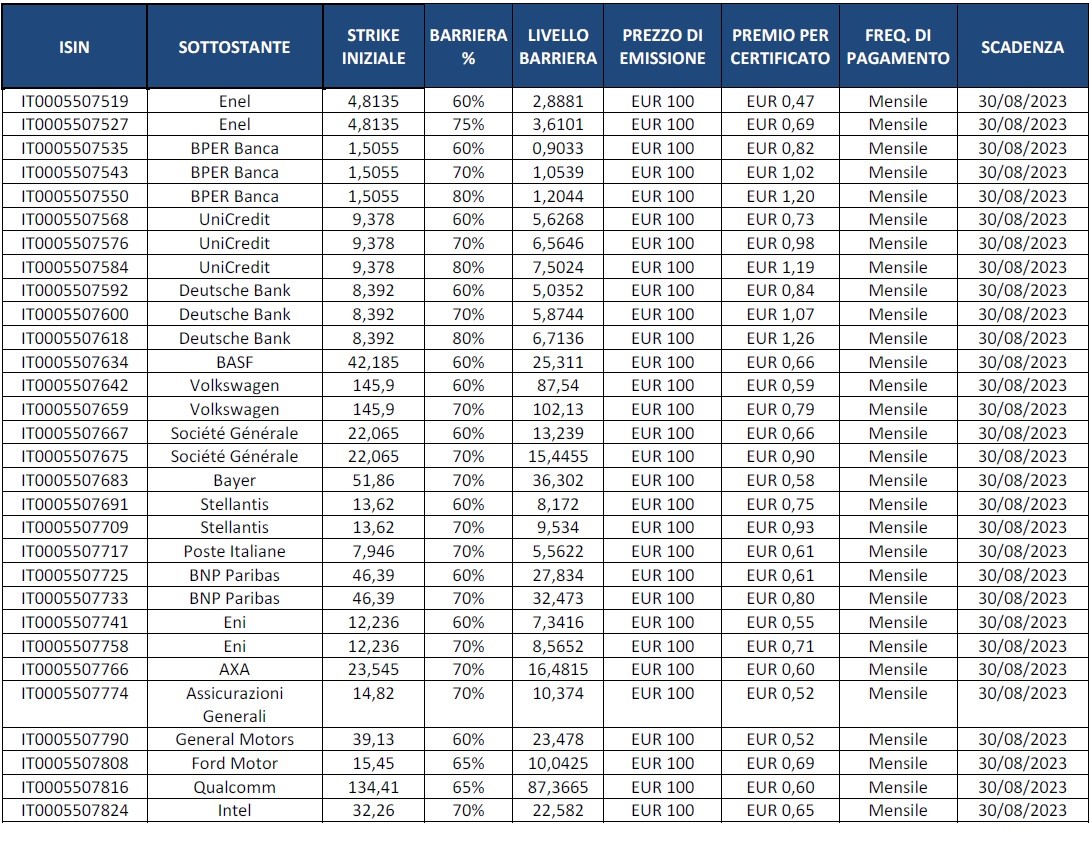

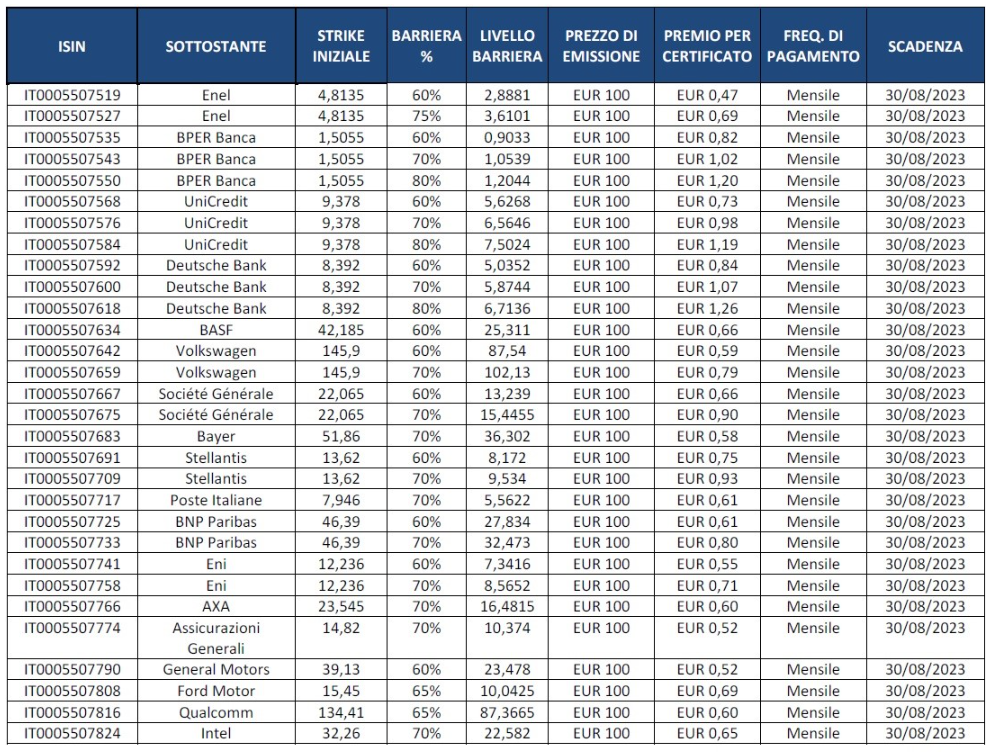

Intesa SanPaolo ha introdotto sul mercato SeDeX di Piazza Affari 30 nuovi certificati di tipo Premium Cash Collect. La peculiarità è di consentire all’investitore di ricevere dei premi fissi mensili durante la vita del prodotto. Inoltre offre la possibilità di scegliere tra diverse barriere (60%, 65%, 70%, 75% e 80%) e 18 azioni sottostanti.

In sintesi:

| Frequenza premi: mensile |

| Importo premi: dallo 0,47% all’1,26% |

| Barriera: di tipo europeo (dal 60 all’80%) |

| Scadenza: 30 agosto 2023 |

Iniziamo con la loro lista:

E ora le caratteristiche tecniche:

i Premium Cash Collect sono certificati a capitale condizionatamente protetto, che corrispondono premi fissi incondizionati mensili e rimborsano il prezzo di emissione maggiorato di un premio alla scadenza qualora il sottostante, nella data di valutazione finale, abbia un valore maggiore o uguale alla barriera.

● prezzo di emissione pari a 100 euro

● durata di 12 mesi

● barriere osservate unicamente il 28 agosto 2023

● prevedono il pagamento di undici premi fissi incondizionati mensili da settembre 2022 a luglio 2023, indipendentemente dall’andamento dell’azione sottostante e un premio condizionato a scadenza: affinché avvenga il pagamento di quest’ultimo è sufficiente che il sottostante, nella data di valutazione finale, abbia un valore maggiore o uguale alla cosiddetta barriera.

Leggi LombardReport.com in prova per 3 giorni FREE >>

A titolo di esempio vediamone il funzionamento di uno, il Premium Cash Collect su Unicredit (Isin IT0005507576). L’investitore può acquistare questo strumento sul mercato SeDeX di Borsa Italiana da venerdì scorso. Il certificato riconoscerà undici premi fissi incondizionati di 0,98 euro nelle seguenti date (affinché vengano riconosciuti i premi alle date di pagamento è necessario che i certificati siano acquistati entro 3 giorni lavorativi prima delle scadenze effettive di pagamento): 30/09/2022; 31/10/2022; 30/11/2022; 30/12/2022; 30/01/2023; 28/02/2023; 30/03/2023; 28/04/2023; 30/05/2023; 30/06/2023; 31/07/2023.

Naturalmente in tali date il pagamento dei premi avverrà indipendentemente dalla performance del sottostante. Qualora il valore dell’azione di Unicredit dovesse essere sotto il livello barriera (a 6,5646 euro), il certificato elargirà in ogni caso l’importo di 0,98 euro. Alla scadenza (30 agosto 2023) l’investitore percepirà il prezzo di emissione di 100 euro, maggiorato dell’ultimo premio condizionato di 0,98 euro qualora il valore dell’azione Unicredit (alla data di valutazione finale del 28 agosto 2023) dovesse essere pari o superiore alla barriera di 6,5646 euro (70% dello strike iniziale). In caso contrario l’investitore subirebbe una perdita commisurata a quella che avrebbe ottenuto investendo direttamente nel titolo sottostante. Interessante il fatto che ci siano per molti titoli due o tre barriere, il che lascia all’investitore l’opzione di quale scegliere (con premi evidentemente diversi) o di impostare eventuali switch in corso d’opera.