Trading alla scadenza

“Oggi voglio parlarvi del trading in opzioni in prossimità del giorno di scadenza delle stesse – scrive Francesco Placci sulle colonne di www.robotrader.it – La settimana di scadenza presenta alcune interessanti peculiarità che possono essere sfruttate per ideare strategie di trading. In particolare nell’ultimo giorno, il venerdì di scadenza, si verificano talune “anomalie” che offrono interessanti opportunità di trading.

Cosa succede nella settimana di scadenza? Sicuramente l’aspetto più eclatante è il rapido decadimento temporale (soprattutto delle opzioni at the money) che porta il valore estrinseco (tempo + volatilità) delle opzioni a zero.

Inoltre la settimana di scadenza è conosciuta – scrive Francesco Placci sulle colonne di www.robotrader.it – anche come “gamma week” ossia settimana nella quale il gamma assume il suo valore massimo e pertanto rende più difficile controllare le strutture in opzioni delta neutrali, che diventano sensibili anche a piccoli movimenti del sottostante.

In particolare poi il giorno di scadenza, si verificano con la massima intensità i seguenti due fenomeni:

- – Un vero e proprio crash della volatilità

- – L’effetto cosiddetto “pinning”, ossia la tendenza dei prezzi muoversi verso gli strike con elevati open interest

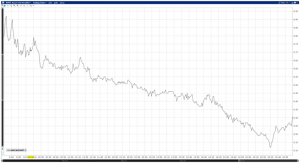

Per comprendere meglio il crash che subisce la volatilità nel giorno di scadenza delle opzioni, rapprensentiamo graficamente uno short straddle, la simultanea vendita di una opzione call e una put ATM, effettuato su Apple Venerdì 27 Maggio 2016.

Fig1: rappresentazione grafica del prezzo di quotazione di uno straddle su AAPL strike 100 in giorno di scadenza.

E’ interessante notare come il valore del nostro short straddle sia passato da 0.90$ in apertura di giornata a un minimo di 0,13$ a mezz’ora dalla chiusura per poi rimbalzare a 0,30$ in chiusura di giornata. Abbiamo assistito alla scomparsa della componente di premio legata alla volatilità e al tempo, ciò che è rimasto in essere è puro valore intrinseco.

Come possiamo prendere beneficio di un tale comportamento? Le strategie di opzioni che si possono utilizzare – scrive Francesco Placci sulle colonne di www.robotrader.it – sono molteplici, l’importante è che traggano vantaggio dal calo della volatilità o dal passaggio del tempo quali short straddle, short stragle, iron condor, butterfly, etc.

Per riuscire ad incassare premi consistenti, oltre ad operare su titoli ad alta quotazione, riteniamo che valga la pena concentrarsi sulla vendita opzioni atm, le più sensibili al calo di volatilità e le uniche che ad inizio giornata mantengono ancora un valore temporale significativo. Il vero rischio della nostra strategia risiede nella possibilità che il sottostante faccia dei bruschi movimenti nel corso della giornata. Ricordiamo infatti che l’esposizione al gamma è massima nella settimana di scadenza.

Fortunatamente ci viene in soccorso il cosiddetto “pinning effect”, comportamento verificato empiricamente e approfondito in numerose ricerche. Di che cosa si tratta esattamente?

Ebbene l’evidenza ha dimostrato che i titoli opzionabili, nel giorno di scadenza delle opzioni, hanno la tendenza a chiudere in prossimità degli stike price. Ciò non significa che necessariamente i prezzi chiuderanno esattamente al valore di strike price, o che questo si verificherà sempre, ma piuttosto che le probabilità che questo fenomeno si verifichi sono molto più alte rispetto agli altri giorni di quotazione.

Perché questo accade? L’effetto – scrive Francesco Placci sulle colonne di www.robotrader.it – può essere spiegato attraverso l’attività di ribilanciamento di posizioni lunghe, effettuata da istituzionali o comunque grossi operatori. Tale operatività si rende necessaria per evitare di assumersi rischi direzionali. Non dimentichiamo infatti che anche solo col passare del tempo il delta delle opzioni atm tenderà a modificarsi e ad avvicinarsi sempre più ai valori 100 oppure 0, a seconda che si trovino in the money oppure out of the money. Se esiste un alto open interest su questi strike, i market maker, che solitamente fanno hedging prendendo posizione sul sottostante, saranno obbligati a intervenire vendendo il sottostante se il prezzo sale e comprandolo se scende. L’effetto complessivo sarà quello di mantenere il prezzo del sottostante in prossimità dello strike price ad alto open interest.

Una seconda teoria che vuole dare una spiegazione del fenomeno è quella della “maximum Pain”. Quest’ultima sostiene che la tendenza dei prezzi dei titoli opzionabili nel giorno di scadenza di andare verso gli strike dove esiste un alto open interest dipende dal fatto che a quei valori, resteranno inoptate un alto numero di opzioni. Pertanto gli istituzionali e i market maker, tipicamente venditori di opzioni, avranno il massimo beneficio mentre il grande pubblico che solitamente è compratore avrà la massima sofferenza. L’effetto sarebbe quindi provocato dall’attività di istituzionali volta a proteggere le loro posizioni.

Infine c’è anche chi sostiene – scrive Francesco Placci sulle colonne di www.robotrader.it – che si tratti in parte di una profezia auto-avverante. E’ la aspettativa stessa di trovare a scadenza il valore del sottostante nei pressi di uno strike ad alto open interest a far sì che gli operatori prendano posizione sul mercato in modo tale da far avverare l’evento.

Quali che siano le cause, l’effetto “Pinning” più essere considerato un valido alleato. Se consideriamo infatti che la volatilità delle opzioni crolla drammaticamente nel giorno di scadenza e che vi è una tendenza dei prezzi a “ballare” intorno ad uno strike price ad alto open interest, la nostra strategia in opzioni potrà trarne un profitto.

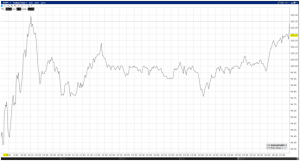

Diamo una occhiata all’evoluzione dei prezzi di Apple nello stesso giorno.

Fig2: evoluzione giornaliera dei prezzi di Apple in data 27 maggio 2016.

Come potete vedere, a poca distanza dall’apertura, Apple si è avvicinato al valore di 100 $ che, oltre ad avere un alto open interest, è una soglia psicologica importante. Nel corso della giornata i prezzi hanno “ballato” intorno allo strike 100.

Il setup di ingresso potrebbe essere il seguente: lasciato sfogare il mercato nella prima mezzora/ora, verifichiamo se esistono open interest elevati sulle scadenze odierne ed in particolare sullo strike price vicino al prezzo battuto dal sottostante. Qualora ciò sia confermato, impostiamo una strategia volta a prendere profitto dell’inevitabile calo di volatilità e dell’effetto pinning.

Potremmo ad esempio vendere uno straddle strike 100. Tuttavia, qualora il comportamento del sottostante non rispettasse le aspettative, ci troveremmo una posizione eccessivamente pericolosa da gestire. Potrebbe essere il caso di coprirsi ad esempio con l’inserimento in macchina di due ordini stop per andare long al prezzo di 101 e short a 99, lasciando al sottostante il necessario spazio di oscillazione, e limitare al contempo le eventuali perdite generate dalle opzioni qualora andassero in the money.

E’ opportuno che la strategia venga chiusa, oltre che per il raggiungimento di uno target o di uno stop loss di nostro gradimento, una mezz’ora circa prima dalla chiusura del mercato. Il rischio è che gli istituzionali creino le posizioni per la scadenza successiva e si formi così uno sbilanciamento tra gli open interest tale da provocare repentini movimenti, come effettivamente riscontrato dal movimento di Apple dell’ultima mezzora.

Il numero di strategie applicabili è molto ampio, ad esempio il calendar spread, che consiste nella vendita di una opzione atm sulla scadenza corrente e l’acquisto del medesimo tipo di opzione atm su una scadenza futura, rappresenta un buon compromesso tra rischio e rendimento.

L’accorgimento fondamentale è come sempre una corretta valutazione e gestione del rischio.”

Visita il sito www.robotrader.it