Investire sulla Robotica

Il settore della robotica e dell’automazione è senza dubbio uno dei temi d’investimento più attuali e interessanti. Settore in fortissima crescita ed espansione, sarà certamente tra quelli trainanti nel nostro prossimo futuro, sempre più pervaso da sofisticate tecnologie calate ormai nel quotidiano. Con quali strumenti possiamo investire sulla robotica? E con quali aspettative?

In questo articolo analizziamo 3 ETF nel dettaglio della loro composizione per capirne punti di forza e debolezza, oltre che metterli alla prova del modello Trendycator, per decretare il migliore secondo il metodo RendimentoFondi.

Che la robotica e l’automazione siano in forte espansione è sotto gli di tutti: ormai nelle nostre case, nel nostro quotidiano, facciamo uso di tecnologie sofisticatissime, impensabili solo qualche fa. E anche i numeri ci confermano che questo settore può essere un tema di investimento redditizio, anche se non esente da rischi.

Un modo efficiente per cavalcare questo trend, cercando di minimizzare i rischi, è quello di valutare un investimento con ETF dedicati, ben diversificati e con uno storico sufficiente lungo per poter svolgere analisi grafiche e applicare un metodo per la scelta del timing di ingresso e uscita. Gli ETF quotati sul nostro mercato sono 3, e ora andiamo ad analizzarli nel dettaglio.

Per iniziare sono tutti ETF che investono a livello globale, per cui molto ben diversificati; non hanno copertura valutaria, per cui sono esposti al rischio cambio perché sono denominati in dollari USA ma negoziati in Euro; sono tutti e tre ETF ad accumulazione, per cui non pagano dividendi ma i profitti sono reinvestiti all’interno dei comparti. Infine, tutti e tre sono piuttosto grandi in termini di masse in gestione e sono stati quotati tra il 2014 e il 2018.

Lyxor Robotics & Ai Etf – LU1838002480

E’ stato quotato a settembre del 2018, ha una massa gestita di 320 milioni. Le performance storiche sono interessanti e tutte positive, salvo per la performance di breve termine a un mese. A livello di diversificazione geografica, naturalmente la parte del leone spetta agli USA, con un’esposizione oltre il 60%, cui seguono Cina e Giappone; a livello di diversificazione settoriale l’informatica pesa per il 74% a cui seguono ben staccati i servizi di comunicazione e i beni voluttuari. È a replica sintetica e ha commissioni annue dello 0,40%.

Mettiamo quindi alla prova il nostro Trendycator sul Lyxor Robotics & Ai Etf e osserviamo il grafico operativo.

Come vedi il modello ha lavorato molto bene su questo ETF, identificando con precisione i tre momenti chiave nella sua storia, iniziata a fine 2018 quando è entrato in quotazione. Una prima buona operazione è stata segnalata nell’estate del 2019 chiusa poi in tempo a marzo 2020 in concomitanza con lo scoppio della pandemia. Seconda operazione nell’estate del 2020 che ha intercettato un bel trend rialzista di medio termine.

Ishares Automat & Robotics Etf – IE00BYZK4552

E’ stato quotato a ottobre del 2016, ha una massa gestita di oltre 3 miliardi. Le performance storiche, anche in questo caso, sono buone e tutte positive, salvo per la performance di breve termine a un mese, come visto anche per il Lyxor. A livello di diversificazione geografica, anche qui troviamo gli USA al primo posto, con un’esposizione poco sotto il 60%, cui seguono Giappone e Germania; a livello di diversificazione settoriale l’informatica pesa per quasi il 70% a cui seguono gli industriali e il consumer. È a replica fisica con campionamento ottimizzato e ha commissioni annue dello 0,40%.

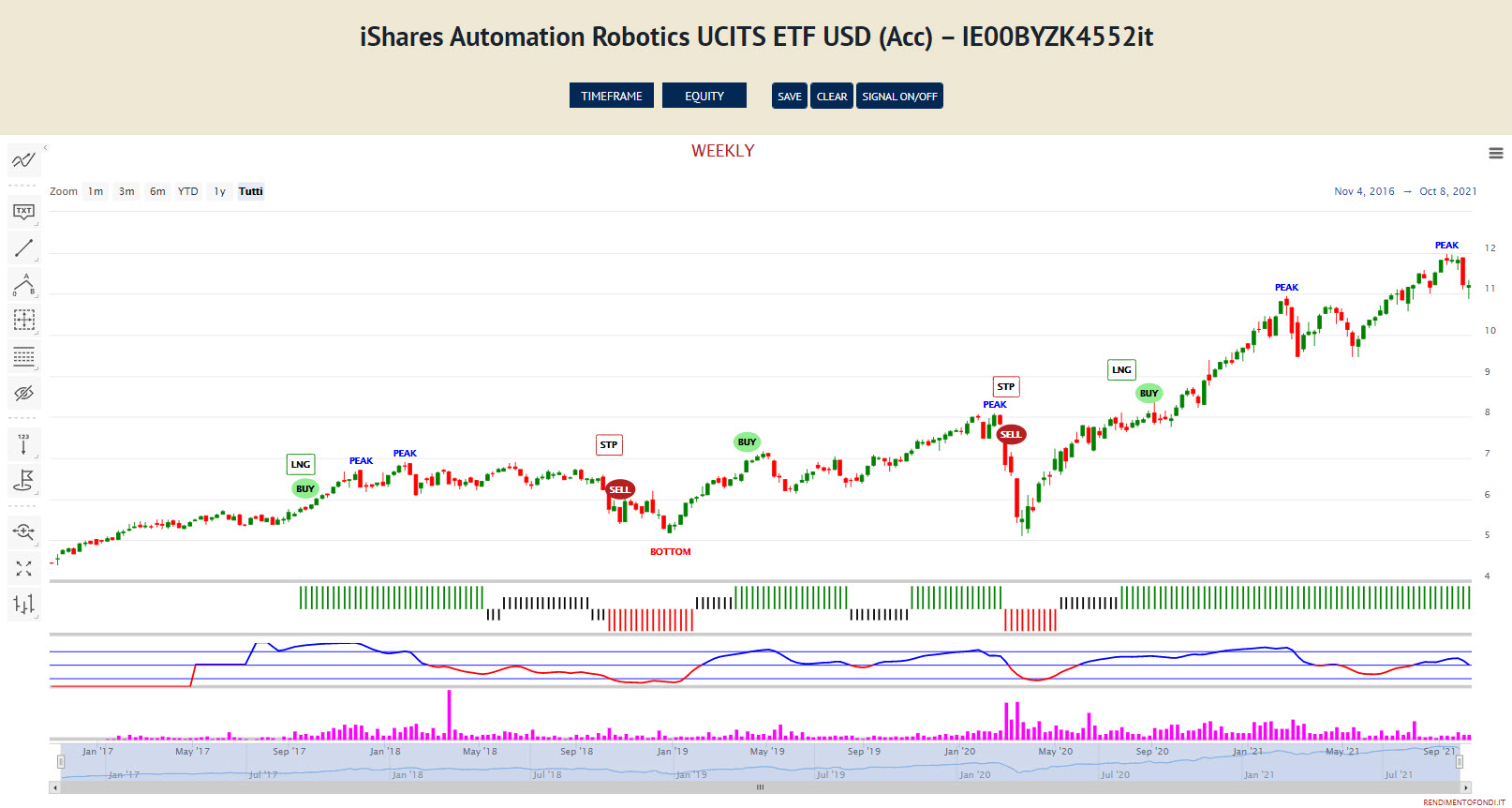

Mettiamo quindi alla prova il nostro Trendycator sull’Ishares Automat & Robotics Etf e osserviamo il grafico operativo.

Anche su questo ETF possiamo riscontrare un comportamento del Trendycator molto simile a quanto visto prima. Qui abbiamo un’operazione in più tra settembre 2017 e settembre 2018, visto che l’ETF ha una storia più lunga. I punti salienti rimangono comunque gli stessi con l’operazione da maggio 2019 a marzo 2020 con uscita tempestiva allo scoppio della pandemia e a seguire l’operazione di medio termine con il bel trend individuato e cavalcato a partire dall’estate 2020. Anche su questo ETF il modello Trendycator ha lavorato molto bene.

L&G Global Robo And Auto Etf – IE00BMW3QX54

Chiudiamo la carrellata con l’ultimo ETF che è il più longevo, essedo entrato in quotazione a dicembre del 2014, ha una massa gestita di oltre 1 miliardo ed è l’L&G Global Robo And Auto Etf. Le performance storiche buone anche per questo ETF, con le stesse tendenze viste anche per gli altri due. A livello di diversificazione geografica, sempre in testa gli USA con un’esposizione però inferiore ai concorrenti e al 43%, cui seguono Giappone e Germania; a livello di diversificazione settoriale il primo posto spetta al manifatturiero e all’automazione industriale con una quota superiore al 15% seguito dall’informatica che pesa poco sopra il 14%. Questo ETF è a replica fisica totale e ha commissioni annue dello 0,80%.

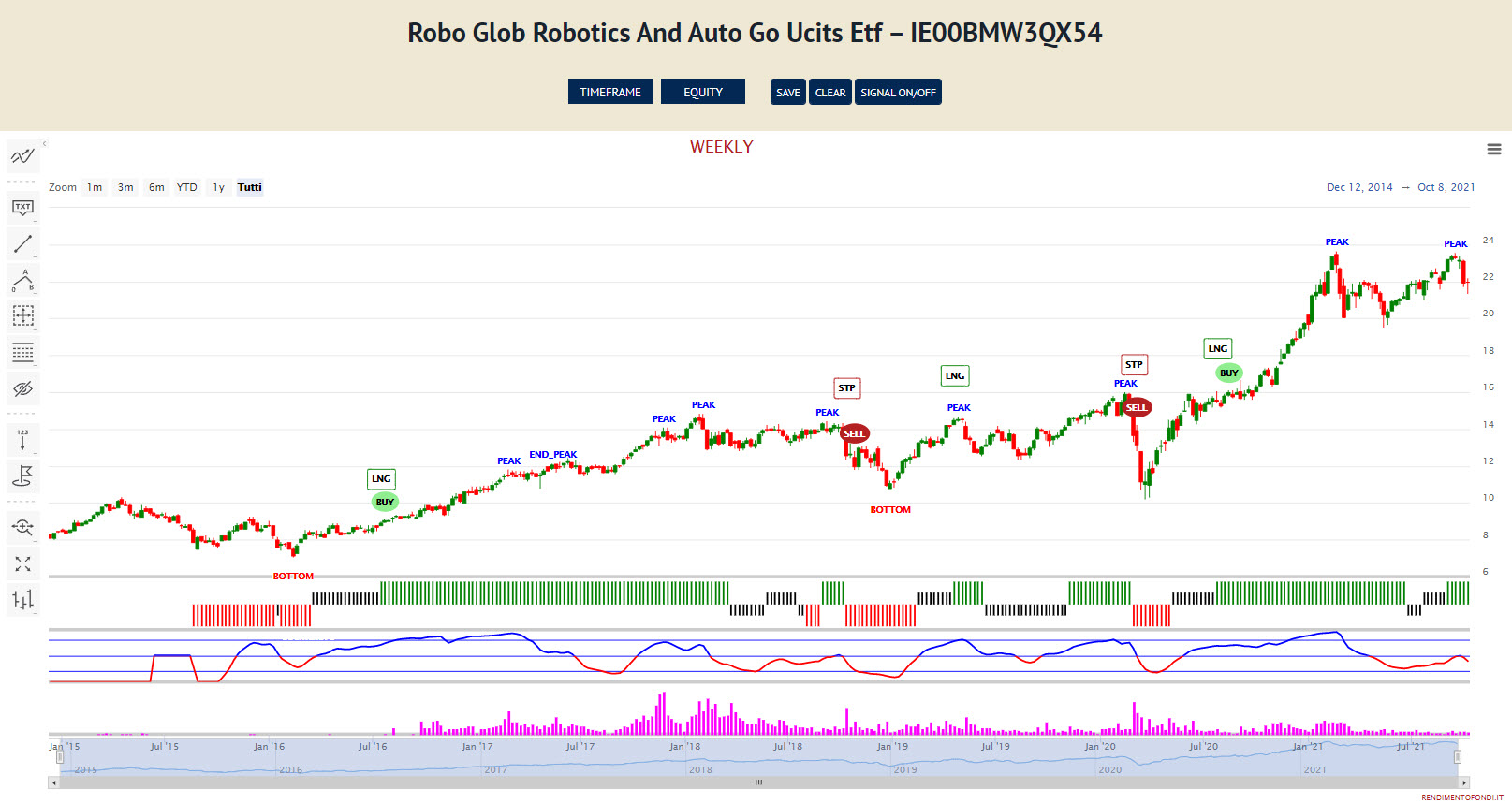

Mettiamo quindi alla prova il nostro Trendycator sull’L&G Global Robo And Auto Etf e osserviamo il grafico operativo.

La sua storia più lunga ha permesso a Trendycator di cogliere una splendida operazione nell’estate del 2016 e chiusa con un buon risultato a inizio 2018. Le altre operazioni individuate sono di fatto le stesse già viste per i due precedenti ETF, che confermano un buon funzionamento e buoni risultati del metodo anche su questo terzo ETF sotto esame.

Se hai trovato utile questo articolo, faccelo sapere nei commenti qui sotto o in quelli del video di approfondimento sul nostro canale YouTube.

Prova gratis per una settimana tutti gli strumenti di analisi evoluta di RendimentoFondi

(Articolo a cura di RendimentoFondi)