La Borsa sta scontando la recessione: quando inizia la recessione sconterà la ripresa di Emilio Tomasini

Alcuni lettori mi hanno fatto notare che il divario tra le economie degli Stati Uniti e dell’Europa si sta allargando, con crescita e inflazione su traiettorie diverse.

Vero.

Oggi l’agenzia di statistica dell’Unione Europea ha dichiarato che il prodotto interno lordo combinato dei 20 membri della zona euro è diminuito di uno 0,4% su base annua nei tre mesi fino a settembre, dopo essere aumentato dello 0,6% nel trimestre precedente.

Ciò rappresenta un netto contrasto rispetto al tasso di crescita annualizzato del 4,9% registrato dagli Stati Uniti nello stesso periodo, più del doppio del ritmo di crescita del trimestre precedente.

A ciò si aggiungono segnali che l’inflazione dei prezzi al consumo si sta attenuando nell’area della moneta unica europea. Dati rilasciati anche da Eurostat hanno mostrato che i prezzi a ottobre erano superiori del 2,9% rispetto a un anno prima, il tasso di inflazione più basso dal luglio 2021. Il tasso di inflazione di base, che esclude i prezzi di energia e alimenti, è sceso al 4,2% dal 4,5% di settembre. E oggi anche negli USA comunicano che l’inflazione scende più delle stime a + 2.9%.

E per quanto riguarda l’Italietta l’inflazione è a ottobre, secondo le stime preliminari dell’Istat, evidenzia un netto calo, scendendo a +1,8%, dato che non si registrava da luglio 2021 (+1,9%) e che si confronta con il +5,3% di settembre. La diminuzione è dello 0,1% su base mensile. La drastica discesa del tasso di inflazione si deve in gran parte all’andamento dei prezzi dei beni energetici, in decisa decelerazione tendenziale a causa dell’effetto statistico derivante dal confronto con ottobre 2022, quando si registrarono forti aumenti dei prezzi. Un contributo al ridimensionamento si deve inoltre alla dinamica dei prezzi dei beni alimentari (da +7,7% a +5%).

E la Cina mostra anche lei segni di rallentamento.

Tiriamo le fila al discorso: inflazione in calo in Italia, negli USA e in Europa, Pil italiano nel terzo trimestre addirittura a zero e comunque un Pil europeo zoppicante, prima o poi a livello tassi alla BCE deve passare la sbrusia di seguire la FED nel percorso di restrizione monetaria.

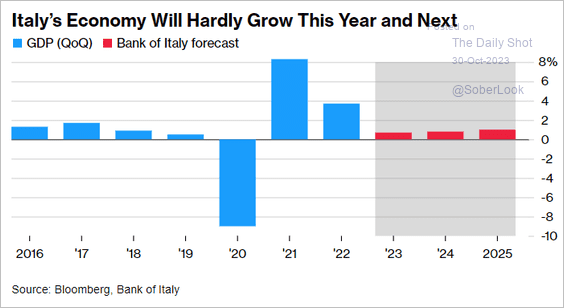

Se avete prospettive di gloria per il prossimo futuro date un occhio alle seguenti previsioni della Banca d’Italia, non di qualche istituto di previsione economica “sovversivo” e ai bordi dei mercati finanziari:

Siamo tornati alla crescita da prefisso telefonico.

Gli investitori stanno iniziando a realizzare che l’ottimistica prospettiva che avevano fino a poco tempo fa – un rallentamento dell’inflazione accompagnato da una lieve decelerazione economica – stia diventando meno rosea per diversi motivi, soprattutto in Europa ma anche negli USA.

Alcuni nostri lettori, che sono industriali con i fiocchi, ci raccontano di un rallentamento dell’attività economica che si inizia a percepire in maniera drastica in diversi settori per non parlare dell’immobiliare che sta esaurendo entro il 31/12 i botti del 110 e delle altre porcherie che hanno fatto ma che in realtà vede volumi di transazione completamente drenati.

Questo quadro di fine corsa cambia la situazione precedente di facile illusioni sulla crescita perpetua e rende altre classi di asset più attraenti rispetto all’azionario e promuove una strategia di avversione al rischio: privilegiare le obbligazioni o semplicemente i prodotti monetari che offrono rendimenti sicuri superiori al 3%.

Queste decisioni influiscono negativamente sul mercato azionario, penalizzando le aziende in crescita e quelle con alto indebitamento.

Al minimo aumento dei tassi, le aziende con bilanci fragili sono colpite.

Per il momento i bilanci mostrano ancora grassi utili ma non devo ricordare che stiamo parlando del passato e non del futuro.

E che basta una trimestrale brutta per rompere il sogno.

Gli investitori, ora meno inclini al mercato azionario, sono più selettivi. Vogliono aziende “a prova di errore”: resistenti alle fluttuazioni economiche, con prospettive chiare, poco indebitate e, se possibile, con alti flussi di cassa. La minima incertezza è punita severamente. E di certezze come sapete in borsa ce ne sono poche e quindi si punisce l’intera asset class azionario.

L’avversione al rischio dovrebbe continuare a prevalere nelle prossime settimane.

È troppo presto per andare controcorrente.

A meno che questa settimana non provengano segnali decisi da parte della FED che il ciclo monetario è arrivato al top.

La BCE si accoderà senza problemi.

Io sono convinto che da qui alla fine dell’anno assisteremo ad una ripresa dei corsi azionari perché la discesa dei prezzi e la salita dei tassi di interesse precedono SEMPRE l’espansione economica. Stiamo parlando di un lag temporale che chi dice sia di 6 – 12 mesi e chi dice sia di 12 – 18 mesi.

Quindi dobbiamo ragionare che se le cose vanno male ora è perché la Borsa vede “in anticipo” il futuro e lo sconta nei prezzi.

E come la Borsa sconta la recessione sconta anche l’espansione.

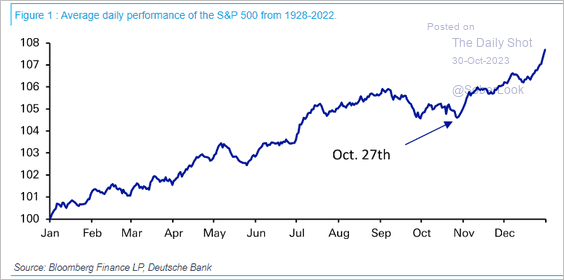

E potete quindi stampare il grafico della stagionalità dell’Sp500 che segue che vede proprio un minimo al 27 ottobre prima della rincorsa di fine anno.

A questa speranza ci attacchiamo …