Trading systems sui fondi comuni di investimento ? (parte 1 di 4)

“Spesso durante le nostre conferenze – racconta Walter Demaria redattore di www.rendimentofondi.it – le domande più ricorrenti vertono sul senso che potrebbe avere applicare un qualsivoglia tradingsystem nei fondi comuni di investimento che già per sua natura sono basati al loro interno su un sistema intelligente di asset allocation o tradingsystem.

Nel corso della mia carriera ho conosciuto tanti promotori, consulenti, dipendenti bancari – alcuni di loro sono anche miei cari amici – e spesso mi sono sentito ripetere che una buona selezione diversificata, stabilita ex-ante a cui si aggiunge un po’ di Oro (che pare stia sempre bene, come il prezzemolo) e lasciata lì a decantare, ottiene i medesimi risultati di performance di una gestione attiva.

I fondi comuni nel loro mandato hanno proprio il compito di generare “alfa”: in poche parole io pago un gestore affinché esso batta costantemente il mercato; tutti i giorni lui dovrebbe svegliarsi e il suo primo pensiero dovrebbe essere come battere il mercato per soddisfare in termini di performance tutti i sottoscrittori che gli hanno dato fiducia.

Spesso però questo non accade, lo sappiamo tutti: ci sono una moltitudine di studi e ricerche che provano il contrario, tra cui l’affidabilissima ricerca annuale di Mediobanca sul risparmio gestito.

Questi studi ciclicamente riemergono immutati, e l’ultimo studio in ordine di tempo sul quale mi sono imbattuto è stato redatto dalla società emittente di ETF Lyxor.

Poiché su rendimentofondi.it ci occupiamo anche di strumenti “passivi” come gli ETF racconta Walter Demaria redattore di www.rendimentofondi.it – ci è sembrato interessante esaminare il punto di vista della Lyxor, anche se considerando la fonte si potrebbe avere il dubbio che sia uno studio poco obiettivo. Tuttavia, i risultati mostrati sono assolutamente in linea con la notissima indagine – indipendente – di Mediobanca Studi e Ricerche, per cui riteniamo attendibilissimo quanto affermato da Lyxor.

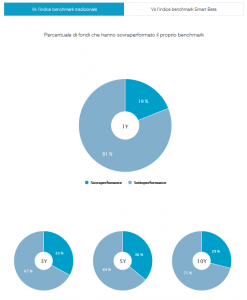

Secondo questo recente studio, nel 2017 solo il 19% dei fondi azionari ha battuto il proprio benchmark di riferimento e la situazione rimane desolante anche estendendo il confronto su più anni.

Nel medesimo studio, Lyxor afferma che nel terzo trimestre del 2017 solamente il 35% dei gestori azionari attivi ha sovraperformato l’indice di riferimento; questo è dovuto principalmente alla stabilità macroeconomica e a mercati che hanno realizzato un anno record per le Borse, dunque è assolutamente complicato per chiunque generare “alfa” in queste condizioni: cioè fare di più di un mercato da record.

È per questo che la maggior parte dei gestori è più bravo a generare “alfa” nei mercati meno efficienti conclude Walter Demaria redattore di www.rendimentofondi.it.

Allora vale davvero la pena pagare il gestore di un fondo comune per fare (quasi) costantemente peggio?

I risultati dei nostri portafogli (sia in Fondi Comuni sia in ETF) evidenziano chiaramente l’importanza della selezione dei fondi comuni nell’ambito della costruzione del portafoglio, ma anche la loro movimentazione secondo una metodologia quantitativa.

Nel prossimo articolo continueremo a indagare cercando di fornire una esaustiva chiave di lettura.”

(parte 1 di 4)

Se vuoi dare un occhio al sito www.rendimentofondi.it sei il benvenuto e se sei interessato ai nostri servizi puoi chiedere una prova free.

PARTE 1 https://blog.ilgiornale.it/trading/2017/12/05/trading-systems-sui-fondi-comuni-di-investimento/

PARTE 2 https://blog.ilgiornale.it/trading/2017/12/09/portafoglio-di-fondi-di-investimento/

PARTE 3 https://blog.ilgiornale.it/trading/2017/12/13/i-fondi-troppo-grassi-non-performano/

PARTE 4 https://blog.ilgiornale.it/trading/2017/12/19/robo-advisor-2/