Le fasi di mercato parte 1 di 2

Un’area che merita sicuramente un approfondimento, in relazione ai trading systems, ma soprattutto al trading in generale – spiega Francesco Placci direttore della ricerca di www.Algoritmica.pro – è quella che viene comunemente definita market regimes, che possiamo tradurre come fasi di mercato.

Quando ideiamo un sistema di trading, cerchiamo il più delle volte, delle regole che siano in grado di performare bene sia in un mercato rialzista, che ribassista, sia nelle fasi di alta volatilità che di bassa volatilità. Un tale sistema, in grado di adattarsi da solo a fasi di mercato così diverse tra loro, sicuramente offre garanzie di robustezza. Tuttavia nella realtà è assai difficile trovare un trading system con un così alto grado di elasticità.

Di qui l’idea – spiega Francesco Placci direttore della ricerca di www.Algoritmica.pro – di cercare di suddividere il mercato in diverse fasi, o market regimes, al fine di tarare gli input di sistema in modo ottimale per ciascuna fase. Dobbiamo tuttavia essere coscienti che quest’operazione non è esente da rischi. Così facendo inseriamo infatti ulteriore complessità nel nostro modello di trading, e ogni volta che ciò avviene è a scapito della sua robustezza. Non solo, diminuiamo anche il numero dei dati a nostra disposizione, perché l’addestramento del sistema per ciascuna fase di mercato, avverrà su un campione ridotto di dati. Ciò nonostante penso che sia utile approfondire l’argomento, effettuando dei test, per capire se effettivamente è possibile ottenere dei miglioramenti, almeno sulla carta. Se ciò dovesse dimostrarsi corretto, allora sarà opportuno procedere test mirati alla validazione del trading system, per capire se siamo caduti o meno nella trappola della sovra-ottimizzazione.

Prima di fare tutto questo – spiega Francesco Placci direttore della ricerca di www.Algoritmica.pro – è opportuno identificare quelle che possono essere considerate le fasi di mercato più importanti. Per tenere le cose semplici ritengo sia il caso di partire valutando unicamente il trend e la volatilità. Possono essere quindi identificate quattro fasi differenti:

- mercato rialzista, bassa volatilità

- mercato ribassista, bassa volatilità

- mercato rialzista, alta volatilità

- mercato ribassista, alta volatilità

Come identificare, attraverso regole quantitative, queste fasi? Sappiamo che trend e volatilità possono essere “misurati” in tanti modi differenti, quali medie mobili, momentum, deviazione standard, average true range, solo per citarne alcuni.

Se vuoi sapere di più sui robot trader e applicare un tuo robot trader ai mercati clicca su www.algoritmica.pro

Per identificare il trend rialzista – spiega Francesco Placci direttore della ricerca di www.Algoritmica.pro – da quello ribassista, ho scelto di utilizzare una media mobile semplice mentre per quanto riguarda la volatilità ho deciso di utilizzare l’indicatore ATR. Per evitare che il regime di mercato cambi in continuazione, è opportuno tarare i periodi di questi indicatori con valori alti, da 50 a 200 periodi. Prima di applicarli però, ho ritenuto opportuno effettuare un ranking dei valori di questi indicatori, ossia ho stilato una classifica mettendo in ordine dal più piccolo al più grande questi valori. Anche quest’operazione serve a dare maggior stabilità alle fasi di mercato.

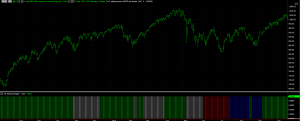

Vediamo di seguito un grafico del future E-mini SP500 su cui ho applicato l’indicatore.

L’indicatore identifica ogni fase di mercato con un colore differente:

- bianco, mercato rialzista con alta volatilità

- verde, mercato rialzista con bassa volatilità

- rosso, mercato ribassista con alta volatilità

- blu, mercato ribassista con bassa volatilità

Come potete notare – spiega Francesco Placci direttore della ricerca di www.Algoritmica.pro – l’indicatore fa un buon lavoro nell’identificare le fasi di mercato, tuttavia come tutti gli indicatori soffre di un certo ritardo. Attraverso il numero di periodi è possibile renderlo più o meno reattivo ai cambiamenti di mercato. È bene tenere presente che, poiché dobbiamo tarare un sistema di trading con parametri differenti per ciascuna fase di mercato, cambiamenti troppo frequenti del regime di mercato probabilmente creerebbero solamente confusione e instabilità nel sistema.

Di seguito il codice easylanguage:

input:period(50);

value1 = fastpercentrank(AvgTrueRange(period),AvgTrueRange(period),period);

value2 = fastpercentrank(average(c,period),average(c,period),period);

if value2>=0.5 and value1>=0.5 then plot1(1,“Up_Trend_High_Vol”,white);

if value2>=0.5 and value1<0.5 then plot1(1,“Up_Trend_Low_Vol”,green);

if value2<0.5 and value1>=0.5 then plot1(1,“Down_Trend_High_Vol”,red);

if value2<0.5 and value1<0.5 then plot1(1,“Down_Trend_Low_Vol”,blue);

Come avrete capito la prossima fase consisterà nel verificare se l’applicazione dei quattro regimi di mercato identificati, porterà dei benefici al nostro sistema. La prossima settimana vi mostrerò il performance report di un sistema con e senza il filtro market regime”

Se vuoi sapere di più sui robot trader e applicare un tuo robot trader ai mercati clicca su www.algoritmica.pro

Leggi la parte 2 di 2 https://blog.ilgiornale.it/trading/2018/03/15/fasi-di-mercato-parte-2-di-2/