Earnings Play: il trading dei professionisti

Earnings Play: il trading visto dai professionisti

“In qualità di trader sistematico – spiega Francesco Placci direttore della ricerca ad Algoritmica.pro SRL – tendo a non prendere in considerazione le notizie finanziare, o perlomeno cerco di non essere influenzato da queste. Il mio obiettivo è trovare delle inefficienze di mercato e di sfruttarle finché continuano a presentarsi, non quello di fare previsioni sulla base delle informazioni disponibili. Ascoltare le notizie finanziarie può farmi perdere obiettività.

E’ comunque opportuno fare dei distinguo. Prendiamo ad esempio il referendum sulla Brexit. Il giorno prima dell’esito ho disattivato quasi tutti i trading systems, poiché un trading system non è in grado di prevedere l’esito di un referendum. Inoltre in queste occasioni la volatilità sale moltissimo e il comportamento del mercato si discosta dal suo andamento naturale.

E’ comunque possibile sfruttare le news finanziare in maniera sistematica. Sappiamo di trading system che utilizzano ad esempio i social network per decidere quale posizione prendere sul mercato.

Se siamo in grado di individuare dei pattern ricorrenti in relazione alle notizie finanziare – spiega Francesco Placci direttore della ricerca ad Algoritmica.pro SRL – allora possiamo cercare di sfruttarle positivamente.

Prendiamo ad esempio il rilascio degli earnigs, le trimestrali. Con cadenza periodica le aziende rendono pubblico l’andamento della società e questo viene fatto a mercati chiusi. Un sensibile scostamento dagli obiettivi prefissati o dalle previsioni degli analisti può provocare grandi scostamenti di prezzo. Variazioni nell’ordine del 20% in positivo o in negativo sono tutt’altro che rare. Esistono titoli che sono più inclini di atri a movimenti rilevanti, ciò dipende dal settore a cui appartengono e alla volatilità che esprimono normalmente.

Per maggiori informazioni sulle strategie di trading clicca su ===============> www.algoritmica.pro

Earnings Play: le trimestrali

Nell’attesa del rilascio delle trimestrali il mercato si trova nell’incertezza, e più ci si avvicina alla data degli earnings più questa incertezza sale. Cosa succede alla volatilità implicita del titolo (la volatilità espressa delle sue opzioni)? Se paragonata ai suoi valori medi sale notevolmente. Gli operatori di mercato, non sapendo cosa succederà al titolo successivamente al rilascio della trimestrale, tendono a prezzare le opzioni utilizzando una volatilità molto elevata. Più la volatilità che utilizzano è elevata e minore è il rischio che corrono in caso di movimento rilevante del titolo.

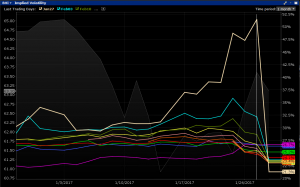

Vedete in figura la volatilità implicita delle opzioni su BHI, titolo che ha rilasciato la trimestrale il 26/01/2016. Le linee rappresentano opzioni con scadenza differente. Noterete che la scadenza più prossima alla data degli earnigs, rappresentata con una linea bianca verticale, è quella con la volatilità maggiore. Cos’è successo alla volatilità delle opzioni successivamente al rilascio della trimestrale? E’ letteralmente crollata…

L’aspetto più interessante è che questo pattern si ripete con sistematicità, trimestre dopo trimestre, anno dopo anno. Possiamo utilizzarlo in una strategia di trading? Ritengo di sì.

Ovviamente dobbiamo essere venditori di opzioni per incassare il premio di volatilità che dovrà essere sufficientemente ampio per proteggerci da un eventuale movimento rilevante del titolo. Questo ovviamente non è sempre possibile. Ci saranno operazioni in profitto e operazioni in perdita, ma se abbiamo individuato un reale edge di mercato il risultato sarà a nostro favore.

Vi spiegherò nel dettaglio la mia operatività:

La struttura in opzioni che utilizzo – spiega Francesco Placci direttore della ricerca ad Algoritmica.pro SRL – è lo short straddle, la simultanea vendita di una call e una put at the money. Molti di voi storceranno il naso, troppo rischiosa… dipende. E’ uso comune utilizzare i calendar spread, per incassare il differenziale di volatilità tra la prima e una scadenza successiva, che consente di limitare il rischio ad una perdita massima predefinita. Io preferisco fare tante operazioni di piccolo importo utilizzando lo short straddle, perché ha una redditività a mio avviso maggiore. Non limito il rischio della singola operazione ma l’entità della posizione (solitamente il premio incassato non deve superare lo 0,50% del mio portafoglio).

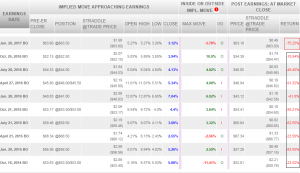

Vado ad individuare, tramite il sito www.optionslam.com, i titoli che rilasciano la trimestrale il giorno seguente

Verifico, dallo storico degli earnings disponibile sempre sul sito www.optionslam.com, se la strategia è stata profittevole sui titoli precedentemente individuati

Verifico lo skew di volatilità su ogni titolo, al fine di verificare la presenza di un’alta volatilità implicita sulla scadenza prossima agli earnigs rispetto alle scadenze successive

Verifico l’open interest delle opzioni al fine di eliminare titoli con scarsa liquidità o con spread bid/ask eccessivamente ampi.

Opero solo su titoli che hanno opzioni weekly e una quotazione maggiore di 10 usd.

Negli ultimi minuti di contrattazione prima del rilascio degli earnigs inserisco l’operazione a mercato.

Earnings Play: lo storico degli utili

Il giorno seguente, dopo l’apertura cerco di chiudere l’operazione. E’ necessario – spiega Francesco Placci direttore della ricerca ad Algoritmica.pro SRL – dare tempo alla volatilità implicita di scendere, tipicamente sono necessari almeno 30 minuti di contrattazione per vedere la volatilità scendere bene. Se l’operazione è in perdita riacquisto il mio short straddle ad un prezzo maggiore incassando una perdita, oppure, se lo spread bid ask è eccessivo mi proteggo col il sottostante. Se l’operazione è in guadagno cerco di chiudere lo short straddle al minor prezzo possibile.

Nella figura seguente vedete lo storico degli earnigs disponibile su www.optionslam.com.

Nella colonna return è rappresentato i profit/loss relativo all’acquisto di uno short strangle. Essendo noi venditori vogliamo vedere risultati negativi.

Alcune considerazioni finali. Si tratta di una strategia rischiosa è opportuno dirlo con chiarezza. Il tasso di operazioni chiuse in profitto è molto alto ma talvolta un’operazione negativa può pregiudicare settimane di lavoro. In poche parole è una strategia che sconsiglio di applicare, perlomeno a chi non ha un’alta tolleranza del rischio”.

Per maggiori informazioni sulle strategie di trading clicca su ===============> www.algoritmica.pro