Dow Jones: Come usare le performance dei primi sei mesi del 2024 per fare Trading nella seconda parte dell’anno

In questo articolo, ci concentreremo su un interessante aspetto del mercato azionario statunitense, analizzando le performance del Dow Jones Industrial Average nei primi sei mesi dell’anno e la sua influenza sui restanti sei mesi. L’obiettivo è rispondere alla seguente domanda: se il mercato ha mostrato una performance positiva nei primi sei mesi dell’anno, quali sono le implicazioni per i mesi successivi? In altre parole, esploreremo se questa performance possa essere un buon indicatore per le aspettative sui mesi che seguono.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Importanza del Dow Jones e presupposti della strategia

Il Dow Jones Industrial Average ($INDU) è uno degli indici più importanti a livello globale. Fondato nel 1896 da Charles Dow, questo indice è stato progettato per riassumere lo stato di salute del mercato azionario statunitense attraverso un paniere di 30 azioni, principalmente appartenenti al settore industriale e finanziario. Nonostante nel corso degli anni abbia subito modifiche in termini di composizione, rimane comunque un punto di riferimento per trader e investitori.

Per questa analisi, ci concentreremo sui dati storici del Dow Jones dal 1920 a oggi. Andando a considerare oltre 100 anni di storico saremo in grado di analizzare il pattern di nostro interesse su un periodo caratterizzato da diverse fasi economiche, tra cui anche recessioni e guerre. Analizzare solo gli ultimi anni non sarebbe infatti del tutto corretto, poiché i risultati potrebbero essere influenzati dalla forte tendenza rialzista a cui abbiamo assistito. Inoltre, effettuando un solo ingresso all’anno è necessario allargare il backtest per avere un campione statistico più affidabile.

Sviluppo di una strategia di trading sul Dow Jones basata sulle performance dei primi sei mesi dell’anno

Procediamo ora con l’implementazione di questa strategia. Dopo aver calcolato la performance dell’indice nei primi 6 mesi dell’anno, entreremo in posizione il primo giorno di luglio, a condizione che la performance sia positiva. Per quanto riguarda la chiusura della posizione, questa avverrà il primo giorno di mercati aperti del nuovo anno.

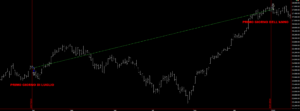

L’esempio in figura 1 illustra come vengono gestite le operazioni secondo le regole appena descritte. È importante notare che, sebbene gli ingressi e le uscite avvengano con un ritardo di una barra giornaliera, questo non ha ovviamente alcun peso sui risultati del backtest, poiché la posizione rimane aperta per sei mesi. Infine, per comprendere al meglio i risultati che vedremo successivamente è importante considerare che recentemente il Dow Jones ha raggiunto un valore di circa 40.000 punti. Per ottimizzare la granularità delle posizioni e gestire in maniera efficace il capitale investito, imposteremo un capitale di 1.000.000 dollari per ciascuna operazione, a puro scopo accademico.

Figura 1. Esempio di trade della strategia con ingresso long dopo il primo giorno di luglio e uscita dopo il primo giorno dell’anno seguente.

Analisi dei risultati ottenuti comprando solo quando i primi sei mesi sono stati positivi

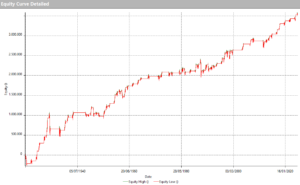

Dando un’occhiata ai risultati illustrati in figura 2, possiamo notare che l’equity line, nonostante le diverse fasi economiche e le fluttuazioni del mercato attraversate negli ultimi 100 anni, ha mantenuto una notevole costanza. Questo suggerisce che il pattern analizzato ha dimostrato una significativa stabilità durante il periodo considerato.

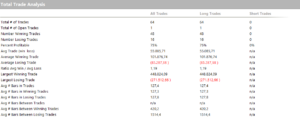

Per quanto riguarda l’average trade, mostrato in figura 3, il valore è di 55.000 dollari. Considerando che abbiamo impostato un capitale di 1.000.000 di dollari per ciascuna operazione, ciò corrisponde a circa il 5,5% del capitale per trade, un risultato notevole dato il numero limitato di regole utilizzate, ma in linea con il tempo passato a mercato dalla strategia.

Quindi se nei primi sei mesi c’è stato, ad esempio, un rialzo del 10%, è lecito aspettarsi mediamente un ritorno del 5,5% (senza considerare il reinvestimento degli utili) nei successivi sei. Inoltre, possiamo notare analizzando la voce Percent Profitable in figura 3, che questa strategia ha una percentuale di successo del 75%: su 64 trade totali ben 48 sono stati chiusi in profitto.

Figura 2. Equity line della strategia sul Dow Jones con ingresso long quando la performance nei primi sei mesi è positiva.

Figura 3. Total Trade Analysis della strategia sul Dow Jones con ingresso long quando la performance nei primi sei mesi è positiva.

Test della logica opposta: comprare quando i primi sei mesi sono stati negativi

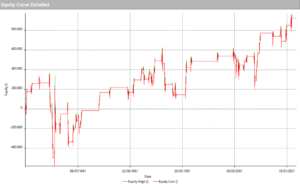

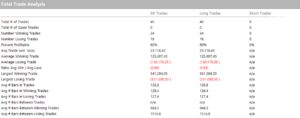

Per ottenere un confronto oggettivo sull’efficacia di questo pattern può essere utile esaminare anche cosa accade aprendo una posizione long a luglio quando i primi mesi dell’anno sono stati negativi. Modificando quindi la condizione di ingresso, in figura 4 possiamo notare un risultato nettamente inferiore: l’equity line è chiaramente meno lineare rispetto a quella ottenuta precedentemente. Inoltre, osservando la Total Trade Analysis in figura 5, notiamo che nel corso degli anni sono stati effettuati meno trade, ovvero 50 rispetto ai 64 visti precedentemente. Questo è abbastanza comprensibile dato che la tendenza rialzista dell’indice, in questo caso, ha comportato meno opportunità per aprire nuove posizioni. Inoltre, l’average trade mostra un valore di gran lunga inferiore rispetto alla strategia precedente, con un peggioramento di oltre il 50%, passando da 55.000 dollari a soli 23.000 dollari. Questo deterioramento sottolinea l’efficacia della strategia basata sulla performance positiva dei primi sei mesi dell’anno, confermando il suo impatto positivo sui restanti sei mesi.

Figura 4. Equity line della strategia sul Dow Jones con ingresso long quando la performance nei primi sei mesi è negativa.

Figura 5. Total Trade Analysis della strategia sul Dow Jones con ingresso long quando la performance nei primi sei mesi è negativa.

Considerazioni finali sui risultati e sul perché le performance dei primi sei mesi influenzano il resto dell’anno

In questo articolo abbiamo evidenziato come sui mercati azionari si possa trarre profitto da una tendenza rialzista nella seconda fase dell’anno, a seguito di una performance positiva nella prima fase. A questo punto possiamo formulare diverse ipotesi per spiegare l’efficacia di questo pattern. Bisogna innanzitutto considerare che esso potrebbe essere influenzato, in parte, dall’effetto stagionale rialzista che si osserva negli ultimi mesi dell’anno, in particolare ottobre, novembre e dicembre.

A questo punto lasciamo a voi il compito di indagare su questo effetto stagionale, considerando ad esempio la performance da gennaio a settembre, per poi trarre profitto dalla tendenza rialzista degli ultimi tre mesi dell’anno.

Ma la spiegazione più logica potrebbe essere legata alla psicologia degli investitori, la quale come sappiamo gioca un ruolo fondamentale sui mercati finanziari. Infatti, se i primi mesi dell’anno sono stati negativi, gli investitori potrebbero adottare un atteggiamento più prudente, influenzando così negativamente la performance futura. Al contrario, se i primi mesi sono stati positivi, l’ottimismo generale potrebbe portare a una maggiore inclinazione ad investire, contribuendo a una performance positiva nella seconda metà dell’anno.

In conclusione, nonostante le diverse ipotesi per interpretare al meglio i numeri e il tentativo di spiegare perché una performance positiva nei primi sei mesi dell’anno possa influenzare favorevolmente i mesi successivi, ciò che conta di più è sfruttare al meglio le informazioni ricavate dall’analisi di oggi. Basandoci su quanto osservato, possiamo aspettarci una performance positiva per la seconda metà del 2024, vista la performance dei primi sei mesi, ma solo il tempo potrà confermarlo.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima,

Andrea Unger