Trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

In questo articolo si andrà ad approfondire una strategia non convenzionale, chiamata bias settimanale, che entrerà a mercato al sopraggiungere di precisi giorni della settimana e orari del giorno.

È risaputo che gli indici azionari americani tendano a seguire movimenti mediamente rialzisti. Questo è dovuto all’aspettativa che il mercato e in generale le aziende che lo popolano, tenderanno ad aumentare i loro utili nel tempo facendo così crescere l’appeal e il valore delle azioni.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Sfruttando questo concetto, è chiaro che una strategia bias settimanale per avere la meglio sul mercato dovrà in qualche modo assecondare le regole che vigono su quel determinato sottostante. Tendenzialmente su un mercato di questo tipo saranno prevalenti i giorni passati in posizione long rispetto allo short, che a meno di “bear market” pronunciati, tende a funzionare per lassi temporali più brevi.

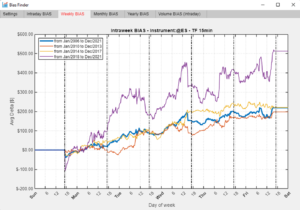

La strategia dell’articolo sfrutta proprio questi costrutti e identifica due fasi all’interno della settimana, una rialzista e una ribassista. Grazie all’aiuto del software Bias Finder™ si andrà a scovare quali sono i giorni migliori per andare long e quali sono i giorni migliori per andare short.

In figura 1 si nota come l’andamento medio dell’indice del future Mini S&P500 sia piuttosto regolare nel tempo. La dispersione dei risultati dal valore medio (linea blu) non è eccessiva, a parte in positivo il triennio dal 2018 al 2021, indice del fatto che questo tipo di andamento si è ripetuto con costanza nel tempo, e acquisisce quindi robustezza e affidabilità.

La finestra rialzista settimanale inizia verso la fine della prima sessione di trading della settimana e perdura fino alla quarta sessione della settimana, ovvero il giovedì. La finestra ribassista invece sarà più breve dal momento che inizia e termina il venerdì.

Regole del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

A questo punto non resta che impartire alla macchina le istruzioni necessarie a mettere in pratica gli spunti forniti dal Bias Finder™.

Si comprerà al lunedì verso l’ora di chiusura della sessione alle 14:00 (orario dell’exchange, Chicago) per poi vendere al giovedì alla fine della sessione. I trade short invece avverranno al venerdì alle ore 4:00 e verranno chiusi alla fine della stessa sessione.

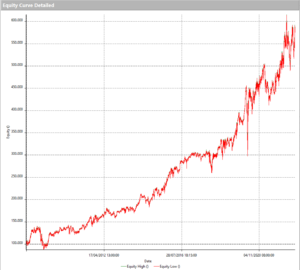

Questa strategia se testata sui principali future sugli indici azionari americani, ovvero l’S&P500, il Nasdaq e il Dow Jones fin da subito produce risultati eccellenti, come visibile nelle figure seguenti.

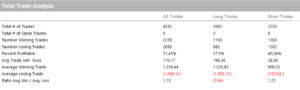

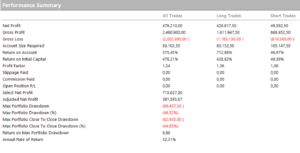

Figura 3. Performance summary del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Backtest del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

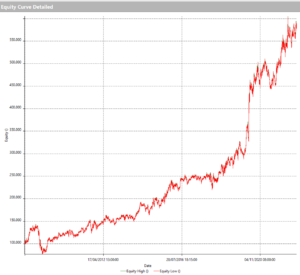

La curva dei profitti complessiva del portafoglio è crescente, soprattutto nelle ultime fasi di backtest e questo è un ottimo punto a favore del trading system.

Il backtest è stato eseguito su barre a 15M a partire dal 2008 fino ai giorni attuali.

La strategia al momento non prevede un’uscita in stoploss, ma soltanto uscite a tempo, settate sulla base del bias trovato in precedenza.

L’average trade del portafoglio è buono, 110$ sono in linea di massima sufficienti su tutti e tre i mercati selezionati per coprire costi commissionali ed eventuale slippage. Tuttavia è palese come il lato short sia quello che faccia più fatica stando meno ore a mercato, inoltre è generalmente più difficile da effettuare su questo tipo di indici.

Nonostante questo, le indicazioni fornite dal Bias Finder™ si sono rivelate efficaci anche se messe alla prova del backtest.

Idee per ulteriori sviluppi del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Per migliorare, o comunque provare a contenere i drawdown, che al momento sono piuttosto pronunciati, si andrà a inserire uno stoploss, ovvero un livello massimo di perdita accettabile dalla strategia.

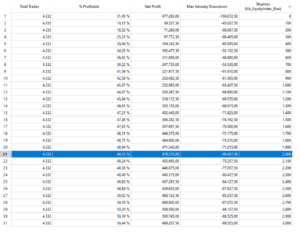

Figura 5. Ottimizzazione stoploss del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

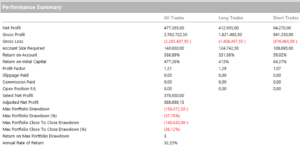

In figura 5 si vede come aggiungendo uno stoploss il drawdown di portafoglio si riduca notevolmente. Il primo risultato dell’ottimizzazione, “0”, ovvero senza stoploss, era il caso visto in precedenza, dove il drawdown raggiungeva i -159.000$ circa, a fronte di un profitto totale di 477.000$.

I risultati successivi invece riducono tutti il drawdown. Sorvolando sui risultati che vanno da 100$ a 300$ di stoploss, perché troppo piccoli per questi strumenti, si nota come gli intorni più stabili che mantengono il profitto alto oltre a ridurre del 50% il drawdown, sono quelli che vanno da 1.700$ fino a 3.000$, valore massimo dell’ottimizzazione.

Si sceglie dunque 2.000$ come stoploss, un valore medio tra quelli considerati, che fa segnare il drawdown più basso per il portafoglio. Nelle figure successive si vedono i risultati dopo l’aggiunta dello stoploss sul backtest. La curva dei profitti sembra migliore, con drawdown meno accentuati, a parte nel 2008, ma a quel tempo è risaputo che ci fu una delle peggiori crisi azionarie di sempre ed è perciò più che normale vedere grossi drawdown. Nelle fasi più recenti invece la strategia riduce i drawdown e quindi ne limita il rischio.

L’average trade rimane stabile a 110$. Ovviamente il lato short andrebbe migliorato, per arrivare almeno a un average trade di 80$, ma la strada segnata è sicuramente quella giusta.

Figura 6. Equity Curve con stoploss del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Figura 7. Performance summary con stoploss del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Figura 8. Average trade con stoploss del trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Nel complesso l’aggiunta dello stoploss non ha causato grosse distorsioni alla strategia, ne ha migliorato alcune metriche molto importanti come il drawdown.

Questa strategia bias sta funzionando molto bene, soprattutto nelle fasi più recenti, si vedrà se nel tempo riuscirà a mantenere questi profitti o se invece cederà terreno.

Conclusioni sul trading system bias sugli equity index USA (Dow Jones, Nasdaq e S&P500)

Le strategie bias, e questa non fa eccezione, ad alcuni potrebbero far storcere il naso, in quanto non si basano su livelli di prezzo ben precisi, ma su orari e giorni della settimana. Queste strategie quindi potrebbero mettere il trader nella situazione di comprare o vendere sia in fasi di ipercomprato che in fasi di ipervenduto.

Tuttavia, i risultati parlano da soli e sono tipici di mercati come gli indici azionari, in cui una salita all’interno di più giorni durante la settimana è derivante da un forte bias rialzista di un mercato che tende a crescere nel tempo. Così come è altrettanto plausibile vedere volatilità accentuata al venerdì, in quanto generalmente avviene l’annuncio di diverse release macroeconomiche, tra cui i Non Farm Payrolls, che impattano fortemente sull’andamento del mercato del lavoro statunitense.

Infine, ma questo potrebbe risultare ovvio, è anche l’ultimo giorno della settimana e talvolta, soprattutto in particolari fasi di mercato, diversi investitori potrebbero preferire non restare esposti durante il fine settimana.

Le bias sono dunque strategie automatiche più insidiose rispetto ad altre perché potrebbero identificare falsi segnali, o segnali troppo deboli da poter sfruttare. Sarà compito del trader e della sua esperienza motivare ogni scelta presa in fase di sviluppo.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima!

Andrea Unger