Trading sul DAX: una strategia trend-following sulle bande di Bollinger

Al fine di aumentare la diversificazione di portafoglio, in questo articolo andremo a valutare l’utilizzo di un approccio trend-following sul future del DAX, utilizzando un indicatore tra i più famosi nel panorama del trading: le bande di Bollinger.

Questo indicatore prende il nome direttamente dal suo inventore John Bollinger, che analizzò il comportamento dei prezzi all’allontanarsi o all’avvicinarsi dalla propria media mobile. Bollinger pensò bene di inserire due bande, calcolate come la deviazione standard della media semplice dei prezzi.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Cosa sono le Bande di Bollinger

John Bollinger, con le sue famose bande, ha cercato di trovare un modo per racchiudere e contenere i prezzi all’interno di fasce di prezzo ben definite. Le due bande, superiore e inferiore, possono diventare il “trigger” di ingresso di una strategia: un’uscita dei prezzi dalle bande identifica un’esplosione di volatilità tale per cui i prezzi dovrebbero continuare la loro corsa nella direzione presa, oppure invertire la rotta prestabilita ed effettuare un’inversione, qualora ad un’uscita dalle bande segua un rientro repentino all’interno delle stesse.

Le Bande di Bollinger sono formate da 3 elementi e sono calcolate tramite le seguenti funzioni matematiche:

- UpperBand = prezzo medio degli ultimi N periodi più 2 deviazioni standard;

- MedianPrice = prezzo medio degli ultimi N periodi (20 è il numero consigliato);

- LowerBand = prezzo medio degli ultimi N periodi meno 2 deviazioni standard.

In figura 1 vediamo un’immagine dell’indicatore appena illustrato.

Regole di un trading system basato sulle Bande di Bollinger

La strategia che andremo a adottare è un sistema automatico con logiche “trend-following”. Si andranno a sfruttare le bande di Bollinger come punto di breakout del mercato per una prosecuzione nella stessa direzione. Al raggiungimento dei prezzi sulla banda superiore andremo a comprare, mentre sulla banda inferiore andremo a vendere.

Per proteggere il capitale da trade (operazioni) da perdite molto elevate verrà utilizzato fin da subito uno stop loss fisso pari a 2.500€. Si andrà poi a testare questa strategia sul future del DAX quotato all’EUREX, per vedere come si sarebbe comportato il trading system negli anni che vanno dal 2008 al 2022, utilizzando un time frame a 15 minuti.

Inizialmente non verrà impostato nessun take profit, e il sistema potrà operare in una finestra temporale che va dalle 9 alle 21, ovvero la sessione classica che il DAX future aveva fino al 2018 (dalle 8 alle 22) escluse la prima e l’ultima ora di contrattazione.

Performance report del trading system basato sulle Bande di Bollinger

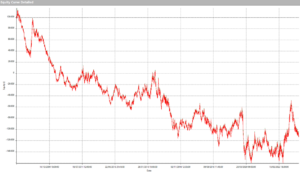

In figura 2 apprezziamo l’equity line dalla strategia trend-following appena descritta sulle bande di Bollinger: il suo andamento decrescente non è affatto incoraggiante, e questo non è sicuramente un buon punto di partenza.

Considerando che un approccio trend-following non è solitamente il più indicato per mercati liquidi come gli indici azionari, si può provare a limitare l’operatività per verificare se esista almeno una finestra temporale in cui possa comunque funzionare.

Ottimizzazione della finestra temporale del trading system basato sulle Bande di Bollinger

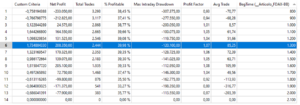

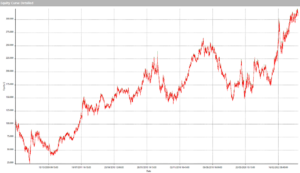

Lanciando un’ottimizzazione dell’orario in cui si inizia ad operare (figura 3), si vede come evitando le ore della mattina ed iniziando ad operare dalle 13:00, l’andamento dell’equity line cambia decisamente, diventando positiva (figura 4).

Figura 3. Ottimizzazione orario di inizio operatività della strategia trend-following sul DAX con le bande di Bollinger

Figura 4. Equity line della strategia trend-following sul DAX con le bande di Bollinger con orario di inizio operatività ottimizzato

Il profitto netto nel periodo considerato è di tutto rispetto, anche se il drawdown non è molto contenuto. Adesso sembra esserci la possibilità di ottenere dei buoni risultati, a conferma che le indicazioni fornite dalle bande di Bollinger possano essere significative.

Attenzione all’average trade (guadagno medio per operazione) complessivo che arriva solo a 85€. Questo valore non è sufficiente a rendere il sistema utilizzabile per il live trading, perché non è in grado di contenere ampiamente i costi commissionali e lo slippage. Un valore così basso è legato al fatto che la strategia produce ancora molti trade (oltre 150/anno), ma il vantaggio è che questo lascia spazio per inserire ulteriori filtri sugli ingressi.

Certo è che questi risultati potrebbero anche essere frutto di un caso isolato. Quando si vanno ad ottimizzare degli indicatori è sempre bene utilizzare time frame superiori ai 15 minuti (per evitare il “rumore” di mercato che su barre troppo veloci sarebbe eccessivo) e non spingersi troppo in là con le ottimizzazioni dei vari input.

Aggiunta e ottimizzazione dei filtri sui pattern applicati al trading system basato sulle Bande di Bollinger

Proviamo dunque a migliorare l’average trade della strategia senza intervenire sull’indicatore. Un’idea potrebbe essere quella di isolare i trade alle sole giornate in cui un particolare pattern di prezzo si è verificato. Per fare questo utilizzeremo una lista proprietaria di pattern (serie predefinita di filtri) che racchiude diverse casistiche per valutare quale specifica situazione risulti migliore per il portafoglio.

A rigor di logica, una strategia trend-following funziona meglio dopo che il mercato ha visto delle giornate di contrazione. Proviamo dunque ad inserire un filtro al nostro sistema: si entra a mercato solo se questa determinata condizione viene rispettata.

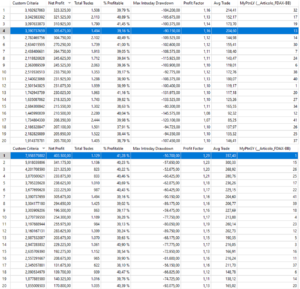

Dai risultati visibili in figura 5, il pattern 13 sembra essere il migliore per gli ingressi long (in termini di rapporto profitto/drawdown), mentre il pattern 1 per quelli short. Il pattern 13 rappresenta una situazione in cui il range (distanza che intercorre tra massimo e minimo) della giornata odierna è limitato ad un certa soglia (75% del minimo), mentre il pattern 1 è il classico “daily factor” che richiede che il corpo della candela di ieri sia stato inferiore al 50% del range della stessa. Entrambi i casi rappresentano in qualche modo una contrazione della volatilità/direzionalità del sottostante, per entrare in favore di trend e cavalcarlo.

Figura 5. Ottimizzazione pattern applicati alla strategia trend-following sul DAX con le bande di Bollinger

Questi pattern aggiungono sicuramente valore e qualità alla strategia. Il profitto totale aumenta a 403.500€, con una discreta riduzione del drawdown. Si passa dalle 2400 alle 1490 operazioni con il filtro di pattern attivo. Insomma, vengono tagliati il 38% dei trade iniziali e l’average trade conseguentemente si alza fino a 357€.

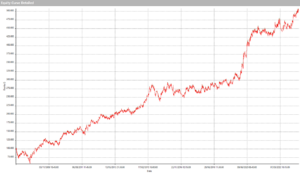

Figura 6. Equity line della strategia trend-following sul DAX con le bande di Bollinger con l’aggiunta dei pattern 1 e 13

Il valore del trade medio è adesso sufficiente per il live trading. Tuttavia, il lavoro non è finito qui, la strategia appena illustrata può rappresentare un buon punto di partenza per ulteriori sviluppi.

Conclusioni sul trading system basato sulle Bande di Bollinger

In conclusione, si può dire certamente che le bande di Bollinger, con l’aiuto di qualche filtro aggiuntivo, hanno dimostrato di poter essere un’ottima freccia nell’arco di ogni trader sistematico.

Quel che si è visto spero abbia fornito spunti interessanti. La mia raccomandazione è comunque di essere sempre curiosi di scoprire se dietro risultati all’apparenza positivi si celino invece delle insidie.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima!

Buon trading

Andrea Unger