Stagionalità del Crude Oil: Analisi e strategie di Trading per sfruttare i movimenti ricorrenti del petrolio

In questo articolo analizzeremo uno dei principali future energetici, quello del Crude Oil (petrolio), concentrandoci sulla stagionalità di questa commodity, ovvero sui comportamenti ripetitivi di questo mercato sul lungo periodo. A differenza dei bias, in cui tendenzialmente si studiano i comportamenti dei prezzi su un arco temporale molto breve come una giornata oppure una settimana, nel caso delle stagionalità lo studio viene effettuato su un intero anno. L’obiettivo dell’analisi presentata in questo articolo è quello di ottenere informazioni utili per lo sviluppo delle nostre strategie.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Analisi dei movimenti di prezzo ricorrenti del Crude Oil con il software Bias Finder

Per la nostra analisi ci serviremo del Bias Finder, un software sviluppato dalla Unger Academy che permette di analizzare le serie storiche e individuarne i comportamenti ricorrenti su diversi orizzonti temporali: giornaliero, settimanale, mensile o annuale. Nei primi tre casi, come già accennato, si studiano i bias del mercato, mentre nell’ultimo caso si studia la stagionalità del mercato su un arco temporale di 12 mesi.

Una volta caricati i dati del future del Crude Oil dal 01/01/2002 al 30/04/2024 all’interno del Bias Finder, procediamo analizzando il comportamento di questo mercato durante tale periodo per valutarne la stagionalità.

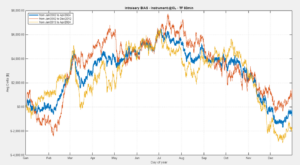

Figura 1. Andamento medio dei prezzi del Crude Oil Future su un orizzonte temporale annuo (stagionalità) plottato con Bias Finder.

Analisi della stagionalità del Crude Oil

Osservando l’andamento medio dei prezzi del future del Crude Oil durante l’anno possiamo notare come il mercato tenda a salire nella prima metà dell’anno, più precisamente a partire da febbraio, per poi invertire questa tendenza rialzista nei primi giorni di luglio. Uno dei fattori che potrebbero influenzare il calo del prezzo nella seconda fase dell’anno, soprattutto nei mesi invernali, è la diminuzione della domanda di carburante per i trasporti dato che, tendenzialmente, a causa delle condizioni meteorologiche viene ridotto l’uso dei veicoli.

Comunque sia, il nostro compito è quello di sfruttare queste informazioni oggettive per sviluppare una strategia di trading efficace. Per questo procederemo con un’analisi più dettagliata.

Analisi dettagliata della stagionalità del Crude Oil

Attraverso questa analisi possiamo osservare l’andamento medio del prezzo di tutta la serie storica (linea blu) e confrontarlo con due periodi distinti:

- Dal 2002 al 2012, linea arancione

- Dal 2013 al 2024, linea gialla

Ciò che emerge dalla figura 2 è la stabilità di questa stagionalità. Infatti anche suddividendo le serie storiche in due periodi distinti possiamo notare come mediamente il prezzo sia salito durante la prima fase dell’anno e poi sia sceso durante la seconda.

Sicuramente ci sono periodi in cui il prezzo si è mosso in maniera diversa, come ad esempio il brusco calo che possiamo notare a marzo nella fase dal 2013 al 2024. Questo è sicuramente dovuto al periodo della pandemia che abbiamo affrontato nel 2020, in cui il prezzo di questo sottostante è addirittura sceso sotto lo “0”.

Tuttavia, pur considerando che ogni serie storica può presentare una componente irregolare, questa analisi conferma ulteriormente la stabilità di questa stagionalità.

Sviluppo di una strategia sul Crude Oil e relative performance

A questo punto non ci resta che sfruttare queste informazioni sviluppando una strategia di trading.

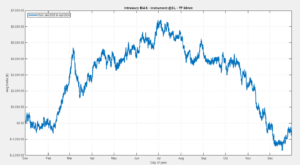

Per prima cosa andiamo a sviluppare un semplice sistema di tipo trend following. Come la maggior parte delle materie prime, anche il Crude Oil produce infatti ottimi risultati utilizzando questa logica.

Prendendo come riferimento il massimo e il minimo della giornata precedente, andremo quindi ad aprire una posizione long alla rottura del massimo e una posizione short alla rottura del minimo, siccome ci si attende una continuazione del trend in quella determinata direzione.

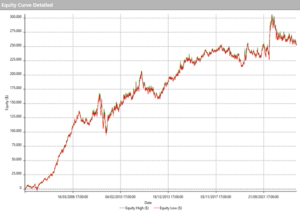

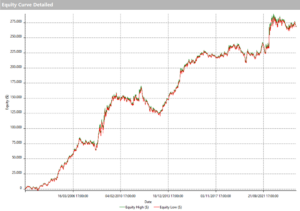

Dando un’occhiata alle performance notiamo un risultato iniziale decisamente positivo, soprattutto se consideriamo la semplicità della strategia. Per quanto riguarda l’equity line abbiamo una curva che tutto sommato cresce in maniera costante, raggiungendo un net profit di circa 250.000$.

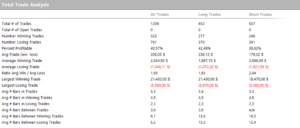

La nota dolente arriva analizzando l’average trade della strategia. Infatti, con un’average trade di soli 99$ questo sistema non può essere utilizzato per il live trading, in quanto non saremmo in grado di coprire i costi operativi, ovvero lo slippage e le commissioni.

Utilizzo della stagionalità del Crude Oil come filtro operativo per migliorare la strategia

Proviamo a questo punto a utilizzare le informazioni ricavate attraverso il Bias Finder come filtro operativo. Abbiamo appena visto come, utilizzando un classico sistema trend following che compra alla rottura dei massimi e vende alla rottura dei minimi, si ottengano buoni risultati. Ma noi sappiamo, in base all’analisi fatta precedentemente, che il prezzo del Crude Oil tende a salire durante i primi 6 mesi dell’anno per poi scendere durante i restanti 6 mesi.

Potrebbe allora essere una buona idea utilizzare la stessa strategia trend following aprendo solo posizioni long nel periodo rialzista e solo posizioni short nel periodo ribassista. Quindi se ci troveremo nei primi sei mesi dell’anno apriremo una posizione long alla rottura del massimo, che chiuderemo alla rottura del minimo, mentre negli ultimi 6 mesi dell’anno apriremo una posizione short alla rottura del minimo, che successivamente chiuderemo alla rottura del massimo.

Figura 5. Equity line della strategia trend following sul Crude Oil Future con filtro operativo basato sulla stagionalità del mercato.

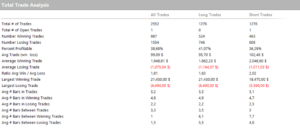

Figura 6. Total Trade Analysis della strategia trend following sul Crude Oil Future con filtro operativo basato sulla stagionalità del mercato.

Inserendo la stagionalità come filtro e dando un’occhiata ai nuovi risultati possiamo notare un netto miglioramento. L’equity line in primis risulta più lineare rispetto a quella vista precedentemente. Ci sono ancora evidenti drawdown ma per come è attualmente sviluppata la strategia si tratta di valori accettabili. Il net profit è aumentato passando da 250.000$ a circa 270.000$, ma il vero miglioramento lo troviamo nella “Total Trade Analysis”. Infatti possiamo notare come il numero di trade sia dimezzato, ma di contro l’average trade è più che raddoppiato, passando dai 99$ della strategia senza filtro a 208$ della strategia con il filtro. Questo significa che, di fatto, aprendo solo posizioni long nella prima fase dell’anno e solo posizioni short nella seconda fase dell’anno i trade sono più efficienti.

Considerazioni finali sulla stagionalità del Crude Oil e il suo impiego in una strategia

In questo articolo abbiamo analizzato la serie storica del Crude Oil attraverso il Bias Finder e abbiamo notato come ci sia una forte tendenza stagionale. Successivamente abbiamo testato un semplice sistema trend following, di cui siamo riusciti a migliorare le performance sfruttando le informazioni sulla stagionalità e utilizzandole come filtro operativo.

Bisogna tuttavia considerare che la strategia presentata nell’articolo non è ancora pronta per il live trading, in quanto andrebbe affinata ulteriormente in modo da ridurre il drawdown. Per esempio, si potrebbero inserire delle condizioni per una miglior gestione delle posizioni utilizzando uno stop loss, un take profit o un breakeven.

Ma per oggi è tutto, adesso tocca a voi rimboccarvi le maniche.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger