Trading con il Parabolic SAR

Gli indicatori possono rappresentare una risorsa utile per lo sviluppo dei sistemi di trading? In questo articolo prendiamo in esame l’indicatore Parabolic SAR.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Come funziona il Parabolic SAR

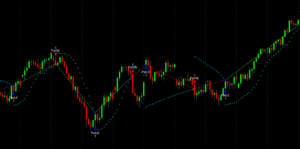

Il Parabolic SAR venne creato da J. Welles verso la fine degli anni ’70 con l’intenzione di identificare il trend sui mercati finanziari. Questo indicatore, come suggerisce il nome, costruisce una curva parabolica, si vedrà più avanti il perché, mentre SAR è l’acronimo di “Stop and reverse” in quanto la strategia è sempre a mercato, in posizione long oppure short (figura 1). Ovviamente lo stop and reverse (o SAR) avviene non appena il prezzo passa sopra o sotto l’indicatore.

Welles dice che se l’indicatore si trova al di sotto dei prezzi il trend è rialzista, invece se l’indicatore è sopra il prezzo battuto allora ci si deve aspettare un trend discendente.

In una situazione di SAR rialzista, con l’indicatore al di sotto dei prezzi, il primo punto dell’indicatore sarà uguale al minimo prezzo battuto dal mercato quando l’indicatore segnalava un trend ribassista (figura2 – linea gialla). Per il lato opposto sarà al contrario, il primo punto sarà uguale al massimo più alto battuto dai prezzi prima del cambio di trend.

Il primo dei due input dell’indicatore è lo step che viene calcolato come una percentuale (di default come valore iniziale viene usato 0.02, ovvero il 2%) della distanza che intercorre tra il primo punto segnato dall’indicatore e il punto massimo toccato dai prezzi al cambiamento del trend (figura 2 – linea arancione).

Questa distanza viene poi moltiplicata per 0.02 e in questo modo si trova il secondo punto del Parabolic SAR. Attenzione, gli incrementi successivi non saranno più del 2%, ma del 4%, poi del 6% e così via, fino ad arrivare ad un limite massimo. Questo limite viene identificato dal secondo input dell’indicatore, di default utilizzato a 0.2, ovvero il 20%. Così si comprende meglio il nome che Welles ha dato all’indicatore, Parabolic SAR, perché appunto la curva disegnata è parabolica.

Inoltre, ogni volta che verrà registrato un nuovo massimo o un nuovo minimo, a seconda che l’indicatore sia sotto o sopra il prezzo, l’indicatore stesso si avvicinerà sempre di più ai prezzi. Viceversa se non verranno registrati nuovi minimi o massimi, l’indicatore si manterrà distante dagli ultimi prezzi battuti. Infatti la distanza tra i punti del Parabolic SAR non è costante, ma aumenta o diminuisce quando si aggiornano i massimi/minimi in un trend.

Backtest di un trading system con il Parabolic Sar

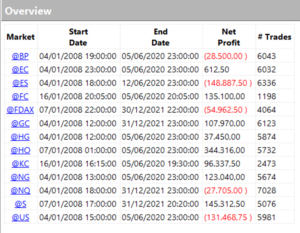

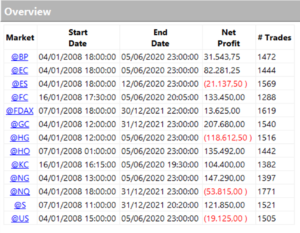

Si prosegue adesso con il test di questo indicatore su un paniere di Future ben variegato tra loro. Al suo interno troviamo strumenti con timeframe a 60 minuti e dati a partire dal 1/1/2008 fino ad arrivare al 31/12/2021.

- British Pound (@BP)

- Euro FX (@EC)

- Mini S&P500 (@ES)

- Feeder Cattle (@FC)

- Dax (@FDAX)

- Gold (@GC)

- Copper (@HG)

- Heating Oil (@HO)

- Coffee (@KC)

- Natural Gas (@NG)

- Nasdaq (@NQ)

- Soybeans (@S)

- 30 yrs US Tresury Bond (@US)

La strategia che si andrà a testare riprende l’idea di base di Welles, ovvero quella di comprare e vendere con ordini di tipo “stop” rispettivamente sul canale superiore e inferiore. Come già accennato, la strategia presuppone lo “stop and reverse”, di conseguenza il sistema sarà sempre a mercato.

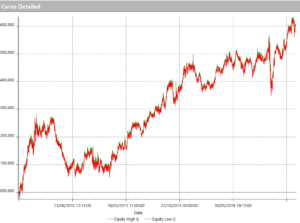

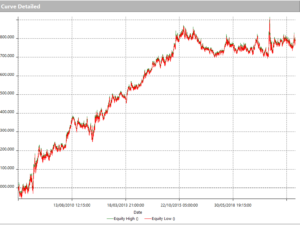

Come si nota nelle figure da 3 a 5 i risultati sono fin da subito positivi. La curva dei profitti è crescente, nonostante siano presenti all’interno del paniere anche mercati non così “trendy”, ovvero che non hanno l’abitudine a seguire dei trend, come l’S&P500 (@ES) o il Treasury Bond trentennale americano (@US).

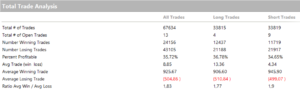

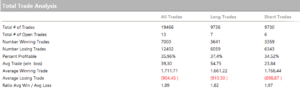

Tuttavia non sembra tutto oro colato perché a giudicare dall’average trade della strategia, il valore monetario medio di un trade, si nota una mole di trade impressionante, oltre 67.000, e un average trade di soli 9$, a voler essere magnanimi.

Questo indica che il Parabolic SAR riesce a scovare certamente dei trend di breve periodo, ma non con un’efficienza tale da permettere a noi trader sistematici di operare in live trading con questa strategia.

Backtest di un trading system sui massimi e minimi di sessione

Per avere controprova di quanto appena detto si andrà a testare un’altra strategia “trend-following”, che opererà in favore di trend, un po’ come la precedente, ma questa volta si utilizzerà una strategia più semplice, che non prevede l’utilizzo del Parabolic SAR.

In particolare utilizzeremo ordini di tipo “stop” sul livello del massimo o minimo della sessione precedente, rispettivamente per long e short. In buona sostanza i livelli più alti e più bassi della sessione antecedente a quella in corso.

Anche in questo caso si è mantenuta la tipologia di script “stop and reverse”, la strategia sarà sempre in posizione long o short, questa volta gli ordini di chiusura e reverse della posizione avverranno sui livelli descritti poco sopra.

Dalle figure da 6 a 8 si evince che un approccio di tipo tradizionale, non basato su complessi calcoli o indicatori, fornisce risultati migliori.

La curva dei profitti è buona, anche se un po’ piatta nell’ultimo periodo. È bene ricordarsi che le strategie descritte sono state applicate ad uno svariato elenco di mercati, alcuni profondamente diversi tra loro, perciò è lecito aspettarsi risultati non troppo stabili in entrambe le casistiche.

Tuttavia in questo caso, quello più classico se vogliamo, si nota come l’average trade e così la qualità di questi stessi trade, sia molto più alta rispetto a prima.

Il valore medio di un trade si attesta sui 39$, rispetto ai 9$ precedenti, che comunque non basterebbero per poter operare a cuor leggero sui mercati con questa strategia, ma sicuramente il trigger identificato sembra dare più certezze.

A conclusione dei test condotti quel che è venuto fuori è che un approccio di tipo classico, anche più semplice diciamolo pure, ha portato benefici migliori al nostro portafoglio, almeno sulla carta.

Ai posteri l’ardua sentenza. Ricordate di non fermarvi alle apparenze, ma di testare e validare le vostre idee di trading sempre con occhio critico e buon senso.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima!

Andrea Unger