Spread Trading sui tassi di interesse

In questo articolo prendiamo in esame un concetto molto famoso che svia, in qualche maniera, da un approccio di tipo basilare: lo spread trading.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Sfruttando il concetto che regola i tassi di interesse che asserisce che all’aumentare della duration di un’obbligazione, il rischio che i sottoscrittori correranno sarà maggiore, così come maggiore sarà il rendimento offerto, andiamo a valutare la possibilità di effettuare operazioni in spread tra due obbligazioni con scadenza diversa.

In questo modo due sottostanti, come ad esempio il Treasury Bond a 30 anni e il T-Note a 10 anni, entrambi emessi dal Dipartimento del Tesoro degli Stati Uniti d’America, avranno rendimenti diversi pur essendo strumenti estremamente correlati tra loro. Proprio perché in un caso, quello del Treasury Bond, la scadenza del titolo è pari a 30 anni, mentre per il T-Note la scadenza è 10 anni.

Sulla base di questo semplice concetto, una gran parte di investitori nel mondo opera in spread tra le differenti scadenze di uno stesso titolo obbligazionario. Si dice che ben il 70% degli scambi effettuati sui mercati obbligazionari avvenga in modalità spread. Gli operatori istituzionali effettuano ingressi contrapposti su due obbligazioni diverse, ma correlate tra loro, e a seconda dell’inclinazione della curva dello spread tra i tassi di interesse (steepening/flattening in inglese), comprano una scadenza e allo stesso tempo ne vendono un’altra.

Queste operazioni permettono di sfruttare gli spread che si vengono a formare tra strumenti correlati. Inoltre permettono di mantenere le posizioni “coperte”, in quanto le due posizioni aperte sono contrapposte (una long e una short) su strumenti con tassi di correlazione superiori al 75%.

Ovviamente questa idea potrebbe essere sfruttabile anche su altri sottostanti, come ad esempio i Future energetici (Crude Oil e Heating Oil), i metalli (Gold e Silver) o anche gli indici azionari (S&P500 e Nasdaq).

L’importante è che gli ingressi long e short avvengano in maniera simultanea, in modo che la prerogativa di hedging alla base dell’idea tradizionale sia rispettata.

Regole della strategia

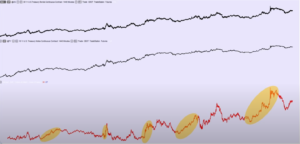

Per aiutarci con la ricerca di un “edge”, che significa vantaggio, ho costruito un indicatore che non fa altro che plottare sul chart la differenza tra le chiusure dello strumento impostato sul data1 con quello impostato sul data2. Ne possiamo vedere un esempio in figura 1, dove sul data1 è inserito il contratto continuo dell’obbligazione trentennale americana, mentre sul data2 è impostato il contratto continuo dell’obbligazione decennale americana.

Da questo grafico possiamo notare come effettivamente esistano momenti di appiattimento (flattening, visibile in figura 2) e momenti di crescita molto pronunciata (steepening, visibile in figura 1).

Per indicizzare in qualche modo l’andamento dello spread, ho deciso di utilizzare una media mobile, che di default ho impostato a 100 periodi.

Lo spread è stato impostato in modo che sia sempre positivo, altrimenti se avessimo plottato su data1 un sottostante con un prezzo più basso rispetto al data2, avremmo avuto numeri negativi.

Un esempio dell’indicatore con la media mobile inserita si può vedere in figura 3, dove già a colpo d’occhio si nota che la media riesce a scindere i periodi di “flattening” (lateralità) da quelli di “steepening” (direzionalità).

Backtest della strategia Spread Trading

A questo punto non ci rimane che mettere su carta la nostra idea di trading e testarne i risultati. In MultiCharts per testare la veridicità di questa idea sarà necessario servirsi del Portfolio Trader, e mettere insieme due strategie: la prima entrerà sul trentennale, mentre la seconda entrerà sul decennale.

Tutti i sottostanti sono impostati su un timeframe a 1440 minuti, che rappresenta il time frame giornaliero, calcolato prezzo di chiusura (“close”) effettivo e non sulla “close backadjusted”.

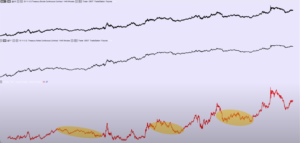

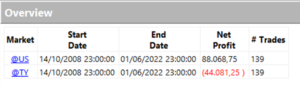

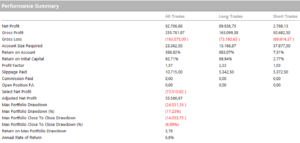

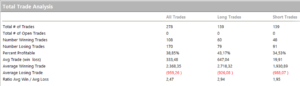

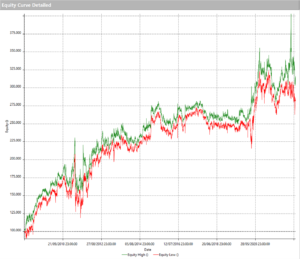

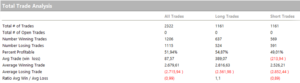

Applicando queste due strategie – perché di fatto sono due, ma nella sostanza vanno considerate come la faccia di una stessa medaglia – nelle figure da 4 a 7 vediamo fin da subito che effettivamente sembra esserci qualcosa di buono nell’applicazione di questa idea di trading.

In particolare notiamo come l’average trade sia di tutto rispetto, superando i 150$. Anche l’equity line è crescente, e ci tengo a far notare che questi sono risultati già appesantiti di slippage e commissioni. In particolare per lo US è stato inserito un costo medio per trade di 35$ (1 tick=31.25$), mentre per il TY un costo di 20$ (1 tick = 15.625$).

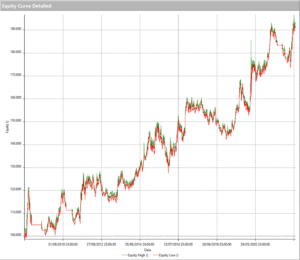

L’equity line è crescente e il risultato finale segna un profitto di 44.000$ circa, a fronte di un drawdown di 22.000$ (close-to-close DD = 10.000$).

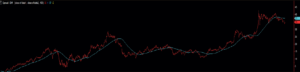

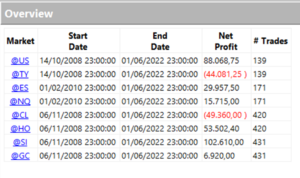

Dal foglio “overview” (figura 7) è possibile notare come le due strategie facciano esattamente lo stesso numero di operazioni ed in particolare siano speculari. Se una strategia entrerà long su un sottostante, allora l’altra strategia entrerà short sull’altro sottostante, nello stesso momento.

Il profitto è dato quindi dalla differenza di escursione che hanno questi due sottostanti, che seppur correlati, riescono a produrre degli ottimi utili, se “tradati” in spread, mantenendo posizioni in hedge per diverso tempo.

A colpo d’occhio vediamo che effettivamente questo spread (US-TY) sembra crescere sempre nel tempo, in maniera piuttosto continuativa. Questo perché, come avevamo detto nell’introduzione, vi sono delle caratteristiche strutturali nella forma delle obbligazioni che perdurano nel tempo.

L’obbligazione a lunga scadenza accumula negli anni un differenziale positivo non indifferente, il che spiega come nei periodi di forte trend delle obbligazioni, quella con duration più lunga renda maggiormente. Questo trading system potrebbe essere utilizzato nella maniera attuale. 158$ di average trade (con

slippage e costi già calcolati) sono un ottimo risultato, e anche se il drawdown rimane piuttosto pronunciato, l’idea di base a mio avviso è convincente e la prendiamo per buona.

Stop loss con lo Spread Trading

Alla strategia si potrebbe pensare di aggiungere uno stoploss e decidere di uscire leggermente dai canoni impostati in precedenza dall’idea convenzionale.

Questa idea di aggiungere uno stop loss sarebbe in un certo senso come “fare un gancio”, o “rullare” quando si gioca a calciobalilla: in genere non si dovrebbe fare su una strategia di questo tipo, perché si perderebbe l’idea stessa dello spread. Una strategia chiuderebbe prima rispetto all’altra e non potrebbe rientrare fino al ripresentarsi delle condizioni iniziali, facendo cadere così l’hedge della posizione. Tuttavia, sappiamo anche che trovarsi di fronte ad un trend obbligazionario ed essere dalla parte sbagliata, come è possibile notare negli esempi di trade fatti dal sistema in figura 8, a volte potrebbe risultare davvero spiacevole.

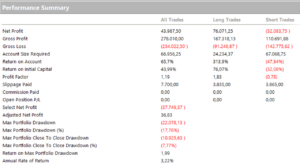

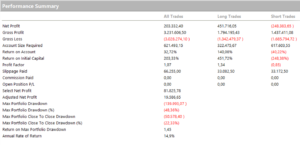

Infatti, aggiungendo uno stop loss del valore di 1250$, a titolo puramente accademico, vediamo che i risultati della strategia migliorano sensibilmente (figure 9, 10 e 11).

Il net profit raddoppia e dai precedenti 44.000$ passa agli oltre 90.000$; anche l’average trade raddoppia passando da 158$ a 333$. Non si riduce purtroppo il drawdown che aumenta leggermente, pur rimanendo in linea con la lettura precedente.

Spread Trading su varie coppie di strumenti

A questo punto, appurata la bontà dell’idea di fare trading in spread su obbligazioni americane con scadenze diverse, proviamo a valutare l’inserimento di questa strategia su un paniere più variegato.

In particolare, testeremo la strategia sulle accoppiate Gold-Silver, S&P500-Nasdaq e Crude Oil-Heating Oil.

In tutte le combinazioni previste è stata usata una media a 100 periodi, tranne per il comparto commodity (GC-SI e CL-HO) dove abbiamo usato una media a 20 periodi.

I test sono stati condotti senza lo stop loss per verificare la bontà dei filtri nella loro forma più tradizionale e per vedere se esiste un comportamento sistematico generale nell’andamento di questi spread.

In figura 12 notiamo come i risultati per tutte le coppie di strategie siano positivi. Spicca sicuramente la differenza Gold-Silver, ma anche ES ed NQ (oltre ai già analizzati US e TY) sembrano promettenti.

Nel complesso, unendo tutti questi portafogli arriviamo ad un profitto di 203.000$ a fronte di un drawdown di -140.000$ e close-to-close di -50.282$ (figure 13 e 14).

Ricordo che sono stati inseriti slippage e commissioni, in quanto ci tenevo particolarmente a valutare i risultati “netti”. Ogni strategia prevede due operazioni per volta, quindi l’impatto dei costi su strategie di tipo spread è il doppio rispetto ad un’operatività convenzionale.

Possiamo notare come negli anni del periodo di backtest siano stati pagati, ipoteticamente, circa 66.000$ di costi, perché lo slippage come sappiamo non è costante.

L’average trade, tolti i costi, resiste e si attesta sui 90$. Si tratta di un valore intermedio, che di certo non è oro colato, ma permetterebbe di farci trading sopra.

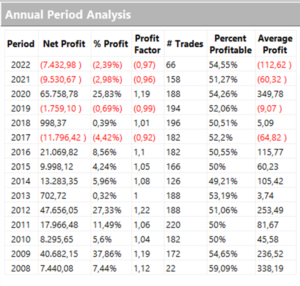

I risultati annuali di questa strategia sono ancora positivi. Li vediamo in figura 15: tre anni molto brutti tra il 2017 e il 2019, mentre molto positivo il 2020, con performance davvero eccezionali. Gli ultimi due anni, 2021 e 2022, stanno invece scontando l’incredibile anno registrato nel 2020.

Conclusioni sullo Spread Trading

In conclusione possiamo ritenerci sicuramente soddisfatti dei test condotti sui sottostanti US e TY, ma anche sulle altre coppie di strumenti i risultati sono stati positivi, denotando una chiara possibilità di sfruttare le differenze tra i prezzi che si vengono a creare tra strumenti correlati tra loro.

Sembra quindi esserci del buono in questo tipo di approccio, che potrebbe anche essere riproposto su altri mercati, come ad esempio il comparto delle carni, aprendo spread tra Feeder Cattle (GF) e Live Cattle (LC), oppure tra Lean Hogs (HE) e Feeder Cattle.

Si potrebbe ancora valutare il famosissimo spread tra Btp e Bund, oppure semplicemente utilizzare lo spread in altre maniere.

Insomma, le possibilità sono davvero tante, sta a noi trader cercare di carpire le migliori occasioni e sfruttarle a nostro vantaggio.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima!

Andrea Unger