Crollo del Nasdaq: quando conviene comprare? Ecco il codice di una strategia!

L’indice di Borsa più famoso al mondo: il Nasdaq

Parliamo di Nasdaq, l’indice quotato alla borsa di New York che raccoglie i principali titoli tecnologici fra i quali troviamo Google, Apple, Amazon, Microsoft e molti altri.

Esiste da più di 50 anni, ma potremmo dividere la sua vita in due fasi: prima e dopo la cosiddetta “dot-com bubble”.

Chi ha qualche capello grigio come me ricorderà che, a partire da metà anni ’90, alcune società americane (prevalentemente compagnie operanti nell’ambito internet) hanno accresciuto la loro quotazione in modo esponenziale: per anni il loro controvalore è cresciuto senza sosta raggiungendo livelli elevatissimi; non vi era più alcun reale rapporto tra valore delle azioni e valore dell’azienda e questa speculazione ha dato origine al termine dot-com bubble.

Dal 2000 al 2002 quasi tutte queste società subirono un contraccolpo finanziario devastante – alcune fallirono, moltissime videro ridurre il valore delle proprie azioni anche dell’80%.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

L’indice Nasdaq dal 2002 ad oggi

Dal 2002 l’indice Nasdaq ha ripreso la sua crescita, ma questa volta su basi ben più solide: le società che ne hanno fatto parte negli ultimi 20 anni sono realtà che poco hanno a che vedere con quelle di allora. Troviamo solide multinazionali con bilanci stratosferici e business diffusi in tutto il mondo, che sono entrate prepotentemente nel nostro vivere quotidiano (potremmo immaginare un mondo senza smartphone, social, motori di ricerca o sistemi operativi?).

Ci appare quindi scontato che questi settori traineranno l’economia del mondo ancora per lungo tempo e questo spiega perché, dal 2002 ad oggi, l’indice Nasdaq sia salito quasi senza sosta.

Il trader sistematico è alla continua ricerca di caratteristiche ricorrenti del mercato per poterle sfruttare e quella descritta sopra sembra proprio essere un’occasione da non perdere!

Chiediamoci allora se acquistare l’indice Nasdaq (o meglio il suo future) e tenerlo semplicemente nel cassetto possa essere una buona strategia.

Abbiamo detto che nel medio-lungo termine il Nasdaq è sempre cresciuto, ma è altrettanto vero che in alcuni periodi ha subito un crollo importante; ricordiamo la crisi finanziaria del 2008, le discese di tutte le asset class del 2018, la pandemia Covid del 2020 o la caduta del comparto azionario nel recente 2022. In tutte queste occasioni, aver avuto il Nasdaq nel nostro portafoglio avrebbe comportato importanti perdite, realizzate in breve tempo.

Idee per una strategia di trading: attendere un crollo per investire sul Nasdaq

Se dopo ogni crollo il Nasdaq si è sempre saputo riprendere, potrebbe essere conveniente attendere una discesa importante per investire su una sua successiva ripresa.

Noi trader sistematici dobbiamo tradurre ogni concetto in regole, così da poterne testare l’efficacia su dati storici e valutare se, almeno in passato, sia stata un’idea vincente o meno.

Per prima cosa definiamo cosa sia un “crollo” dell’indice: principalmente dobbiamo valutarne l’entità (ad esempio in percentuale rispetto ad un prezzo battuto) e l’arco temporale in cui si è verificato (espresso ad esempio in numero di giorni).

Una discesa del 5% in un giorno, del 10% in una settimana o del 20% in 3 mesi potrebbero tutti essere interpretati come un crollo; dobbiamo quindi capire dopo quale di questi sia più opportuno effettuare un ingresso a mercato per puntare sulla successiva ripresa.

Iniziamo osservando cosa sarebbe accaduto se avessimo investito sul future del Nasdaq “senza sosta”. Per simulare questo sistema, ipotizziamo di acquistare il titolo in avvio di mercato e di venderlo dopo 10 giorni al termine della sessione, ripetendo quest’operazione ininterrottamente: lo facciamo per poter confrontare questo sistema (del tutto equivalente ad un classico Buy & Hold) con i sistemi che stiamo per vedere e che prevedono una durata costante dei trade pari a 10 sessioni.

In EasyLanguage, un sistema del genere viene codificato come segue e si presta ad essere applicato su un chart con timeframe giornaliero:

if sessionlastbar then buy next bar market;

if barssinceentry > 10 then setexitonclose;

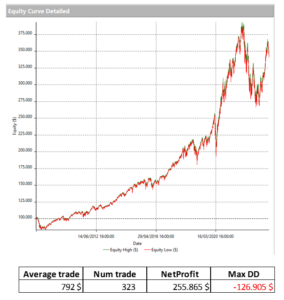

Queste sono l’equity e le metriche risultanti.

Figura 1. Equity line dettagliata e metriche principali della strategia di base sul crollo del Nasdaq

Vediamo ad occhio nudo i crolli del mercato di cui parlavamo e la tabella sopra ci mostra la massima perdita (Max Drawdown) a cui ci saremmo esposti: circa il 50% del profitto finale. Strategia profittevole sì, ma solo per chi ha coronarie belle forti!

Introduciamo allora una condizione necessaria per poter comprare: in ciascuno degli ultimi 3 giorni il prezzo di chiusura giornaliero deve essere sceso rispetto a quello del giorno prima; una volta a mercato, usciremo sempre dopo 10 sessioni.

Il codice diventa questo:

if close < close[1] and close[1] < close[2] and close[2] < close[3] then buy next bar market;

if barssinceentry > 10 then setexitonclose;

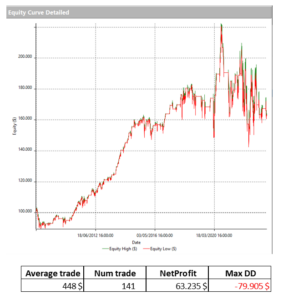

Il codice produce l’equity line e le metriche seguenti:

Figura 2. Equity line dettagliata e metriche principali della strategia sul crollo del Nasdaq con filtro di trend ribassista

È evidente che non stiamo andando nella giusta direzione: la curva presenta una crescita costante nella prima metà dello storico, ma dopo diventa molto discontinua; inoltre, la riduzione del Max Drawdown ha comportato anche una riduzione drastica del NetProfit e dell’Average trade.

Inseriamo allora una correzione: anziché richiedere una discesa negli ultimi 3 giorni, limitiamoci a richiederla negli ultimi 2, ma solo se l’ultimo prezzo è minore della media delle ultime 2 settimane. L’intento è quello di attendere un crollo del mercato ancora più importante, prima di puntare sulla sua ripresa. Codificheremo così il nuovo sistema:

if close < close[1] and close[1] < close[2] and close < Average(c,10) then buy next bar market;

if barssinceentry > 10 then setexitonclose;

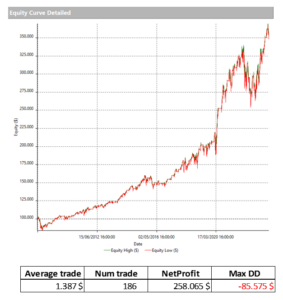

E otterremo questi risultati:

Figura 3. Equity line dettagliata e metriche principali della strategia sul crollo del Nasdaq con secondo filtro di trend ribassista

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Certamente abbiamo fatto un passo avanti, anzi due:

- mantenendo un Max Drawdown simile al caso precedente, abbiamo ottenuto nuovamente il NetProfit del sistema di partenza;

- l’average trade è triplicato rispetto al sistema di prima.

Il rapporto tra NetProfit e Max Drawdown è tuttavia ancora troppo basso, in altre parole il peso della massima perdita è ancora troppo elevato.

Confrontando il numero di operazioni fatte dal 2008 ad oggi (186) con l’idea originale che volevamo verificare (conviene comprare il Nasdaq dopo un crollo?), ci viene naturale pensare a due aspetti:

- i “veri” crolli dopo i quali valga la pena entrare possono essere stati decisamente meno;

- prima di investire su uno strumento che è crollato, vogliamo vedere un inizio di ripresa del mercato.

Da queste due considerazioni nasce la necessità di aggiungere un’ulteriore condizione che, filtrando ulteriormente gli ingressi, richieda che l’ultimo prezzo sia stato superiore a quello di 5 sessioni prima. Lo faremo aggiungendo l’indicatore momentum proprio per calcolare la differenza tra l’ultimo prezzo e quello di 5 giorni fa:

if close < close[1] and close[1] < close[2] and close < Average(c,10) and momentum(c,5) > 0 then buy next bar market;

if barssinceentry > 10 then setexitonclose;

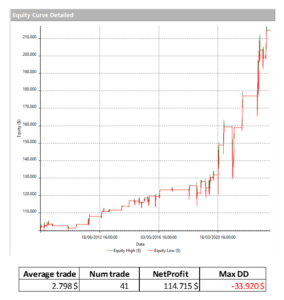

Otterremo quindi le seguenti equity line e metriche finali.

Figura 4. Equity line dettagliata e metriche principali della strategia sul crollo del Nasdaq con secondo filtro di trend ribassista e rimbalzo avvenuto

Possiamo ritenerci soddisfatti di quest’ultima modifica: siamo stati più selettivi nella ricerca dei crolli del mercato (ora solo 41!) e dopo ogni crollo, seguito da un accenno di ripresa, siamo entrati in posizione generando un Average trade notevole. Abbiamo anche ridotto il Max Drawdown rendendo l’equity un po’ più regolare.

Conclusioni e spunti per ulteriori sviluppi della strategia di trading sul Nasdaq

Siamo partiti dall’analisi di un mercato (il Nasdaq) che è cresciuto fortemente e in modo costante negli ultimi 20 anni. Da lì abbiamo sviluppato un sistema di trading automatico che sfruttasse questa crescita, andando a cercare dei “punti di minimo” per entrare in modo profittevole a mercato.

Quella ottenuta non è una vera strategia di trading (mancherebbe quanto meno uno Stoploss e servirebbe un numero maggiore di trade per avere una migliore validità statistica), ma ci ha dimostrato che, attendere un crollo severo del mercato e un successivo accenno di ripresa, prima di entrare in posizione, possa essere una tecnica profittevole.

Il Nasdaq, proprio in virtù del suo BIAS crescente, non ha vissuto molti crolli dal 2008 ad oggi e, di conseguenza, il nostro sistema ha individuato solo un numero limitato di occasioni per entrare a mercato; lasciamo al lettore il compito di ricercare altre condizioni di ingresso, per sfruttare la forza rialzista di questo strumento.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger