Spread Trading sulle Azioni: Come creare una strategia su AMD e Intel usando la forza relativa

In questo articolo analizzeremo una possibile strategia di spread trading da un punto di vista quantitativo. Lo spread trading è una tecnica che mira a trarre profitto dalle differenze di prezzo tra due strumenti finanziari connessi da una relazione di mercato. Questa strategia prevede l’acquisto di un asset e la vendita simultanea di un altro, sfruttando le divergenze temporanee tra i loro prezzi, ovvero quando i prezzi dei due asset si allontanano più del normale.

Per lo sviluppo di questa strategia, abbiamo scelto Advanced Micro Devices (AMD) e Intel (INTC), due aziende leader nel settore dei semiconduttori. Sebbene questi due titoli siano influenzati da fattori di mercato simili, possono reagire in modo diverso a eventi specifici, creando opportunità interessanti per lo spread trading.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Logica della strategia di Spread Trading sulle azioni AMD e Intel

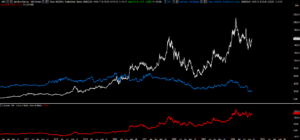

Come già anticipato, per implementare strategie di spread trading è necessario calcolare la differenza tra i due titoli coinvolti. Tuttavia, quando i prezzi dei titoli sono significativamente diversi, sorge un problema importante. Analizzando la Figura 1, possiamo osservare che, attualmente, AMD (linea bianca) ha un valore superiore ai 150 dollari, mentre Intel (INTC, linea blu) si attesta poco sopra i 20 dollari.

Se calcolassimo semplicemente la differenza tra questi due prezzi (linea rossa), AMD avrebbe un peso sproporzionato rispetto a Intel, distorcendo l’analisi dello spread.

Come confrontare correttamente le serie storiche di dati delle azioni AMD e Intel

Per risolvere il problema della disparità di prezzo tra AMD e INTC, utilizziamo il Rate of Change (ROC), un indicatore che misura la variazione percentuale del prezzo di un asset rispetto a un periodo precedente. Questo approccio ci consente di confrontare i movimenti dei due titoli in modo equo, eliminando l’influenza dei loro valori nominali e concentrandoci invece sulle variazioni percentuali relative. Per il calcolo del ROC, possiamo impostare un periodo di 20 barre, che corrisponde approssimativamente a un mese borsistico. La formula è la seguente:

ROC = CLOSE – CLOSE[20] / CLOSE[20] * 100

In altre parole, viene calcolata la differenza tra la chiusura attuale e la chiusura di 20 barre fa, diviso il valore di quest’ultima. Il tutto verrà successivamente moltiplicato per 100.

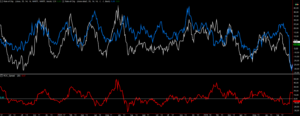

Osservando la Figura 2, vediamo che la linea bianca e la linea blu rappresentano rispettivamente i ROC di AMD e INTC calcolati su 20 periodi. Questi ROC tracciano i movimenti percentuali dei due titoli, fornendoci un’indicazione chiara della loro forza relativa nel corso di un mese borsistico. La linea rossa, invece, rappresenta la differenza tra i ROC dei due titoli.

Questo approccio offre diversi vantaggi, primo tra tutti il fatto che la linea rossa è molto più facile da analizzare rispetto alla differenza dei prezzi assoluti. Questa linea ruota infatti intorno al valore zero e a seconda della sua posizione offre informazioni importanti sul rapporto tra i due titoli. Quando la linea rossa sale sopra lo zero, significa che AMD è più forte di INTC in termini di variazione percentuale del prezzo. Al contrario, quando la linea rossa scende sotto lo zero, indica che AMD è più debole di INTC. Quando la linea rossa è vicina allo zero, significa che i due titoli stanno mostrando una performance molto simile.

Questa visualizzazione ci fornisce segnali chiari e immediati per identificare le opportunità di spread trading, sfruttando la forza relativa tra i due titoli.

Creazione di una strategia di Spread Trading sulle azioni AMD e Intel basata sulla forza relativa

Passiamo ora alla definizione della strategia di spread trading, basata su due soglie predefinite. L’obiettivo della strategia è acquistare il titolo più forte e vendere il titolo più debole, con l’idea che la disparità di prezzo tra i due continui a crescere nel breve termine, offrendo così un’opportunità di profitto. Per questa strategia, impostiamo due soglie specifiche: 10 e -10. Quando la linea rossa, che rappresenta la differenza tra i ROC di AMD e INTC, incrocia al rialzo il livello di 10, apriamo una posizione long su AMD e una posizione short su INTC, entrambe all’apertura della prossima barra. Questo avviene perché, a quel punto, AMD sta mostrando una forza relativa maggiore rispetto a INTC, e la strategia si basa sull’aspettativa che questa forza continui a crescere.

Al contrario, se la linea rossa incrocia a ribasso il livello di -10, apriamo una posizione short su AMD e una posizione long su INTC, entrambe all’apertura della prossima barra, poiché in questo caso INTC sta mostrando una forza relativa superiore, e ci aspettiamo che questa forza continui nel tempo.

Le posizioni vengono chiuse all’apertura della prossima barra, dopo che la linea rossa incrocia lo zero, poiché questo segnale indica che la forza relativa di un titolo rispetto all’altro si sta esaurendo.

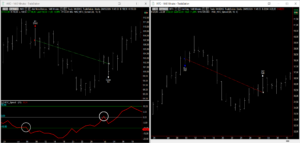

Nella Figura 3, possiamo osservare due esempi di trade eseguiti secondo questa strategia, entrambi avvenuti contemporaneamente: quando la linea rossa ha incrociato a ribasso la soglia di -10, è stata aperta una posizione short su AMD (grafico a sinistra) e una posizione long su INTC (grafico a destra). Entrambe le posizioni sono state chiuse quando la differenza dei ROC ha incrociato il livello zero.

Analisi dei risultati della strategia su azioni AMD e Intel

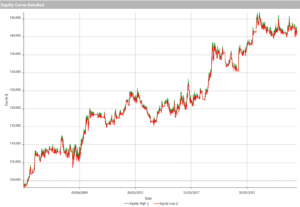

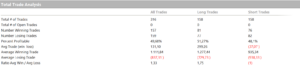

Analizzando i risultati ottenuti, vediamo che questa strategia ha prodotto un risultato profittevole. Come possiamo osservare dall’equity line in Figura 4, la strategia ha generato guadagni più o meno costanti, realizzando un profitto di 41.000 dollari. Inoltre, dalla Figura 5, possiamo notare che sono stati effettuati 316 trade, perfettamente bilanciati tra il lato long e il lato short, poiché le posizioni su entrambi i lati vengono aperte simultaneamente.

Si evidenzia anche un average trade notevole di 131 dollari, un valore che già permetterebbe di coprire i costi operativi. Tuttavia, analizzando separatamente l’average trade per il lato long e il lato short, notiamo un certo sbilanciamento: il lato short, in particolare, mostra una perdita media di 37 dollari per trade. Considerando che si tratta di azioni, le quali storicamente mostrano una tendenza rialzista nel lungo termine, la perdita registrata sul lato short può essere considerata accettabile. È importante sottolineare che questa perdita è il risultato di una strategia di copertura, che ci protegge durante le fasi ribassiste del mercato. Senza questa copertura, il rischio di subire perdite significative in periodi di forte calo del mercato aumenterebbe. Pertanto, mantenere una componente short nel portafoglio, anche se meno profittevole, è una scelta saggia.

Figura 5. Total Trade Analysis della strategia di spread trading su AMD e Intel basata sulla forza relativa.

Considerazioni finali sull’efficacia della forza relativa nella strategia di Spread Trading su AMD e Intel

L’analisi condotta ha mostrato chiaramente che, in questo caso, l’approccio basato sulla forza relativa si è dimostrato profittevole. È importante sottolineare che i parametri utilizzati in questo studio, come il periodo di 20 barre per il calcolo del ROC e le soglie di 10 e -10, sono stati impostati di default e potrebbero non rappresentare i valori ottimali.

Infine, sebbene la strategia basata sulla forza relativa abbia mostrato efficacia, con altre coppie di strumenti finanziari potrebbe essere vantaggioso adottare una strategia che punti al ritorno verso la media. Per ora, lascio a voi il compito di esplorare ulteriormente queste possibilità.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima,

Andrea Unger