Trading su azioni Enel (paniere FTSE MIB) con il Price Channel

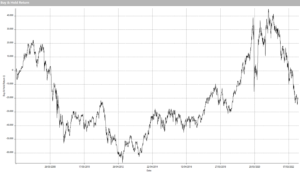

In questo articolo esploreremo un trading system basato sul Donchian Channel, noto anche come Price Channel, che può superare l’approccio “buy&hold” nel mercato azionario italiano. Prenderemo come esempio il titolo ENEL, uno dei titoli più capitalizzati del paniere FTSE MIB (Euronext Italia), che nello storico dal 2006 ad oggi ha avuto un andamento piuttosto altalenante, causando più preoccupazioni che soddisfazioni ad un investitore di medio-lungo termine.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Cosa è il Price Channel (Donchian Channel)

Il Donchian Channel, conosciuto anche come Price Channel, è un indicatore tecnico formato da due bande, una superiore e una inferiore, che delimitano il massimo “massimo” e il minimo “minimo” degli ultimi N periodi di prezzo. L’ideatore di questo indicatore, Richard Donchian, è stato definito il padre del trend following trading, perché il Donchian Channel è un ottimo indicatore di breakout, ovvero risponde bene alle classiche logiche di rottura dei livelli di prezzo. Quando il prezzo supera il limite superiore o inferiore del canale, il mercato sta superando i limiti di prezzo entro i quali si è mosso fino a quel momento, suggerendo che il rapporto di forza tra compratori e venditori si è sbilanciato in una direzione. Ciò offre una base per un’entrata long o short, cercando di sfruttare il trend che potrebbe svilupparsi da quel punto in avanti. Tuttavia, il Donchian Channel può anche essere utilizzato in strategie “mean reverting”, ad esempio acquistando quando il prezzo raggiunge il canale inferiore e vendendo quando raggiunge il canale superiore.

Il Canale di Donchian assomiglia ad un altro indicatore tecnico molto noto, le Bollinger Bands. Entrambi gli indicatori possono essere utilizzati per valutare la volatilità del mercato, in quanto la loro ampiezza varia in base all’oscillazione dei prezzi, anche se il Donchian Channel può essere considerato meno reattivo rispetto alle Bollinger Bands.

Regole del trading system Price Channel su azioni ENEL

Con il presupposto di operare solo long sul mercato azionario, la strategia che andremo ad utilizzare rimane fedele alla logica “trend following” di Donchian, e attenderà che i prezzi abbiano superato il canale superiore (breakout) per entrare long. La strategia sarà testata su time frame giornaliero, su uno storico di dati che vanno dal gennaio 2006 al settembre 2022.

Per ogni ingresso si utilizzerà un ammontare fisso di 100.000€per uniformare la valutazione e non per simulare la capitalizzazione dei guadagni, ed uno stop loss espresso in percentuale rispetto a tale valore, inizialmente posto pari al 5% (ovvero 5000€). In questo modo lo renderemo indipendente dall’ampiezza del canale Donchian, e quindi dalla volatilità, ponendo un tetto massimo al valore dello stop stesso. D’altro canto, nei momenti di maggior volatilità, questo valore potrebbe risultare troppo basso e portare a stop prematuri, ma questo potrebbe essere oggetto di una successiva ottimizzazione.

Anche il take profit sarà espresso in percentuale sul valore della posizione (inizialmente 25%), mentre per definire il canale Donchian utilizzeremo gli ultimi 10 giorni, andando a calcolare in particolare il canale superiore come livello (trigger) di ingresso.

Come ulteriore possibilità di uscita dalla posizione long, sarà posto un limite massimo di durata del trade, inizialmente pari a 10 giorni, oltre i quali si ritiene che il trigger potrebbe aver perso la sua efficacia, per cui non ha più molto senso rimanere in posizione.

Backtest del trading system Price Channel su azioni ENEL

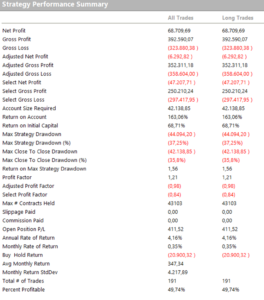

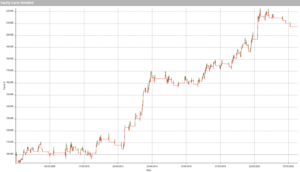

Nelle figure 3, 4 e 5 apprezziamo le metriche ottenute dalla strategia appena descritta: si tratta sicuramente si un buon punto di partenza, con risultati incoraggianti ed una equity line crescente. Ma allo stesso tempo si nota come questa sia piuttosto frastagliata nei primi 10 anni, con 3 fasi di drawdown importanti, prima di un ottimo spunto a partire dal 2017 fino all’inizio del 2021, seguito poi da un ulteriore drawdown nell’ultimo anno preso in considerazione. Questo evidenzia come la strategia, seppur promettente, necessiti di essere affinata.

Altro punto dolente è l’average trade, che si attesta poco sotto 360€ (0,36% del valore del trade). Un valore piuttosto basso da non rendere il sistema utilizzabile per il live trading, poiché i costi commissionali e lo slippage potrebbero erodere buona parte del guadagno. È quindi opportuno procedere ad una ottimizzazione dei parametri della strategia, per vedere se ci sono spazi di miglioramento.

Ottimizzazione del trading system Price Channel su azioni ENEL

Proviamo dunque a migliorare le metriche della strategia, intervenendo sui principali parametri.

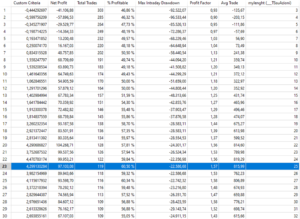

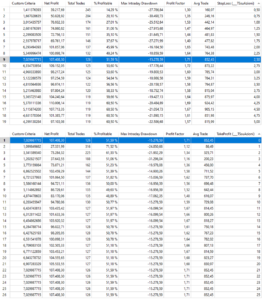

Per prima cosa proveremo a ottimizzare il numero di periodi su cui calcolare il canale di Donchian. Dai risultati dell’ottimizzazione riportati in Figura 6, si vede come nell’area del valore 25 si abbiano i valori più alti e stabili sia di AVG tarde sia di Net profit, con un picco sul valore di 22 che però sembra essere un caso isolato, visto che già con 21 le metriche peggiorano non poco. Trattandosi di un esercizio a carattere esplorativo, decidiamo di scegliere 25 giorni come periodo su cui calcolare il canale.

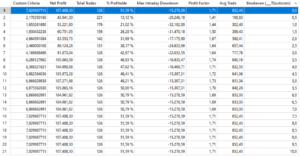

Proviamo poi a lavorare sui valori di stop loss (SL) e take profit (TP). Essendo espressi in percentuale rispetto al valore del trade, ottimizziamo lo SL fra 0,5% e 5% a step di 0,25%, e il TP fra 0% e 30% a step di 1%.

Per quanto riguarda lo SL, si ottengono i risultati migliori e piuttosto stabili, con valori intorno a 2,5% oppure oltre il 4%. Tuttavia, il valore di 2,5% ci consente di avere un miglior rapporto tra profitti e perdite, per cui lo preferiamo.

Per il TP non si notano valori che ci permettano di migliorare particolarmente le metriche rispetto al 10% che avevamo ipotizzato, visto che con un TP maggiore, si raggiungono al massimo gli stessi valori di un TP=0. Per questo, scegliamo di operare senza TP (0%).

Figura 7 – Ottimizzazione Stop Loss e Profit Target % del trading system azioni ENEL basato sul Price Channel

Idee per ulteriori sviluppi del trading system Price Channel su azioni ENEL

Come ultimo step, si potrebbe applicare un breakeven stop, ovvero uno stop in pareggio nel caso la posizione aperta raggiunga un certo livello di profitto, cosi da evitare che un trade vincente si trasformi in una perdita. Questo tipo di stop non è sempre efficace sui risultati totali di una strategia, ma spesso fa dormire sonni più tranquilli al trader. Nel nostro caso infatti, il breakeven stop come il take profit in precedenza, pare non apportare particolari benefici, anche perché esiste già un limite temporale di 10 giorni sui trade aperti, senza il quale il breakeven sarebbe stato sicuramente più utile. Per questi motivi, decidiamo di non utilizzarlo e quindi porlo pari a 0.

In ogni caso, anche senza spingersi oltre con altri filtri e ottimizzazioni, lavorando solo sul periodo del canale Donchian e sullo stop loss, siamo riusciti a migliorare l’equity line è renderla sicuramente più costante. Il rapporto net profit su drawdown è notevolmente incrementato e l’average trade supera ora 850€ (0,85% del valore del trade), consentendo di coprire meglio i costi operativi.

Conclusioni sul trading system Price Channel su azioni ENEL

In conclusione, per questo specifico titolo e time frame, la logica di breakout del canale Donchian, ottimizzata nel suo parametro caratteristico (la lunghezza del periodo di calcolo), ha dimostrato di poter batter un approccio “buy&hold”, e potenzialmente potrà essere replicata su altri titoli azionari con i dovuti aggiustamenti. Non è escluso poi di poter utilizzare anche un approccio mean-reverting, che su alcuni titoli potrebbe addirittura essere più efficace.

Con questo spunto lasciamo a voi la curiosità di sperimentare, con la mente sempre aperta a nuove idee.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger