Trading con i Pivot Points

In questo articolo andremo ad analizzare le caratteristiche e le peculiarità di un indicatore molto noto nella letteratura del trading: i “Pivot Points”.

I punti Pivot calcolano in maniera matematica quelli che potrebbero essere punti di svolta del mercato, identificando diverse zone di supporto e resistenza.

Andremo a valutare i risultati derivanti dall’utilizzo di questo indicatore e a valutare i rischi connessi a tale operatività al fine di trovare spunti interessanti per il nostro trading.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Caratteritiche e storia

I “Pivot Points” che tradotto significa “punti cardine” vengono utilizzati da moltissimi trader in tutto il mondo, addirittura da quando i mercati erano ancora “alle grida”: fu proprio un “floor trader” di nome Neil Weintraub a inventarli ed usarli per la prima volta. Essi rappresentano l’unione di più formule matematiche, piuttosto semplici a dire il vero, che individuano più livelli di prezzo. Nello specifico essi sono formati da:

- PivotPoint = media semplice tra i prezzi di massimo di ieri, minimo di ieri e chiusura di ieri = ((highd1+lowd1+closed1)/3)

- Supporto 1 (S1) = 2*PivotPoint-highd1

- Resistenza 1 (R1) = 2*PivotPoint-lowd1

- Supporto 2 (S2) = PivotPoint – (highd1-lowd1)

- Resistenza 2 (R2) = PivotPoint + (highd1-lowd1)

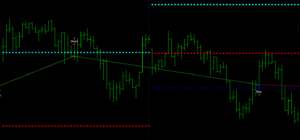

Per individuare meglio questi livelli e il loro comportamento nel tempo, vediamo la figura 1, dove vengono mostrati graficamente i livelli di prezzo identificati dalle formule calcolate in precedenza.

La teoria tradizionale legata all’utilizzo dei Pivot presuppone di entrare reversal sui livelli di supporto (S1) e resistenza (R1). I Pivot Point potrebbero essere utilizzati anche in molti altri modi, come per esempio a breakout dei livelli di supporto e resistenza, oppure a seguito di un incrocio con il punto pivot. In questo articolo ci limiteremo ad analizzare soltanto la teoria tradizionale, in quanto già di per sé ricca di spunti interessanti.

L’applicazione della teoria

Applicheremo l’idea di entrare reversal a seguito di un cosiddetto “falso breakout” di un supporto o di una resistenza: per il long aspetteremo di vedere una chiusura di barra inferiore al livello di supporto (S1), ma entreremo solo se in una barra seguente il prezzo di chiusura tornerà sopra il livello di supporto (S1); viceversa per lo short, dove aspetteremo la falsa rottura sul livello di resistenza (R1).

In buona sostanza questa teoria presuppone che i livelli S1 ed R1 siano punti di svolta del mercato, punti che il mercato proverà a superare, e qualora non vi riuscisse andrà nella direzione opposta.

I test

Il paniere utilizzato per fare i test è il seguente:

- AUDUSD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- GBPCAD

- GBPJPY

- GBPUSD

- NZDUSD

- USDCAD

- USDCHF

- USDJPY

- Crude Oil Future (energetici)

- Gold Future (metalli preziosi)

- Mini S&P500 (azionario)

- 30yrs Bond (obbligazionario)

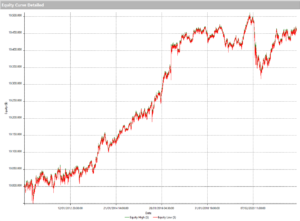

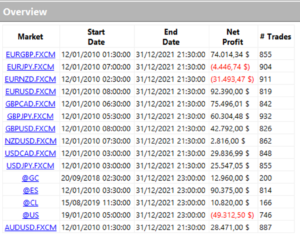

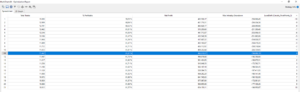

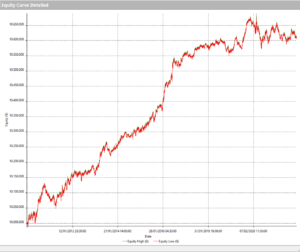

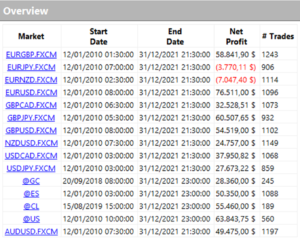

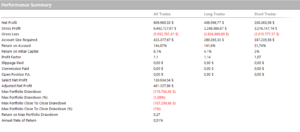

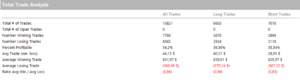

Applicando questa semplice strategia al paniere descritto negli anni dal 2010 al 31 dicembre 2021, testando tutto su un timeframe a 30 minuti, otteniamo i risultati visibili dalla figura 2 alla figura 5.

Notiamo fin da subito che la strategia produce risultati positivi (pattern rappresentato in figura 6):

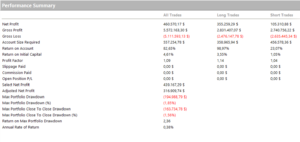

- Profitto 460.570,17 $ (figura 4);

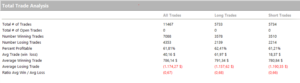

- Average Trade 40,16$ (figura 5) tutto sommato accettabile per la mole di trade fatti nello storico;

- Max Portfolio Drawdown -194.988,79$ (figura 4).

Questi risultati fanno ancora più scalpore se pensiamo al fatto che la strategia non presenta possibilità di uscita, se non l’inversione della posizione. Mancano infatti stoploss e target, e manca anche una qualunque possibilità di chiusura anticipata della posizione.

Sembrerebbe proprio di aver trovato un buon punto di partenza, ma sarà tutto oro quello che luccica?

L’average trade risulta tuttora poco capiente, considerando che nelle simulazioni proposte non si tiene conto di costi commissionali e dello slippage, il che mi fa pensare che per quanto ci sia del buono nell’idea di fondo, la strategia non sarebbe tradabile.

Meglio indagare più a fondo. Lo faremo analizzando gli intorni vicini ai prezzi di ingresso (S1 e R1), per valutarne la stabilità e decretare così la veridicità o meno del livello di ingresso.

Inserendo un input chiamato “LevelShift”, che non fa altro che aggiungere o togliere dei tick ai livelli S1 e R1, analizziamo gli intorni del livello scelto nella figura 7, dove vengono rappresentati i risultati dell’ottimizzazione allo spostarsi di un certo numero di tick dal livello predefinito. Nello specifico analizzeremo il range che va da 10 tick sotto i livelli (R1 e S1) a 10 tick sopra i livelli (da -10 a 10, step 1).

Si nota una certa stabilità, tutti i valori attorno allo zero continuano a fornire risultati confortanti, anche spostandoci di qualche tick dal livello predefinito le metriche del sistema restano stabili. Questo fa presupporre che la strategia sia buona e che in effetti i livelli di S1 e R1, individuati dalle formule Pivot, portino ad un vantaggio se tradati in maniera reversal.

Ovviamente questo test è stato eseguito principalmente per motivi di “debugging” del sistema e visto che i risultati traslati maggiori di 5 o 10 tick forniscono esiti migliori in termini di net profit e di drawdown, sceglieremo di aggiungere al livello R1 10 tick e rispettivamente di togliere dal livello S1 sempre 10 tick. In questo modo effettueremo meno ingressi rispetto all’idea originale, in quanto attenderemo un livello più consolidato.

Stop e Profit

È bene ricordare che la strategia al momento presenta soltanto una condizione:

if C[1]<myS1 and C>myS1 then buy next bar market;

if C[1]>myR1 and C<myR1 then sellshort next bar market;

Prendendo per buoni i livelli di S1 e R1, a cui andremo rispettivamente a togliere e aggiungere 10 tick, andiamo a verificare le metriche del sistema con l’aggiunta di uno stoploss e di un takeprofit calcolati sull’ATR (average true range).

Per fare ciò aggiungiamo un “data 2” a 1440 minuti (barre daily calcolate sui prezzi effettivamente battuti dal mercato) che sarà necessario limitatamente al calcolo dell’ATR.

Le ottimizzazioni per stoploss e takeprofit sono state fatte singolarmente, per verificare l’impatto delle singole variabili e poter essere quanto più oggettivi possibile nelle valutazioni.

Nelle figure 8 e 9 notiamo come i risultati di 1 per lo stoploss e di 4 per il takeprofit forniscano miglioramenti significativi.

Nelle figure 10, 11, 12 e 13 vediamo come le metriche prodotte dal sistema migliorino sensibilmente, rendendo questa strategia a tutti gli effetti migliore, in quanto si ottengono esiti buoni su quasi la totalità dei sottostanti inseriti nel paniere. Questo ovviamente gioca a vantaggio dell’idea di base che riesce ad identificare con discreto successo i punti di svolta del mercato.

Notiamo immediatamente come il netprofit balzi, dai precedenti 460k circa ai 610k, dopo l’inserimento di stoploss e target. Anche l’average trade cresce da 40$ a 44$. Un dignitoso incremento del 10%. Certamente ancora troppo basso per essere preso in considerazione per il trading nella forma attuale, ma sicuramente la strategia proposta rappresenta un buon punto di partenza per potenziali nuovi sviluppi.

Conclusioni

In conclusione osserviamo come l’utilizzo dei Pivot Points possa portare ad un beneficio nell’individuazione di zone di ipercomprato e ipervenduto, oppure di supporto o di resistenza, che dir si voglia, in cui il mercato sembra voler “breakare”, ma alla fine torna sui suoi passi e facendo una finta degna del miglior Ronaldo inverte e torna indietro… almeno fino a pattern invertito!

L’affidabilità del setup la lasciamo decidere al tempo, vedremo se negli anni a venire questa semplice strategia continuerà a funzionare o se invece, invertirà la rotta prestabilita.

Per il momento è tutto, testate nuove idee e siate sempre curiosi di scoprire cose nuove, non sia mai che si trovino risultati interessanti anche laddove non ce lo aspettiamo.

Alla prossima!

Andrea Unger

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>