Trading automatico: gestione efficiente del portafoglio di strategie con il software Titan

Il trading algoritmico rappresenta un approccio scientifico al trading, che si basa sull’uso di precisi algoritmi che codificano le istruzioni immesse dal trader e inviano automaticamente gli ordini al mercato. In questo modo il trader non è costretto a stare sempre davanti ad uno schermo come avviene nell’operatività discrezionale. Grazie al trading algoritmico è possibile operare simultaneamente su una moltitudine di mercati, con approcci, logiche e time frame differenti, il che permette di migliorare notevolmente la diversificazione del portafoglio e il risk management.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Costruire e gestire un portafoglio di trading system in maniera altrettanto scientifica, potrebbe però risultare un’impresa davvero “titanica” quando le strategie da valutare periodicamente iniziano ad essere alcune decine se non centinaia.

Per questo esistono software di gestione di portafoglio. In questo articolo parliamo del caso studio della Unger Academy®, all’interno della quale è stato ideato e sviluppato un software chiamato Titan, che permette di effettuare diverse simulazioni sui dati storici, per capire qual è il modo più efficiente per gestire il proprio portafoglio di strategie.

Software Titan per una gestione efficiente del portafoglio di strategie

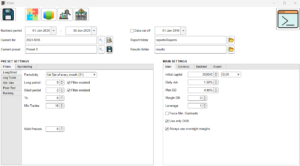

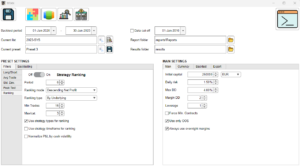

Titan può avere due modalità di esecuzione: la modalità statica e la modalità rotazionale. Con la modalità statica si può testare qualsiasi combinazione di sistemi imponendo una quantità di contratti fissa da utilizzare su ciascuno di essi. Con la modalità rotazionale invece, oltre a lasciare a Titan la scelta di quali sistemi inserire in portafoglio, si calcolerà anche con quanti contratti operare su ciascuno, utilizzando quindi l’algoritmo di position sizing che è stato codificato al suo interno. In questo modo si lascia a Titan la possibilità di decidere quali sistemi inserire e con quanti contratti in base all’andamento delle performance delle singole strategie.

Per fare questo, Titan utilizzerà diversi filtri e cercherà di inserire in portafoglio i sistemi che stanno lavorando meglio in quel momento, un po’ come un allenatore che ha a disposizione una rosa di giocatori e deve scegliere chi mettere in campo in base a chi è più in forma.

Esempio pratico utilizzo software Titan

Vediamo un esempio di applicazione di Titan ad un portafoglio di 160 diverse strategie, che operano su future di vari settori (indici, energetici, materie prime e valute).

Nell’interfaccia di Titan impostiamo, a titolo di esempio, un capitale di partenza piuttosto elevato (250.000$) perché vogliamo che Titan possa scegliere fra le strategie del paniere che gli abbiamo fornito, senza escludere a priori, per via del capitale basso, quelle strategie che presentano un elevato drawdown storico oppure un “worst case scenario” (daily risk in Titan), troppo grande per quel capitale.

Ipotizzando un periodo mensile per il ricalcolo del portafoglio (ogni primo sabato del mese), applicheremo due filtri: il Long/Short ed il Ranking.

Il filtro che valuta il “long period” e lo “short period”, impostati a 9 e 2 mesi rispettivamente in questo esempio, implica che gli ultimi 9 e 2 mesi abbiano dato risultati positivi per poter attivare la strategia. Con il Ranking invece, per ogni tipo di strategia, andremo ad attivare soltanto le migliori tre in termini di profitto netto degli ultimi 6 mesi: avremo quindi, ad esempio, al massimo 3 trend following intraday, 3 trend following multiday, 3 reversal intraday, ecc. Il filtro appena descritto ha lo scopo di preservare il più possibile la diversificazione del portafoglio, anche in termini di tipologia di approccio ai vari mercati.

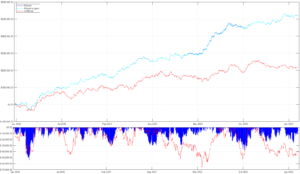

Facendo quindi partire il nostro backtest dal primo gennaio 2020, possiamo andare ad analizzare i risultati che Titan avrebbe ottenuto negli ultimi 4 anni circa, iniziando dalle equity line di portafoglio riportate in alto in figura 3.

Possiamo notare subito che l’equity in blu è sicuramente molto buona, mentre quella di colore rosso è positiva ma con risultati decisamente peggiori. Quella in rosso, infatti, rappresenta un’equity line calcolata senza applicare i filtri di Titan.

In particolare, nel grafico in basso, possiamo andare a valutare anche il drawdown, altro parametro molto importante da considerare nell’analisi dei risultati. Il suo picco, ovvero il massimo drawdown registrato, è stato di circa 65.000$ per il portafoglio senza filtri (linea rossa), oltre a tornare più volte intorno a 50.000$. Valori che corrispondono al 20-26% di quello che era il capitale iniziale, di certo non ideali per dormire sonni tranquilli.

Il picco di drawdown si sarebbe ridotto a circa 55.000$ con i filtri di Titan (in blu), coincidendo con il periodo di inizio della pandemia di Covid-19, mentre in tutto il resto dello storico sarebbe stato inferiore ai 40.000$ (16% del capitale). Ma soprattutto, il drawdown filtrato sarebbe stato quasi sempre molto inferiore al corrispondete valore senza filtri, in particolare nei momenti peggiori di quest’ultimo.

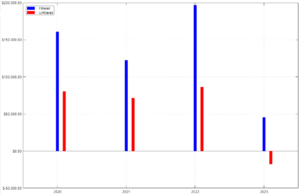

Andando a vedere anche i profitti annuali ottenuti nei due casi, possiamo essere veramente soddisfatti delle strategie filtrate. Tutti gli ultimi 4 anni, in cui praticamente più del 70% delle strategie utilizzate sono out-of-sample (ovvero fuori dal periodo in cui sono state ottimizzate), Titan ha saputo filtrarle in maniera davvero egregia. Pure il 2023 sembra ricalcare l’andamento fatto registrare negli anni precedenti.

Conclusioni sulla gestione efficiente del portafoglio di strategie con il software Titan

In conclusione, con questo esempio abbiamo visto come sia fondamentale riuscire a costruire un portafoglio di trading system, tenendo sotto controllo diversificazione e gestione del rischio. Nonostante questo possa sembrare in alcuni casi un’impresa “titanica”, abbiamo visto come un software di gestione di portafoglio, permetta di farlo in modo semplice, ma allo stesso tempo scientifica, consentendoci di trovare il modo più efficiente per gestire il nostro portafoglio.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger