Golden Cross e Death Cross: Trading con le medie mobili dell’analisi tecnica

In questo articolo esamineremo due tra i concetti di analisi tecnica più noti: “golden cross” e “death cross”. Si tratta di un semplice incrocio di due medie mobili che 0073uggerisce una possibile inversione del trend. Per valutare l’efficacia di queste tecniche in questo articolo svilupperemo una strategia su un time frame giornaliero, che applicheremo ad un paniere ben diversificato di materie prime, con l’obiettivo di verificare la veridicità della teoria di analisi tecnica.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

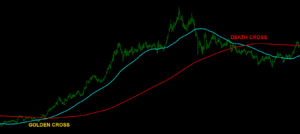

Trading sull’incrocio di medie mobili

Partiamo con ordine. Che cos’è una media mobile? Si tratta di un indicatore di tendenza che consente di individuare la direzione del prezzo. Ne esistono di vari tipi, come le medie mobili esponenziali oppure le medie mobili ponderate, ma in questo articolo utilizzeremo la tipologia più nota, ovvero le medie mobili semplici. Si calcolano esattamente come la classica media aritmetica, sommando il prezzo di chiusura di un certo numero di periodi per poi dividere il risultato per il numero di periodi. Come accennato in precedenza, per Golden Cross e Death Cross si intende l’incrocio di questi indicatori di tendenza, più nello specifico, l’incrocio tra una media mobile di breve periodo (ad esempio una media mobile a 50 periodi) e una media mobile di lungo periodo (ad esempio una media mobile a 200 periodi). Come suggerisce il termine Golden Cross, con questo segnale ci si attende una tendenza rialzista, in seguito all’incrocio a rialzo tra la media mobile di breve termine e la media mobile di lungo termine. Concetto esattamente opposto per il Death Cross, che dà il via, almeno in teoria, ad una fase ribassista, innescata dall’incrocio al ribasso tra la media mobile di breve termine e la media mobile di lungo termine.

Vantaggi e svantaggi del trading con le medie mobili

Il vantaggio delle tecniche che abbiamo appena illustrato è che consentono di rimanere in posizione qualora un trend di lungo termine si stia verificando. Ma di contro, essendo le medie mobili “lagging indicators”, indicatori i cui segnali avvengono in ritardo rispetto a quella che potrebbe essere l’attuale condizione di mercato, si rischia che questi siano falsi segnali. È inoltre noto che, con strategie di questo tipo, si riesca a trarre maggior profitto dalle fasi di direzionalità del mercato, cavalcando i trend, ma d’altra parte si rischia di perdere nelle fasi in cui il prezzo lateralizza.

Strategia Golden Cross e Death Cross su un paniere di Futures

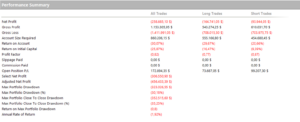

A questo punto non ci resta che testare questa semplice strategia: apriremo una posizione long nel momento in cui si verifica il Golden Cross e invertiremo la posizione nel momento in cui si verifica il Death Cross. Inizialmente imposteremo come periodo per il calcolo delle due medie mobili la combinazione più utilizzata, ovvero 50 per il calcolo della media mobile di breve termine e 200 per il calcolo della media mobile di lungo termine. Il backtest che andremo ad effettuare copre un periodo di tempo che parte dal 2010 fino ad oggi e imposteremo, per garantire il corretto funzionamento della piattaforma, un capitale iniziale del portafoglio a 1.000.000$.

Risultati Trading System Golden Cross e Death Cross su un paniere di Futures

Nonostante si sia deciso di lavorare su un paniere di materie prime, che di base rispondono bene alla logica trend following caratterizzate da forte direzionalità, siamo di fronte ad un risultato non soddisfacente. Infatti, seguendo i segnali Golden Cross e Death Cross con due medie mobili a 50 e 200 periodi, dal 2010 si realizza una perdita di 258.000$. Prima di trarre conclusioni affrettate proviamo ad ottimizzare il numero di periodi delle due medie mobili e vedere se i risultati cambiano.

Risultati dell’ottimizzazione della strategia Golden Cross e Death Cross

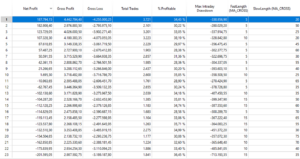

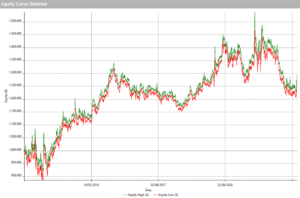

Dando un’occhiata ai vari risultati dell’ottimizzazione (figura 5), salta subito all’occhio un aspetto molto interessante: sono poche le combinazioni di medie mobili che portano ad avere un net profit positivo. Inoltre, osservando i periodi delle migliori combinazioni, possiamo notare come una media mobile molto veloce a 5 periodi sia quella che funzioni meglio, se combinata con una media mobile più lenta, ad esempio a 20 periodi o a 50 periodi, ma in ogni caso molto più veloce rispetto a ciò che la teoria suggerisce (media mobile a 200 periodi). Tutto questo potrebbe essere dovuto a quello che abbiamo accennato precedentemente, trattandosi di “lagging indicators”, seguendo gli incroci di due di questi indicatori si rischia di avere un segnale troppo ritardato rispetto a quello che è l’attuale trend del mercato. Invece una media mobile a 5 periodi, essendo molto veloce, è rappresentativa di quello che è l’attuale prezzo del mercato e di conseguenza è meno probabile avere segnali in ritardo. Tuttavia, anche scegliendo il risultato migliore dell’ottimizzazione, siamo di fronte ad un‘equity line tutt’altro che gradevole (figura 6). Il net profit è passato a 187.000$, rispetto al precedente risultato in cui veniva mostrata una perdita di 258.000$, ma ci sono ancora evidenti drawdown che fanno riflettere sull’efficacia di questa strategia.

Spunti per approfondimenti sulla strategia Golden Cross e Death Cross su un paniere di Futures

Andiamo a questo punto ad analizzare l’Overview del portafoglio. Da questa figura è possibile notare come la strategia mostrata precedentemente in realtà non funzioni in maniera omogenea, bensì ci sia una discrepanza tra i risultati dei vari sottostanti. Ad esempio l’incrocio della media mobile a 5 periodi con la media mobile a 20 periodi pare funzionare meglio sui future energetici, come RB (Gasoline), NG (Natural Gas) e CL (Crude Oil). Mentre per quanto riguarda le carni, quindi FC (Feeder Cattle), LC (Live Cattle) e LH (Lean Hogs), siamo di fronte a risultati decisamente negativi. A questo punto l’idea potrebbe essere quella di sviluppare sottostante per sottostante, o suddividendo i test per gruppi di future appartenenti alla stessa categoria.

Conclusioni sulla strategia Golden Cross e Death Cross

In questo articolo abbiamo illustrato come sia difficile trarre profitto utilizzando il Golden Cross e il Death Cross come segnali di ingresso, al contrario di quanto la narrativa sul trading è solita proporre. Anche andando successivamente ad ottimizzare i periodi delle medie mobili i risultati non sono stati particolarmente soddisfacenti. Questo potrebbe essere dovuto, in parte agli svantaggi che abbiamo elencato precedentemente, ovvero al fatto che le medie mobili indichino un segnale in ritardo e al fatto che non si riesca a trarre profitto dalle fasi di lateralizzazione del prezzo. Tuttavia, dall’ultima analisi, abbiamo notato che lavorando su gruppi di sottostanti appartenenti alla stessa categoria, i risultati potrebbero essere decisamente migliori. A quel punto le strategie si potrebbero affinare ulteriormente, decidendo di impostare uno stop loss, inserendo un take profit oppure aggiungendo ulteriori filtri. Per oggi è tutto, adesso tocca a voi rimboccarvi le maniche!

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima e buon trading!

Andrea Unger