Trading sull’oro con i Pivot Point: Esempio di sviluppo e ottimizzazione di una strategia mean reverting

L’obiettivo di ogni trader è trovare gli strumenti giusti per poter operare con successo sui mercati finanziari. A questo punto la domanda è la seguente: i punti Pivot possono essere uno di questi strumenti? Nell’articolo di oggi non ci limiteremo ad analizzare questo noto indicatore ma lo andremo anche a testare con delle regole oggettive all’interno di un trading system sul future dell’oro (Gold, simbolo @GC), il più importante tra i future appartenenti al gruppo dei metalli.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Punti Pivot: cosa sono e come funzionano

Iniziamo spiegando che cosa sono i punti Pivot e come possono essere utilizzati. Bisogna innanzitutto considerare che si tratta di 5 livelli di prezzo che si prestano ad essere usati sia con logica trend following, comprando o vendendo alla rottura superiore o inferiore di questi livelli in attesa di una continuazione del prezzo verso quella direzione, sia con scopo diametralmente opposto, ovvero comprando alla rottura di un livello inferiore e vendendo alla rottura di un livello superiore in attesa di un rimbalzo del prezzo nella loro prossimità.

Per costruire questi livelli dobbiamo innanzitutto sapere che i valori di prezzo considerati per il loro calcolo (massimo, minimo e chiusura) si riferiscono alla sessione precedente. Di conseguenza i livelli su cui si basano le strategie saranno gli stessi indipendentemente dal time frame che andremo a scegliere.

Partiamo innanzitutto calcolando quello che potremmo definire il punto principale “P”. Per farlo ci basterà sommare il massimo, il minimo e la chiusura, e dividere il risultato per 3. Una volta ottenuto P, possiamo procedere con il calcolo degli altri 4 livelli:

- Supporto 1 (S1) = 2*P – Max

- Resistenza 1 (R1) = 2*P – Min

- Supporto 2 (S2) = P – (Max-Min)

- Resistenza 2 (S2) = P + (Max-Min)

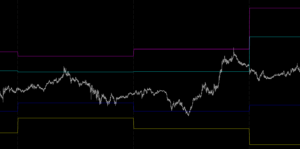

Figura 1. Raffigurazione grafica dei Pivot Point: in blu S1, in azzurro R1, in giallo S2, in rosa R2.

Sviluppo di una strategia mean reverting sull’oro con i Pivot Point

A questo punto non ci resta che andare a testare questi livelli sviluppando una semplice strategia sul future del Gold, un mercato notoriamente trend following ma su cui oggi andremo a cercare delle situazioni in cui possa convenire lavorare in mean reversion. Infatti nonostante questo non sia di base l’approccio più efficiente per questo tipo di mercato, potrebbe essere utile uno sviluppo con logiche meno favorevoli di altre considerando che ogni sistema farà parte di un portafoglio che ha come obiettivo la diversificazione.

In questo specifico caso utilizzeremo i livelli S1 e R1 come trigger, ovvero come livelli sui quali entreremo in posizione. Per andare long attenderemo che la barra a 5 minuti incroci e chiuda al di sopra del livello di supporto se prima c’è stato un movimento ribassista che ha portato il prezzo al di sotto. Per andare short attenderemo invece che la barra incroci e chiuda al di sotto del livello di resistenza se prima c’è stato un movimento rialzista che ha portato il prezzo al di sopra di R1.

In pratica, stiamo puntando sul fatto che, in seguito a un rientro nell’area delimitata da S1 e R1, il prezzo continui il movimento di inversione iniziato.

Per quanto riguarda invece i livelli S2 e R2, verranno utilizzati per uscire dal trade nel momento in cui il prezzo non vada nella direzione sperata. Infatti chiuderemo le posizioni long quando il prezzo incrocerà al ribasso S2 e chiuderemo le posizioni short quando il prezzo incrocerà al rialzo R2.

Infine impostiamo come ultima condizione necessaria per effettuare un ingresso che non siano state aperte posizioni nella giornata attuale. Così facendo, se il prezzo andrà nella direzione sperata, invertiremo la posizione sul livello opposto ma solo se sarà una nuova giornata, data la condizione appena descritta. Si tratta quindi di una strategia multiday in cui, a volte, si rimane in posizione per più giorni.

Figura 2. Esempi di ingressi long e short effettuati dalla strategia mean reverting sul future dell’oro con ingressi basati sui Pivot Point.

Performance della strategia mean reverting sull’oro basata sui Pivot Point

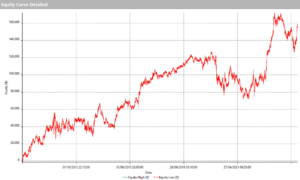

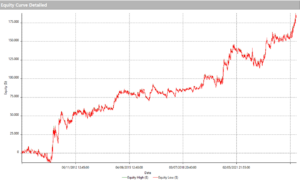

Andiamo a questo a punto ad analizzare i risultati di questa strategia a partire dal 01/01/2010 fino a oggi. Osservando l’equity line in figura 3, notiamo una curva crescente ma abbastanza irregolare. A questo proposito è importante tenere a mente che stiamo sviluppando un sistema mean reverting su un mercato che risponde bene a logiche trend following.

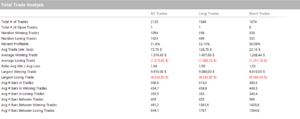

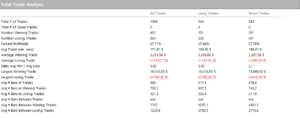

Nel corso degli anni la strategia ha realizzato un net profit di circa 156.000$, con un average trade di 73$, che purtroppo non è sufficiente per coprire i costi operativi, tra cui le commissioni e lo slippage (Figura 4).

Figura 4. Total Trade Analysis della strategia mean reverting sul future dell’oro basata sui Pivot Point.

Affinamento della strategia con l’uso di una time window

Proviamo adesso a inserire una time window operativa che vada a limitare le operazioni all’interno di un arco temporale specifico della sessione, con l’obiettivo di incrementare ulteriormente l’average trade, rendere l’equity line più regolare e soprattutto ridimensionare i drawdown.

Inseriamo quindi la time window operativa ma solo sui segnali di ingresso. Questo filtro, infatti, non verrà applicato alle uscite sui livelli S2 e R2 dato che, per come è strutturata la strategia, sono gli unici livelli di uscita in perdita e di conseguenza non sarebbe una scelta saggia avere fasi della giornata senza alcuna copertura.

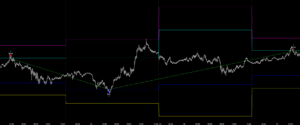

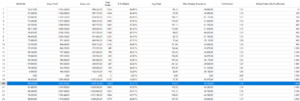

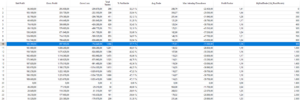

Eseguiamo dunque l’ottimizzazione del valore dell’input che definisce l’orario di inizio dell’operatività, “MyStartTrade”. Osservando i risultati in Figura 5 notiamo che restringendo l’inizio della time window operativa i risultati migliorano. In particolare, scegliendo come valore 1900, che coincide con le ore 19:00 (orario dell’exchange), il net profit aumenta in maniera significativa. Nonostante non sia l’opzione migliore in termini di average trade, è sicuramente quella più equilibrata dato che non si va a restringere in maniera eccessiva la time window.

Ottimizzando invece il valore di “MyEndTrade”, che fa riferimento alla fine della time window operativa, notiamo che il risultato migliore in termini di net profit, average trade e drawdown si ottiene evitando di operare oltre le 9:00 (orario dell’exchange di New York).

Figura 5. Ottimizzazione di “MyStartTrade”, l’input che definisce l’orario di inizio della time window operativa.

Figura 6. Ottimizzazione di “MyEndTrade”, l’input che definisce l’orario di fine della time window operativa.

Analisi delle performance della strategia mean reverting sull’oro con time window ottimizzata

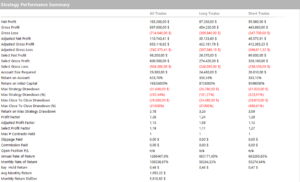

Dando un’occhiata ai risultati della strategia con questo filtro operativo notiamo un eccezionale miglioramento. Innanzitutto l’equity line risulta molto più lineare e i drawdown sono molto meno evidenti rispetto alla versione mostrata precedentemente. Il net profit è passato da 156.000$ a 183.000$, portandoci così ad avere un rapporto net profit su drawdown di 5,78, che non è affatto male considerando che si tratta di una strategia mean reverting sul future del Gold.

Figura 7. Equity line della strategia mean reverting sul future dell’oro dopo l’applicazione del filtro operativo.

Figura 8. Performance Report della strategia mean reverting sul future dell’oro dopo l’applicazione del filtro operativo.

Tuttavia il vero miglioramento lo possiamo notare analizzando la Total Trade Analysis e più nello specifico l’average trade, che è passato da 73$ a ben 171$ ed è ora molto più bilanciato tra lato long e lato short rispetto a prima. Questi sono risultati molto soddisfacenti e con questo valore di average trade si è anche in grado di sostenere i costi operativi.

Figura 9. Total Trade Analysis della strategia mean reverting sul future dell’oro dopo l’applicazione del filtro operativo.

Considerazioni finali sulla strategia sull’oro basata sui Pivot Point

In questo articolo abbiamo visto come sia possibile trarre profitto dai Pivot Point, uno dei più noti strumenti di analisi tecnica. Non solo, abbiamo anche visto come alcuni mercati possano essere approcciati con una logica differente da quella comunemente utilizzata.

Naturalmente il sistema presentato in questo articolo potrebbe beneficiare di ulteriori affinamenti, ad esempio impostando uno stop loss per non rischiare di subire perdite eccessive dovute alla distanza tra i livelli S2, R2 e il prezzo di entrata. Ma per oggi è tutto, ora tocca a voi rimboccarvi le maniche.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Buon trading!

Andrea Unger