Rally di Natale dei mercati azionari. Esiste davvero?

Quando si avvicina la fine dell’anno, fra gli operatori e sui media in generale, solitamente cresce l’attesa per il cosiddetto “Rally di Natale” altrimenti detto “Rally di fine anno” o “Santa Claus Rally”. Un po’ come il “Sell in May and go away”, che è diventato quasi una credenza per cui si pensa che nel mese di maggio si debbano liquidare le proprie posizioni di rischio, il “Rally di Natale” prevede che il mercato azionario debba salire nelle settimane/giorni antecedenti la fine dell’anno.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

In questo articolo si cerca di spiegare l’origine di questo termine e proveremo a capire se effettivamente esista un “edge” di mercato che è possibile sfruttare nel trading, prendendo come riferimento per il mercato azionario l’indice S&P500.

L’origine del Rally di Natale

Il primo a parlare di “Rally di Natale” è stato S.B Wachtel nel 1942, in uno studio pubblicato sul Journal of the Business dell’Università di Chicago in cui dimostrava che l’indice Dow Jones, dal 1927 al 1942, evidenziava un aumento delle quotazioni proprio tra dicembre e gennaio.

Tuttavia è più accreditata l’origine legata allo studio di Yale Hirsch, pubblicato nel 1973 sullo Stock Trader’s Almanac, in cui definì come “Santa Claus Rally” quel movimento al rialzo che il mercato azionario tende a fare negli ultimi cinque giorni del mese di dicembre e nei primi due giorni del mese di gennaio.

Il “Rally di Natale”, che generalmente fa riferimento alle settimane di negoziazione precedenti la fine dell’anno, si dovrebbe in realtà verificare in un arco temporale ben più limitato. Inoltre, è importante notare che Yale Hirsch individuò questo fenomeno per utilizzarlo come indicatore del probabile andamento del mercato nell’anno successivo, e non per sfruttarlo come strategia di trading. Hirsch sosteneva che ogni volta che il Rally di Natale non avviene, l’anno successivo il mercato tenderà ad essere ribassista o neutrale.

Un po’ di statistica sul Rally di Natale

La prima cosa che si potrebbe fare per verificare se questo rally esista davvero, è analizzare quante volte si sia verificato questo fenomeno, per esempio sull’indice S&P500. Nel far questo, va tenuto presente che in questi anni la congiuntura macroeconomica è stata molto favorevole ai rialzi degli indici azionari grazie ai tassi bassi sul mercato monetario e alle politiche espansive delle banche centrali. Pertanto dovremmo aspettarci di vedere un numero predominante di anni conclusi con un rally, rispetto a quelli chiusi con un calo delle quotazioni.

In prima approssimazione, se prendiamo come riferimento le performance del mese di dicembre di ogni anno, dal 2006 e fino al 2021, possiamo notare come, ben 11 volte su 16, il mese di dicembre sia stato rialzista.

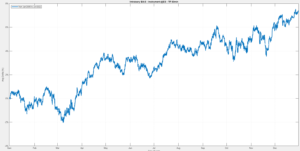

Analogamente, analizzando il movimento percentuale medio dell’indice S&P500 nello stesso periodo tramite il Bias Finder, un tool per l’analisi dei bias di mercato appositamente sviluppato per gli studenti della Unger Academy, si trova conferma che l’andamento medio del mese di dicembre è rialzista, in particolare nella seconda metà del mese.

Backtest del trading system Rally di Natale

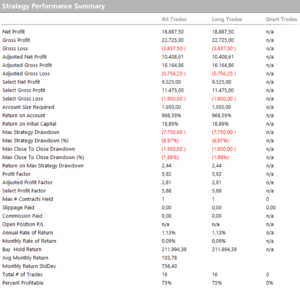

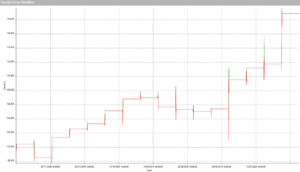

Volendo poi analizzare più nello specifico il periodo sul quale Hirsch ha definito il suo indicatore, si potrebbe programmare un trading system che entri long a mercato cinque giorni prima della fine del mese di dicembre, e chiuda la posizione il secondo giorno di borsa aperta del mese di gennaio. Applicando questo sistema al future mini S&P500 quotato al CME, con un timeframe giornaliero, otteniamo i risultati illustrati in figura 3, 4 e 5.

Negli ultimi 16 anni la percentuale di successo è stata del 75%, confermando quello che pare essere a tutti gli effetti un bias ricorrente sui mercati azionari.

Tuttavia, come opportunità di trading, una finestra di soli 7 giorni all’anno è molto limitata, per cui si potrebbe provare a valutare se questa tendenza è presente anche in un periodo più lungo. Come abbiamo visto dai risultati del Bias Finder, l’andamento medio di S&P500 pare poter supportare questa ipotesi in tutta la seconda metà del mese di dicembre.

Ottimizzazione del trading system Rally di Natale

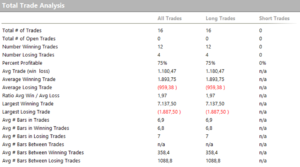

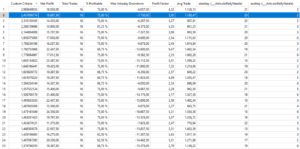

Proviamo quindi a ottimizzare la finestra temporale in cui effettuare il nostro “trade di fine anno”, supponendo di andare long tra l’1 e il 30 dicembre, per chiudere la posizione dopo massimo 6 giorni di borsa aperta a gennaio del nuovo anno. I risultati di questa ottimizzazione sul nostro trading system sono riportati in Figura 6, ordinati per rapporto Net Profit / Max Drawdown.

Modificare la finestra temporale individuata da Hirsch non porta a particolari benefici in termini di risultati: iniziare per esempio il trade il 13 dicembre per chiuderlo il secondo giorno di gennaio, potrebbe permettere di aumentare il net profit e l’average trade, ma questo a scapito del max drawdown, mentre la percentuale di successo rimane praticamente sempre intorno al 75%. Chiaramente non abbiamo preso in esame stop loss, take profit o altri parametri che potrebbero ulteriormente migliorare la strategia, ma non era questo lo scopo della nostra analisi.

Conclusioni sul trading system Rally di Natale

In conclusione, possiamo dire che il “Santa Claus Rally” così come definito da Hirsch, pare effettivamente essere una tendenza statisticamente rilavante sui mercati azionari, anche se nell’intenzione del suo autore è nato per essere un indicatore dell’andamento futuro dei mercati, più che un’opportunità di trading. Quindi, che cosa ci dobbiamo aspettare per questa fine del 2022? Un “Santa Claus rally” oppure no? Ormai l’anno è terminato, non ci resta che osservare cosa accadrà nel 2023 per capire se questo fenomeno è davvero indicativo del futuro andamento dei mercati.

Vuoi un aiuto per migliorare il tuo approccio al trading? Clicca qui >>>

Alla prossima!

Andrea Unger