Un premier troppo «banchiere»

«La politica non deve mettere bocca nelle banche». Il presidente del Consiglio, Matteo Renzi, ripete questa frase un po’ troppo spesso. Tanto da far pensare che il disinteresse alla questione bancaria sia più apparente che effettivo. In questi due anni e mezzo di governo dell’ex sindaco di Firenze abbiamo assistito, infatti, a un’ingerenza senza precedenti in materia finanziaria. Prima la riforma delle Popolari, poi quella del Credito cooperativo, poi il recepimento pedissequo del bail in (che ha determinato un esito infausto per Banca Etruria, Banca Marche, CariFerrara e CariChieti e per i sottoscrittori delle loro obbligazioni subordinati), poi il varo della Gacs, infine la partecipazione (esterna) alla nascita del Fondo Atlante. Ultimo ma non meno importante la regia (occulta) del piano di cessione delle sofferenze di Mps (il Tesoro è comunque il primo azionista) con conseguente defenestrazione dell’amministratore delegato Fabrizio Viola. Insomma, un elenco non certo consono a un governo che in realtà si propone di allontanare la politica dalle banche. D’altronde, le vicissitudini dell’istituto senese minacciano l’esito del referendum costituzionale al quale Renzi ha legato la propria sorte in politica e, dunque, si tratta di una mina da disinnescare prima che possa esplodere nel momento clou. Peccato che in questo modo a essere penalizzato sia proprio il mercato che avrebbe bisogno di valutare serenamente (e senza interferenze) quale sia la strategia da seguire.

Ma l’intemerata che ha suscitato le maggiori polemiche è stata quella di una decina di giorni fa in quel di Cernobbio allorquando il presidente del Consiglio ha sottolineato l’esigenza di nuove aggregazioni bancarie sottolineando che il numero di 328mila dipendenti degli istituti di credito è «sproporzionato» e profetizzando che «da qui a 10 anni ci saranno 150mila-200mila bancari» in virtù della rivoluzione digitale che rende il vecchio sportellista sempre meno utile al cliente. Insomma, non abbiamo solo un premier banchiere, ma anche consulente d’azienda. La risposta dei sindacati (Fabi in primo luogo) è stata durissima con minaccia di sciopero generale annessa.

Non è un caso che Eliano Omar Lodesani, presidente del Comitato affari sindacali e del Lavoro dell’Abi, abbia cercato subito di tamponare la falla nelle relazioni industriali aperta dal premier. «Le banche italiane sono la più grande rete retail del nostro Paese», ha commentato ricordando che «le persone sono al centro del nostro mestiere, perché fanno la vera differenza, ogni giorno e saranno sempre determinanti nel fare la differenza, anche in un mondo più “robotizzato”». Le banche, ha ricordato, insieme ai sindacati hanno gestito diversi momenti difficili anche per il nostro Paese, cercando di contenere l’impatto sociale nel rispetto delle persone e delle loro famiglie. Di qui la necessità che banche, governo e sindacati si siedano attorno a un tavolo per stringere «un Patto per il Paese, che inizi dalle persone per il benessere di tutti». Non a caso il governo Renzi ha allungato di due anni (da 5 a 7) lo scivolo garantito ai bancari in caso di ristrutturazioni aziendali tramite il Fondo esuberi, alimentato dagli stessi istituti.

Non è un caso che Eliano Omar Lodesani, presidente del Comitato affari sindacali e del Lavoro dell’Abi, abbia cercato subito di tamponare la falla nelle relazioni industriali aperta dal premier. «Le banche italiane sono la più grande rete retail del nostro Paese», ha commentato ricordando che «le persone sono al centro del nostro mestiere, perché fanno la vera differenza, ogni giorno e saranno sempre determinanti nel fare la differenza, anche in un mondo più “robotizzato”». Le banche, ha ricordato, insieme ai sindacati hanno gestito diversi momenti difficili anche per il nostro Paese, cercando di contenere l’impatto sociale nel rispetto delle persone e delle loro famiglie. Di qui la necessità che banche, governo e sindacati si siedano attorno a un tavolo per stringere «un Patto per il Paese, che inizi dalle persone per il benessere di tutti». Non a caso il governo Renzi ha allungato di due anni (da 5 a 7) lo scivolo garantito ai bancari in caso di ristrutturazioni aziendali tramite il Fondo esuberi, alimentato dagli stessi istituti.

Ma Renzi e Lodesani, in realtà, di cosa parlano? Come si dice nel gergo del marketing, sta cambiando il modello distributivo: le banche propongono e creano nuovi tipi di filiale, pensate come piazze per fare affari, anche perché nel mondo iperconnesso le operazioni di base (bonifici, pagamenti di bollette, giroconti, versamenti) sono diventate commodity per cui nessun italiano è più disposto a spendere un centesimo per questi servizi, anche perché può fare tutto dal computer di casa o ancora meglio dal cellulare.

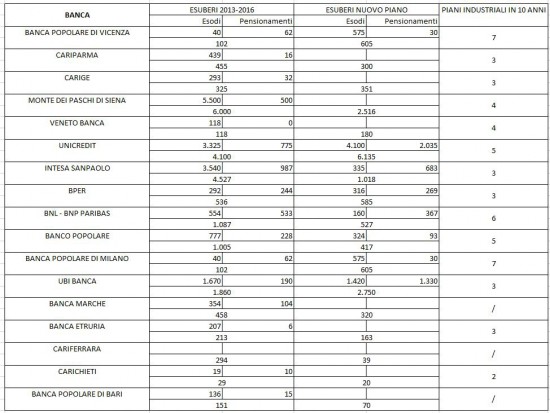

Il risultato dell’equazione sono i tagli al personale. Dal 2013 al 31 marzo 2016 le banche italiane hanno pensionato 11.988 lavoratori e altri 16.109 sono pronti ad uscire entro il 2020 in base agli accordi sindacali sugli ultimi piani industriali. Di questi 8.928 sono potenzialmente prepensionabili.

Dal 2009 al 2016 sono stati tagliati sul territorio 3.972 sportelli, di cui 1.697 nell’ultimo triennio.

In particolare nelle cinque maggiori banche italiane recentemente sottoposte a stress test dell’Eba, Intesa Sanpaolo, UniCredit, Mps, Banco Popolare e Ubi Banca, dal 2009 al 2015 sono state chiuse o cedute 4.439 filiali. I calcoli sono della Fabi , il principale sindacato dei bancari guidato dal segretario generale Lando Maria Sileoni, che però non ci sta e con questi numeri invia un segnale politico all’Abi di Antonio Patuelli e al governo di Matteo Renzi, che sta lavorando sull’anticipo pensionistico.

«In dieci anni nei 14 principali gruppi bancari italiani i piani industriali sono cambiati o sono stati aggiornati in media 3,5 volte (vedi tabella sopra), media che sale a 4 se si considerano i cinque maggiori gruppi creditizi , Intesa, Unicredit, Mps, Banco Popolare e Ubi», attacca Sileoni. Insomma, tra i banchieri del Bel Paese aleggia un certo grado di indecisione se non di vera e propria confusione. Senza contare che negli ultimi sette anni i modelli distributivi sono stati modificati una media di una volta ogni due anni, quindi tre volte in 6 anni, creando disorientamento nella clientela e nei lavoratori bancari, facendo perdere il contatto col territorio. «Ci riferiamo in particolare alla revisione del modello di sportello, alla creazione di mini-agenzie, all’accentramento di servizi dalla filiale alle aree o alla direzione generale, alla realizzazione di filiali capogruppo con conseguente riduzione del numero dei direttori di filiale dei principali gruppi bancari, all’accentramento dell’attività di crediti anomali, alla divisione della clientela in retail, private e corporate, al recupero crediti e trasferimento competenze sull’estero commerciale», prosegue Sileoni, che lo scorso febbraio ha lanciato un proprio modello di banca del futuro, basato invece sulla ricerca di nuovi ricavi e mansioni per salvare l’occupazione, aggiungendo che «la stessa considerazione va fatta per l’autonomia per la concessione di affidamenti e mutui per i direttori di filiali, anche questa rivista un media di una volta ogni tre anni».

In cauda veneno Sileoni sprona quindi il governatore di Bankitalia Ignazio Visco e il ministro del Tesoro Pier Carlo Padoan, auspicando da parte loro «interventi più incisivi» per arginare «le consulenze milionarie soprattutto in ambito informatico, alle sponsorizzazioni selvagge e inutili come quelle per esempio del raduno delle macchine d’epoca, del finanziamento d’improbabili circoli culturali, del finanziamento di sagre e feste di dubbio valore, di sponsorizzazioni per attività sportive professionistiche che non hanno alcun senso, mentre rappresenta un alto valore sociale sponsorizzare le attività sportive dilettantistiche». Allo stesso modo, Visco e Padoan devono agire con più forza rispetto alla «necessità di ridurre gli alti stipendi dei manager, dei consigli d’amministrazione, dei comitati di gestione e di sorveglianza, delle consulenze milionarie, dell’attività del recupero crediti e della cessione dei non performing loans. Attività quest’ultima che crea odiosi interventi sui territori a danno della clientela».

In cauda veneno Sileoni sprona quindi il governatore di Bankitalia Ignazio Visco e il ministro del Tesoro Pier Carlo Padoan, auspicando da parte loro «interventi più incisivi» per arginare «le consulenze milionarie soprattutto in ambito informatico, alle sponsorizzazioni selvagge e inutili come quelle per esempio del raduno delle macchine d’epoca, del finanziamento d’improbabili circoli culturali, del finanziamento di sagre e feste di dubbio valore, di sponsorizzazioni per attività sportive professionistiche che non hanno alcun senso, mentre rappresenta un alto valore sociale sponsorizzare le attività sportive dilettantistiche». Allo stesso modo, Visco e Padoan devono agire con più forza rispetto alla «necessità di ridurre gli alti stipendi dei manager, dei consigli d’amministrazione, dei comitati di gestione e di sorveglianza, delle consulenze milionarie, dell’attività del recupero crediti e della cessione dei non performing loans. Attività quest’ultima che crea odiosi interventi sui territori a danno della clientela».

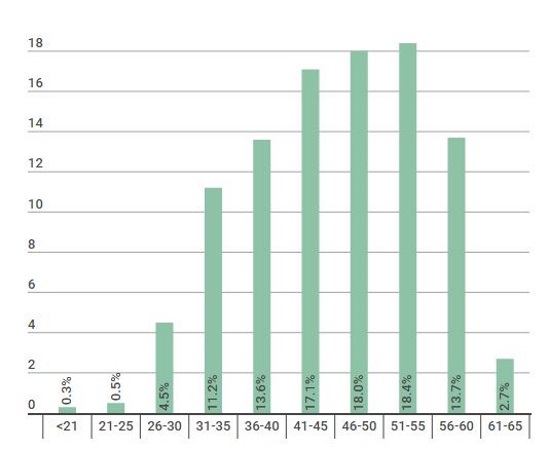

Come si vede dal grafico sopra, la leva dei pensionamenti di vecchiaia non è utilizzabile perché nel’ambito delle ristrutturazioni è stata ampiamente sfruttata e quindi nelle piante organiche non ci sono dipendenti over 65. Dunque, l’unica strada è quella delle pensioni di anzianità, magari con lo scivolo del Fondo esuberi. La maggior parte dei bancari (36,4%) si trova, infatti, nella fascia tra i 46 e i 55 anni, in maggioranza dirigenti e quadri direttivi. Come in ogni posto di lavoro, la presenza di giovani è piuttosto limitata: solo il 5% dei dipendenti ha tra i 21 e i 30 anni. Negli ultimi sei anni, ricorda la Fabi, il 3,6% dell’attuale popolazione bancaria di 300mila addetti è rappresentato da 10.800 lavoratori che sono stati esternalizzati e conseguentemente sono usciti dall’organico complessivo dei lavoratori delle banche. «Partendo dal presupposto che attraverso i prepensionamenti volontari sono usciti in 10 anni circa 60mila lavoratori, allungando da 5 a 7 anni la permanenza dei lavoratori stessi nel Fondo esuberi, noi siamo convinti di risolvere definitivamente il problema delle eccedenze di personale per i prossimi tre anni», conclude Sileoni. La Fabi pone però una precondizione: le banche finanziano la indennità di disoccupazione (Naspi) per tutte le categorie di addetti, pagando a fondo perduto circa 200 milioni di euro l’anno allo Stato. Se per tre anni le banche potessero utilizzare questi soldi per finanziare i due anni in più di durata (da 5 a 7 anni) del Fondo esuberi, il problema sarebbe risolto. La seconda condizione è la seguente: «Tutti i prepensionamenti dovranno rimanere su base volontaria, come fino a oggi fatto, con l’adesione del 95% dei lavoratori interessati perché mantenendo la volontarietà, la quasi totalità dei lavoratori ha aderito con soddisfazione ai prepensionamenti (all’assegno di sostegno al reddito del fondo esuberi viene normalmente aggiunto un importo concordato in sede aziendale, che permette al lavoratore di andare in prepensionamento volontario con un assegno pari tra l’80% o l’85% dell’ultimo stipendio)».

Wall & Street

(aggiornato il 12 settembre 2016)