L’Europa distrugge le banche

Le sofferenze nette delle banche italiane ad aprile 2017 ammontavano a 77,2 miliardi di euro, in flessione rispetto ai 77,8 miliardi di marzo e agli 86,8 miliardi di dicembre 2016. Rispetto al picco di 89 miliardi toccato a novembre 2015, si registra una riduzione delle sofferenze nette di oltre il 13 per cento. Il rapporto sofferenze nette su impieghi totali si è ridotto a 4,42% (era 4,89% a fine 2016 e 0,86% prima della crisi). I dati elaborati dall’Abi mostrano che la situazione degli Npl è in leggero miglioramento, ma le crisi di Mps, di Popolare Vicenza, di Veneto Banca e di Carige sono sempre lì a ricordarci che il nostro Paese è sull’orlo del baratro. La Commissione Ue e l’Ecofin stanno definendo una bozza di testo introduttivo, dedicato specificatamente, ai problemi dei crediti inesigibili delle banche. In tale documento saranno indicate linee guida, soprattutto su come dovrà operare una «società di gestione degli attivi» (la bad bank di sistema), atta ad acquistare direttamente da banche in difficoltà i prestiti di crediti in default che ne paralizzano i bilanci. Condicio necessaria dell’operazione: non effettuare le cessioni a prezzi di svendita. Occorre notare come la discussione sia relativa a interventi da effettuarsi su base nazionale essendo tramontata sul nascere la possibilità di una bad bank europea avanzata a inizio 2017 dall’Eba. La ragione è sempre la stessa: la Germania vuole solo i benefici dell’Europa, ma non è pronta a condividere alcunché.

È un argomento che Wall & Street sta segnalando da tempo, ma che poi non trova effettivamente riscontro nella cronaca quotidiana perché a Bruxelles si sta svolgendo un’altra battaglia sull’opportunità di lasciare alla Commissione Ue, così com’è stato finora la possibilità di giudicare i bilanci degli Stati membri o se, come vorrebbe la Germania, affidare questo compito a un’Authority terza le cui valutazioni imporrebbero ai singoli Stati correzioni automatiche ex tunc e non dopo defatiganti trattative volte a diminuire gli impatti dell’austerity, come accade sempre all’Italia che, anno dopo anno, pietisce margini di flessibilità per il proprio deficit. Che, sia detto, rientra sempre nei margini del Patto di Stabilità, ma che in realtà non dovrebbe essere tale (cioè dovremmo chiudere i nostri bilanci con un avanzo) perché il nostro Paese si è impegnato a ridurre il proprio debito monstre di 2.270 miliardi di euro.

Che cosa hanno in comune i due argomenti? I 20 miliardi stanziati dallo Stato per ricapitalizzare preventivamente gli istituti in difficoltà. Se passasse l’idea dell’Authority indipendente sui conti pubblici, l’Italia sarebbe costretta a rientrare dall’esposizione o, in alternativa, ad accettare il commissariamento della Troika per avallare questo tipo di interventi a fronte di un piano composto di riforme strutturali, tasse patrimoniali e, in ultima istanza, ristrutturazione del debito pubblico. Va da sé che se, invece, il tema della bad bank europea diventasse prioritario, questo scenario diventerebbe meno probabile. Ecco perché la questione bancaria e quella del debito pubblico vanno a braccetto.

«Fino al 2013 tutti i principali Paesi Ue hanno risanato e ristrutturato profondamente i propri sistemi bancari, con un massiccio ricorso a risorse pubbliche mentre l’Italia non ha affrontato il problema» anche se, ha osservato il presidente della Consob, Giuseppe Vegas in audizione al Senato, «stava già esplodendo». Questa sottolineatura ha in sé una risposta implicita essendo i governi in carica nel 2013, quello Monti e quello Letta, totalmente proni ai diktat della Germania e di Bruxelles e perciò incapaci di giustificare qualsiasi intervento pubblico che, ancorché necessario, si sarebbe configurato come un aumento del deficit in un Paese di fatto commissariato. Il governo Monti con la sua politica restrittiva ha poi la responsabilità di aver aggravato l’incremento monstre delle sofferenze portando molte imprese al fallimento per eccesso di tasse. Mario Monti e il suo mentore Giorgio Napolitano oggi sono considerati «eroi della patria», soprattutto a Berlino. E sappiamo il perché.

«Fino al 2013 tutti i principali Paesi Ue hanno risanato e ristrutturato profondamente i propri sistemi bancari, con un massiccio ricorso a risorse pubbliche mentre l’Italia non ha affrontato il problema» anche se, ha osservato il presidente della Consob, Giuseppe Vegas in audizione al Senato, «stava già esplodendo». Questa sottolineatura ha in sé una risposta implicita essendo i governi in carica nel 2013, quello Monti e quello Letta, totalmente proni ai diktat della Germania e di Bruxelles e perciò incapaci di giustificare qualsiasi intervento pubblico che, ancorché necessario, si sarebbe configurato come un aumento del deficit in un Paese di fatto commissariato. Il governo Monti con la sua politica restrittiva ha poi la responsabilità di aver aggravato l’incremento monstre delle sofferenze portando molte imprese al fallimento per eccesso di tasse. Mario Monti e il suo mentore Giorgio Napolitano oggi sono considerati «eroi della patria», soprattutto a Berlino. E sappiamo il perché.

Ecco perché bisognerebbe rivedere le norme sulle ricapitalizzazioni precauzionali. La proposta di revisione della direttiva europea BRRD (Bank Recovery and Resolution Directive) sulla risoluzione delle crisi bancarie avanzata da Vegas, prevede di «valutare la possibilità di considerare le risultanze degli stress test come mero elemento valutativo interno della Bce per la formalizzazione di richieste di obiettivi di Cet1 specifici per le singole banche» e di «eliminare l’automatismo fra shortfall di capitale in scenari avversi estremi e obbligo di ricapitalizzazione». Un’altra modifica richiesta è il maggiore spazio di manovra per l’intervento dei fondi pubblici nel capitale delle banche. È vero che in questo modo i contribuenti sarebbero chiamati a pagare per gestioni dissennate, ma allora spiegateci perché tutti cercano di evitare il bail in, come dimostra il recente esempio di Santander, cavaliere bianco del Banco Popular. Anche l’acquisizione effettuata da Intesa Sanpaolo della rete e degli asset di Veneto Banca e di Banca Popolare di Vicenza non modifica in alcun modo lo scenario fin qui descritto perché, in pratica, si è replicata la stessa soluzione delle quattro banche risolte (Banca Etruria, Banca Marche, CariFerrara e CariChieti) con la unica differenza che a intervenire per la gestione della bad bank potrebbe essere lo Stato direttamente e non il Fondo italiano di risoluzione. La musica non cambia e ci sarà il burden sharing per gli obbligazionisti.

Ecco perché bisognerebbe rivedere le norme sulle ricapitalizzazioni precauzionali. La proposta di revisione della direttiva europea BRRD (Bank Recovery and Resolution Directive) sulla risoluzione delle crisi bancarie avanzata da Vegas, prevede di «valutare la possibilità di considerare le risultanze degli stress test come mero elemento valutativo interno della Bce per la formalizzazione di richieste di obiettivi di Cet1 specifici per le singole banche» e di «eliminare l’automatismo fra shortfall di capitale in scenari avversi estremi e obbligo di ricapitalizzazione». Un’altra modifica richiesta è il maggiore spazio di manovra per l’intervento dei fondi pubblici nel capitale delle banche. È vero che in questo modo i contribuenti sarebbero chiamati a pagare per gestioni dissennate, ma allora spiegateci perché tutti cercano di evitare il bail in, come dimostra il recente esempio di Santander, cavaliere bianco del Banco Popular. Anche l’acquisizione effettuata da Intesa Sanpaolo della rete e degli asset di Veneto Banca e di Banca Popolare di Vicenza non modifica in alcun modo lo scenario fin qui descritto perché, in pratica, si è replicata la stessa soluzione delle quattro banche risolte (Banca Etruria, Banca Marche, CariFerrara e CariChieti) con la unica differenza che a intervenire per la gestione della bad bank potrebbe essere lo Stato direttamente e non il Fondo italiano di risoluzione. La musica non cambia e ci sarà il burden sharing per gli obbligazionisti.

Come se non bastassero i lacci e i lacciuoli europei, anche la regolamentazione bancaria internazionale rappresenta un ulteriore elemento di instabilità. Il passaggio al nuovo principio contabile Ifrs9 prevede che dal 2018 gli istituti debbano fare accantonamenti basati anche sulle perdite attese e non più solo su quelle registrate. Il rischio, di fatto, è che si registri così un’impennata delle perdite attese sul credito dal prossimo anno. L’Ecofin della scorsa settimana ha cercato di porre un minimo rimedio. È prevista infatti l’introduzione di un periodo transitorio che dovrebbe avere una durata massima di cinque anni a partire dal primo gennaio 2018. Durante questa fase la parte delle rettifiche attese che possono essere incluse nel capitale Cet1 diminuirà nel tempo fino a zero per entrare a pieno regime nel gennaio 2023. L’altra novità destinata a essere approvata in corsia preferenziale è relativa alla nuova definizione di una gerarchia comune delle passività in caso di bail in. È previsto il varo di una nuova classe di obbligazioni non garantite (le non preferred senior) che, come sul modello francese, nella scala gerarchica degli asset soggetti a bail-in si inseriranno tra i prestiti subordinati e i senior bond.

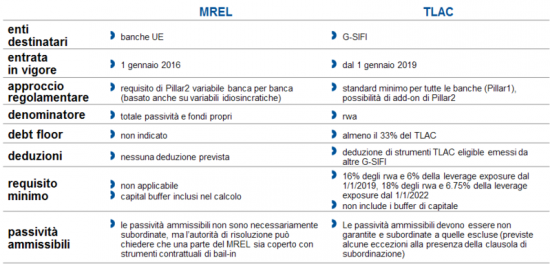

«L’Italia deve quindi introdurre i non preferred senior bond: nuovi strumenti finanziari creati con la funzione specifica di “cuscinetto tecnico” tra i prestiti subordinati e le obbligazioni senior, incrementando così l’ordine dei bond soggetti a bail in nei casi specifici di insolvenza e consequenzialmente permettendo alla banche di essere più elastiche nell’assorbimento delle eventuali perdite», spiega Fabio Accinelli, esperto di diritto finanziario. In questo modo, aggiunge, sarà meno difficile sottostare ai nuovi vincoli di definizione della struttura del passivo stabiliti dalla BRRD. Si tratta del MREL (requisito minimo di fondi propri e passività computabili) e del TLAC (requisito di capacità complessiva di assorbimento delle perdite). Nel grafico sottostante, elaborato da Prometeia, sono evidenziate le specificità dei due nuovi parametri.

Secondo Accinelli, comunque, «la bad bank di sistema, ravvisabile nell’asset management company a livello nazionale è necessaria perché è di fondamentale importanza evitare la svendita dei non performing loans riducendo al contempo la percentuale, troppo elevata, dei crediti deteriorati rispetto agli impieghi». Sofferenze e bail in sono, di fatto, due problemi collegati. Quando una banca risulta non essere in grado di ricapitalizzarsi, tramite un aumento di capitale tra i soci e/o il libero mercato, per coprire il passivo di bilancio, l’eventuale soluzione dell’ingresso dello Stato nel capitale della banca (come nel caso del Monte dei Paschi) economicamente conduce a un burden sharing, ovvero alla distruzione di fatto delle perdite fino ai sottoscrittori dei prestiti subordinati.

«All’Europa occorre una nuova governance politico-economica – osserva Accinelli – di modo da superare, anche in Italia, gli approcci basati soltanto sull’austerità e da orientarsi verso politiche di sviluppo». Una soluzione anti-austerity, secondo Accinelli potrebbero essere nuovi strumenti finanziari flessibili in grado di supportare interventi rapidi per situazioni di momentanea ed occasionale criticità dei Paesi Ue, come gli European Drawing Rights (EDR), cioè diritti speciali di prelievo modellati sulla base dell’unità di misera delle riserve del Fondo monetario internazionale. «Gli EDR diverrebbero una sorta di moneta sintetica a circolazione vincolata, con un unità convenzionale di conto avente parità 1 a 1 con l’euro, i tassi convenzionali da applicare sarebbero contenuti, non essendo, tali strumenti finanziari, soggetti ai mercati e quindi alla speculazione internazionale. Possiamo di fatto definirli strumenti di pronto intervento “pro crescita”, veri e propri antidoti all’odierna politica europea di austerity, tasse e sangue», conclude.

Wall & Street