Scegli la tua recessione

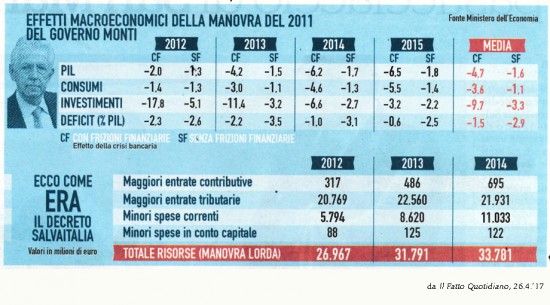

L’austerità imposta dal Fiscal Compact e realizzata in Italia dal governo-fantoccio (di Bruxelles e Berlino) di Mario Monti è costata circa 300 miliardi di Pil tra il 2012 e il 2015 con un calo medio annuo di quasi il 10% degli investimenti e del 3,6% dei consumi. Gli effetti sulla ricchezza prodotta in Italia sono stati pari invece al 4,7% in media, cioè circa 75 miliardi l’anno per il quadriennio. È quanto ha messo nero su bianco il ministro dell’Economia, Pier Carlo Padoan, in un box a pagina 17 del Piano Nazionale di Riforma (Pnr) allegato al Def per convincere la Commissione Ue che ulteriori sacrifici sarebbero esiziali per l’economia italiana e ciò sulla base di un modello econometrico (Igem) che considera anche gli effetti di trascinamento sul comparto del credito. La stangata del 2012-2015 è stata riassunta da Il Fatto Quotidiano con il grafico in basso.

L’austerità imposta dal Fiscal Compact e realizzata in Italia dal governo-fantoccio (di Bruxelles e Berlino) di Mario Monti è costata circa 300 miliardi di Pil tra il 2012 e il 2015 con un calo medio annuo di quasi il 10% degli investimenti e del 3,6% dei consumi. Gli effetti sulla ricchezza prodotta in Italia sono stati pari invece al 4,7% in media, cioè circa 75 miliardi l’anno per il quadriennio. È quanto ha messo nero su bianco il ministro dell’Economia, Pier Carlo Padoan, in un box a pagina 17 del Piano Nazionale di Riforma (Pnr) allegato al Def per convincere la Commissione Ue che ulteriori sacrifici sarebbero esiziali per l’economia italiana e ciò sulla base di un modello econometrico (Igem) che considera anche gli effetti di trascinamento sul comparto del credito. La stangata del 2012-2015 è stata riassunta da Il Fatto Quotidiano con il grafico in basso.

Come scrivono i colleghi Di Foggia e Palombi, «a livello scientifico, non è una notizia per nessuno: una manovra di tagli e tasse, specie durante una crisi, distrugge Pil». Lo imparano tutti gli studenti di giurisprudenza e di economia nelle prime lezioni di politica economica. Ovviamente, se il loro insegnante ha una formazione più o meno liberale. La proskynesis di Monti ad Angela Merkel ha, pertanto, aggravato il peso del fisco sulle spalle dei contribuenti.

Guardiamo questo recente grafico del Sole 24 Ore nel quale si confronta il Total Tax Rate (aliquota fiscale totale che si misura come rapporto tra la somma complessiva di tutte le imposte ed i contributi obbligatori a carico delle aziende in proporzione ai profitti dopo la regolare contabilizzazione delle deduzioni ed esenzioni consentite) italiano con quello dei principali Paesi sviluppati. L’Italia, secondo i dati della Banca Mondiale, è all’ultimo posto a livello Ue e al 141° nel ranking globale. Italia e Francia sono tra i peggiori con valori prossimi al 66 per cento. Ben lontani dal 25% dell’Irlanda, dal 16% della Germania, dal 33% della Gran Bretagna, dal 49% della Grecia, dal 42% del Portogallo ben al di sopra del 58% della Spagna. Allo smisurato prelievo fiscale si somma un sistema burocratico complicato: un imprenditore italiano effettua in un anno, più di 15 versamenti al fisco contro i 9 di un imprenditore tedesco, gli 8 di un imprenditore inglese, spagnolo o francese. Gli adempimenti fiscali, per una azienda media italiana, occupano circa 270 ore di lavoro amministrativo, a fronte delle 110 di una concorrente britannica.

Guardiamo questo recente grafico del Sole 24 Ore nel quale si confronta il Total Tax Rate (aliquota fiscale totale che si misura come rapporto tra la somma complessiva di tutte le imposte ed i contributi obbligatori a carico delle aziende in proporzione ai profitti dopo la regolare contabilizzazione delle deduzioni ed esenzioni consentite) italiano con quello dei principali Paesi sviluppati. L’Italia, secondo i dati della Banca Mondiale, è all’ultimo posto a livello Ue e al 141° nel ranking globale. Italia e Francia sono tra i peggiori con valori prossimi al 66 per cento. Ben lontani dal 25% dell’Irlanda, dal 16% della Germania, dal 33% della Gran Bretagna, dal 49% della Grecia, dal 42% del Portogallo ben al di sopra del 58% della Spagna. Allo smisurato prelievo fiscale si somma un sistema burocratico complicato: un imprenditore italiano effettua in un anno, più di 15 versamenti al fisco contro i 9 di un imprenditore tedesco, gli 8 di un imprenditore inglese, spagnolo o francese. Gli adempimenti fiscali, per una azienda media italiana, occupano circa 270 ore di lavoro amministrativo, a fronte delle 110 di una concorrente britannica.

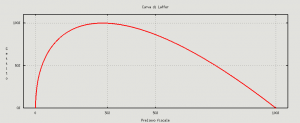

«Appare chiaro che la legge di Bilancio 2018 dovrà rimettere in moto la nostra economia, dando nuovo impulso a tutta l’imprenditoria italiana», sottolinea Fabio Accinelli, esperto di diritto finanziario, aggiungendo che «solo così, oltre ad incentivare il mercato nazionale, si potrà rilanciare in modo aggressivo l’immagine del paese Italia anche per i capitali e le imprese straniere, facilitando la loro delocalizzazione nel nostro territorio». Secondo Accinelli, «una soluzione ottimale sarebbe varare un immediato e drastico taglio delle tasse, sia per le imprese che per le persone fisiche, applicando la teoria della curva di Laffer». La teoria di Arthur Laffer, economista americano molto vicino all’amministrazione Reagan, sostiene che un taglio drastico sulle tasse sia in grado di generare una crescita stabile e duratura generando inoltre nuovi introiti fiscali tali da bilanciare e quindi superare quelli persi con la riduzione delle aliquote fiscali. Accinelli evidenzia come il gettito perso a seguito dei minori versamenti delle imprese italiane potrebbe essere bilanciato dall’attrazione dei capitali delocalizzati.

«Appare chiaro che la legge di Bilancio 2018 dovrà rimettere in moto la nostra economia, dando nuovo impulso a tutta l’imprenditoria italiana», sottolinea Fabio Accinelli, esperto di diritto finanziario, aggiungendo che «solo così, oltre ad incentivare il mercato nazionale, si potrà rilanciare in modo aggressivo l’immagine del paese Italia anche per i capitali e le imprese straniere, facilitando la loro delocalizzazione nel nostro territorio». Secondo Accinelli, «una soluzione ottimale sarebbe varare un immediato e drastico taglio delle tasse, sia per le imprese che per le persone fisiche, applicando la teoria della curva di Laffer». La teoria di Arthur Laffer, economista americano molto vicino all’amministrazione Reagan, sostiene che un taglio drastico sulle tasse sia in grado di generare una crescita stabile e duratura generando inoltre nuovi introiti fiscali tali da bilanciare e quindi superare quelli persi con la riduzione delle aliquote fiscali. Accinelli evidenzia come il gettito perso a seguito dei minori versamenti delle imprese italiane potrebbe essere bilanciato dall’attrazione dei capitali delocalizzati.

La curva di Laffer, come visibile nel grafico sopra, mette in rilievo come il gettito tenda a scendere quando il total tax rate superi il 30% in quanto, superando quel punto di massimo, l’attività economica non è più conveniente per l’imprenditore e quindi, per lo Stato. È chiaro (e Padoan l’ha già detto a Bruxelles cercando di strappare nuova flessibilità per disinnescare i 15 miliardi di euro di clausole di salvaguardia su Iva e accise) che un nuovo aumento di imposte disincentiverebbe l’attività economica nazionale riducendo così il gettito fiscale in misura sempre crescente fino al punto di rottura in cui il prelievo fiscale massimo causerebbe l’azzeramento del gettito fiscale. «Questa è la dimostrazione tangibile del fatto che una pressione fiscale eccessiva ha come conseguenza logica l’evasione e l’elusione fiscale», conclude Accinelli osservando che «dal punto di vista macroeconomico ci troveremmo di fronte al fiscal cliff (baratro fiscale) nel quale il tracollo economico, dovuto ad un aumento delle tasse, causerebbe una drastica diminuzione della spesa pubblica e il crollo del Pil».

La curva di Laffer, come visibile nel grafico sopra, mette in rilievo come il gettito tenda a scendere quando il total tax rate superi il 30% in quanto, superando quel punto di massimo, l’attività economica non è più conveniente per l’imprenditore e quindi, per lo Stato. È chiaro (e Padoan l’ha già detto a Bruxelles cercando di strappare nuova flessibilità per disinnescare i 15 miliardi di euro di clausole di salvaguardia su Iva e accise) che un nuovo aumento di imposte disincentiverebbe l’attività economica nazionale riducendo così il gettito fiscale in misura sempre crescente fino al punto di rottura in cui il prelievo fiscale massimo causerebbe l’azzeramento del gettito fiscale. «Questa è la dimostrazione tangibile del fatto che una pressione fiscale eccessiva ha come conseguenza logica l’evasione e l’elusione fiscale», conclude Accinelli osservando che «dal punto di vista macroeconomico ci troveremmo di fronte al fiscal cliff (baratro fiscale) nel quale il tracollo economico, dovuto ad un aumento delle tasse, causerebbe una drastica diminuzione della spesa pubblica e il crollo del Pil».

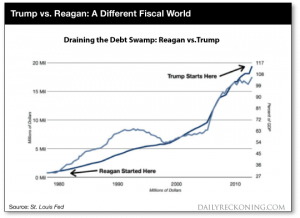

I buoni risultati dell’amministrazione Reagan, come si vede nel grafico a fianco, furono raggiunti a spese di un aumento del debito pubblico. A differenza di quanto fece in Gran Bretagna Margareth Thatcher, i tagli delle tasse di Reagan non comportarono una diminuzione della spesa pubblica che restò elevata causando il progressivo aumento del debito. che a tutt’oggi costituisce un problema per l’amministrazione Trump.

I buoni risultati dell’amministrazione Reagan, come si vede nel grafico a fianco, furono raggiunti a spese di un aumento del debito pubblico. A differenza di quanto fece in Gran Bretagna Margareth Thatcher, i tagli delle tasse di Reagan non comportarono una diminuzione della spesa pubblica che restò elevata causando il progressivo aumento del debito. che a tutt’oggi costituisce un problema per l’amministrazione Trump.

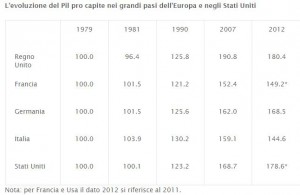

La morigeratezza thatcheriana nel 1981 (a due anni dall’insediamento a Downing Street) aveva prodotto una recessione più che compensata nei 9 anni successivi in cui restò in carica. Il moltiplicatore della spesa pubblica in fasi di espansione economica come nei primi anni ’80 funziona tant’è vero che nel periodo 1979-1990 l’Italia crebbe più degli Usa e della Gran Bretagna grazie al mix deficit + svalutazione competitiva. Dunque, le tasse producono recessione e i tagli delle tasse compensati da tagli alla spesa producono recessione anch’essi nella fase iniziale di adozione di questa politica. Ne consegue che, per un Paese altamente indebitato come l’Italia, bisogna scegliere una recessione. Non avendo mai adottato il modello liberista thatcheriano, forse è preferibile la seconda.

La morigeratezza thatcheriana nel 1981 (a due anni dall’insediamento a Downing Street) aveva prodotto una recessione più che compensata nei 9 anni successivi in cui restò in carica. Il moltiplicatore della spesa pubblica in fasi di espansione economica come nei primi anni ’80 funziona tant’è vero che nel periodo 1979-1990 l’Italia crebbe più degli Usa e della Gran Bretagna grazie al mix deficit + svalutazione competitiva. Dunque, le tasse producono recessione e i tagli delle tasse compensati da tagli alla spesa producono recessione anch’essi nella fase iniziale di adozione di questa politica. Ne consegue che, per un Paese altamente indebitato come l’Italia, bisogna scegliere una recessione. Non avendo mai adottato il modello liberista thatcheriano, forse è preferibile la seconda.

Wall & Street