Salvare l’Italia salvando le banche

Il 7 e l’8 aprile a Malta i ministri finanziari della UE, dopo tanti indugi, si troveranno a discutere, per la prima volta, dei crediti in default delle banche. L’incontro verterà su quanto predisposto dal Comitato servizi finanziari del Consiglio Ue, composto dai più alti dirigenti e tecnici finanziari dei vari dicasteri europei e presieduto da Vincenzo La Via, direttore generale del Tesoro.

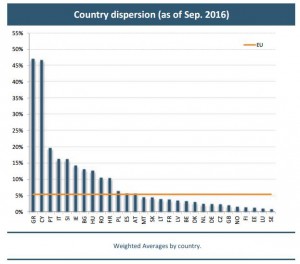

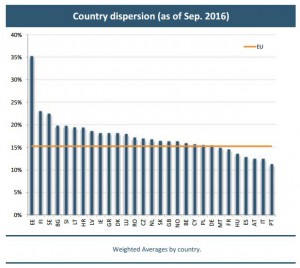

Il Pil italiano vale meno di un sesto del totale Ue, però i suoi distressed asset (attivi problematici) sono più di un terzo del totale relativo alle 122 principali banche europee. Tale record negativo vede l’Italia con crediti deteriorati rappresentati da un prestito su cinque concessi (come emerge dalla media ponderata calcolata dall’Eba) . I 14 principali istituti italiani al 30 settembre scorso avevano in portafoglio 284,4 miliardi di crediti dubbi: solamente 1,6 miliardi in meno rispetto a tre mesi prima, e ciò nonostante siano aumentati in maniera considerevole gli accantonamenti in seno agli stessi istituti. In Italia il problema è stato affrontato con uno schema di cartolarizzazione dei crediti deteriorati tramite una garanzia statale (GACS) con un fondo guidato da enti e soggetti privati denominato Fondo Atlante con risultati però poco significativi.

Il Pil italiano vale meno di un sesto del totale Ue, però i suoi distressed asset (attivi problematici) sono più di un terzo del totale relativo alle 122 principali banche europee. Tale record negativo vede l’Italia con crediti deteriorati rappresentati da un prestito su cinque concessi (come emerge dalla media ponderata calcolata dall’Eba) . I 14 principali istituti italiani al 30 settembre scorso avevano in portafoglio 284,4 miliardi di crediti dubbi: solamente 1,6 miliardi in meno rispetto a tre mesi prima, e ciò nonostante siano aumentati in maniera considerevole gli accantonamenti in seno agli stessi istituti. In Italia il problema è stato affrontato con uno schema di cartolarizzazione dei crediti deteriorati tramite una garanzia statale (GACS) con un fondo guidato da enti e soggetti privati denominato Fondo Atlante con risultati però poco significativi.

«L’Ecofin a Malta spingerà l’Italia ad affrontare il “teorema della percezione”: il pensiero univoco che aleggia a Bruxelles è che, ove l’Italia ponesse in essere un aumento del debito pubblico per ricapitalizzare, dopo Mps nonché Popolare Vicenza e Veneto Banca e Carige, le altre banche oggi in difficoltà, questo non farebbe che aumentare i suoi problemi; ebbene, ciò farebbe calare e non salire in maniera sensibile lo spread», spiega Fabio Accinelli, specialista in diritto finanziario e dei mercati internazionali. «Sicuramente Roma dovrà dimostrare in maniera concreta una capacità tecnica oltre che politica di affrontare il problema alla radice e con forza, coraggio e pragmatismo, perché solo così si permetterebbe una ripresa dell’economia tramite un aumento del credito alle imprese anche medio-piccole, base da sempre del sistema economico Italia», aggiunge Accinelli sottolineando che «esistono, peraltro, norme che agevolerebbero un risultato importante quali una legge fallimentare nuova, lo snellimento delle procedure giudiziarie indirizzate al recupero coatto delle garanzie di debitori insolventi e la nuova negoziazione salariale da portare in azienda (per diminuire il costo del lavoro per le imprese ma altresì incrementare la produttività e la soddisfazione dei lavoratori in seno alle stesse)». Nonostante queste innovazioni legislative, la Commissione Europea ha espresso, a buon diritto, posizioni critiche sull’efficacia delle riforme e sulla loro implementazione, evidenziando, al contrario, come gli attivi problematici costituiscano un’ulteriore minaccia per la stabilità dei nostri conti pubblici. Va da sé che in un contesto bancario caratterizzato da una patrimonializzazione ancora bassa, qualsiasi intervento sugli Npl rischia di far precipitare una situazione ancora molto critica. Tant’è vero che la Germania, da tempo, sta chiedendo una sorta di commissariamento del nostro Paese allo scopo di risolvere, sebbene obtorto collo, il problema dei distressed asset. Ecco perché Accinelli non è entusiasta della proposta dell’Eba di una bad bank a carattere europeo. «Sulla carta parrebbe un’idea interessante capace di condurre alla condivisione del rischio nell’intera Ue; in realtà sarà un’altra forma di contrasto tra i membri virtuosi e quelli meno virtuosi. Prima di tutti, naturalmente, l’Italia».

«L’Ecofin a Malta spingerà l’Italia ad affrontare il “teorema della percezione”: il pensiero univoco che aleggia a Bruxelles è che, ove l’Italia ponesse in essere un aumento del debito pubblico per ricapitalizzare, dopo Mps nonché Popolare Vicenza e Veneto Banca e Carige, le altre banche oggi in difficoltà, questo non farebbe che aumentare i suoi problemi; ebbene, ciò farebbe calare e non salire in maniera sensibile lo spread», spiega Fabio Accinelli, specialista in diritto finanziario e dei mercati internazionali. «Sicuramente Roma dovrà dimostrare in maniera concreta una capacità tecnica oltre che politica di affrontare il problema alla radice e con forza, coraggio e pragmatismo, perché solo così si permetterebbe una ripresa dell’economia tramite un aumento del credito alle imprese anche medio-piccole, base da sempre del sistema economico Italia», aggiunge Accinelli sottolineando che «esistono, peraltro, norme che agevolerebbero un risultato importante quali una legge fallimentare nuova, lo snellimento delle procedure giudiziarie indirizzate al recupero coatto delle garanzie di debitori insolventi e la nuova negoziazione salariale da portare in azienda (per diminuire il costo del lavoro per le imprese ma altresì incrementare la produttività e la soddisfazione dei lavoratori in seno alle stesse)». Nonostante queste innovazioni legislative, la Commissione Europea ha espresso, a buon diritto, posizioni critiche sull’efficacia delle riforme e sulla loro implementazione, evidenziando, al contrario, come gli attivi problematici costituiscano un’ulteriore minaccia per la stabilità dei nostri conti pubblici. Va da sé che in un contesto bancario caratterizzato da una patrimonializzazione ancora bassa, qualsiasi intervento sugli Npl rischia di far precipitare una situazione ancora molto critica. Tant’è vero che la Germania, da tempo, sta chiedendo una sorta di commissariamento del nostro Paese allo scopo di risolvere, sebbene obtorto collo, il problema dei distressed asset. Ecco perché Accinelli non è entusiasta della proposta dell’Eba di una bad bank a carattere europeo. «Sulla carta parrebbe un’idea interessante capace di condurre alla condivisione del rischio nell’intera Ue; in realtà sarà un’altra forma di contrasto tra i membri virtuosi e quelli meno virtuosi. Prima di tutti, naturalmente, l’Italia».

Wall & Street